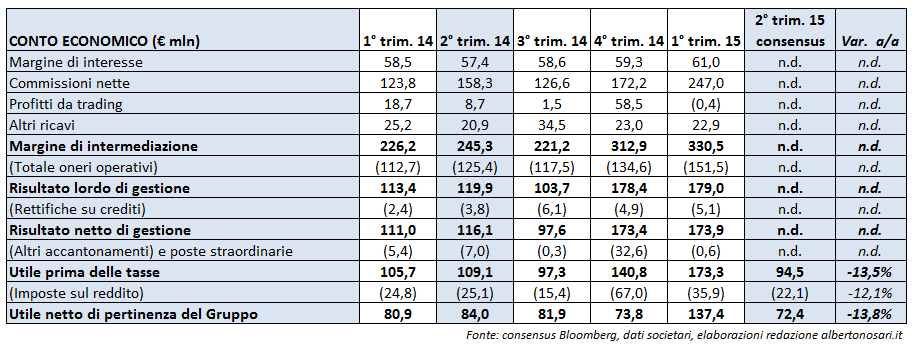

Domani, a seguito del CdA, Mediolanum comunicherà i risultati del 2° trimestre 2015. Nella tabella seguente sono riportate le stime di consensus.

Le stime di consenso sul 2° trimestre 2015 vedono l’utile netto in calo a/a del 14% a 72,4 milioni, con un tax rate del 23%, in linea con quello dello stesso periodo dello scorso anno.

Non si dispone di stime di consenso di dettaglio sul conto economico, ma riteniamo che la diminuzione del risultato netto dovrebbe essere determinata dall’incremento dei costi operativi, che riteniamo possano crescere di circa il 20%, confermandosi sui livelli del 1° trimestre 2015.

Le management fees dovrebbero superare la soglia dei 200 milioni, risultando in crescita di oltre il 20% a/a, in linea con la dinamica delle masse gestite, mentre le commissioni di performance dovrebbero risultare in calo rispetto ai 55,3 milioni del 2° trimestre 2014 a causa del negativo andamento dei mercati nel mese di giugno e dell’elevata esposizione all’equity del Gruppo.

Il margine di interesse dovrebbe mantenersi a nostro avviso in linea con i 61 milioni del 1° trimestre 2015, risultando in crescita del 6% a/a, mentre i profitti da trading, pari a 8,7 milioni nel 2° trimestre 2014, dovrebbero sostanzialmente azzerarsi.