Saras ha pubblicato i dati relativi al margine Emc Benchmark che mostrano un miglioramento degli stessi a gennaio. Margini di raffinazione che in Europa stanno beneficiando della robusta domanda di gasolio in risposta al freddo invernale. Il crack della benzina è in lieve calo ma comunque stabile sopra 10 dollari al barile. In forte crescita invece il crack spread dell’olio combustibile grazie alla minore reperibilità sul mercato. Tale dinamica però dovrebbe favorire soprattutto le raffinerie semplici, che hanno una resa intorno al 20%, meno le raffinerie complesse come Saras. In prospettiva il 2017 dovrebbe registrare un rialzo dei prezzi del petrolio con effetto diluitivo rispetto ai margini del passato biennio. Ricordiamo però che quest’anno, se il petrolio si manterrà nel range 55-65 dollari, scenario delineato da diversi analisti, e la reperibilità di grezzi non convenzionali rimarrà buona, le raffinerie complesse come Saras dovrebbero comunque lavorare in un contesto favorevole. Attualmente il titolo tratta a sconto sia sui multipli asset side che equity side.

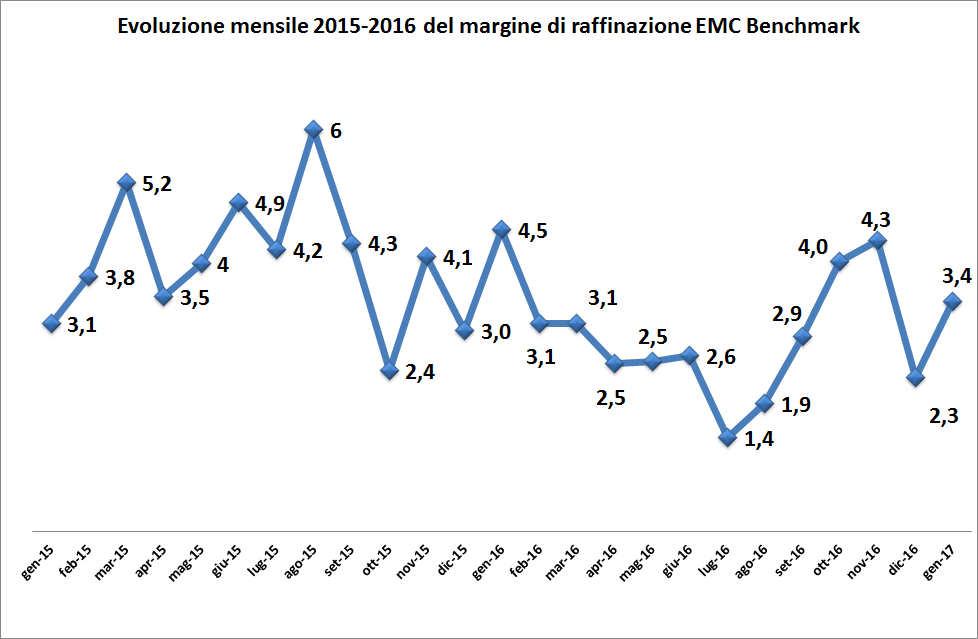

Il Benchmark EMC, rappresentativo dell’andamento del margine di raffinazione di Saras, ha segnato nelle ultime tre settimane un miglioramento. Il margine è infatti tornato ad una media di 3,4 dollari (-24% a/a vs 4,5 dollari gennaio 2016), dopo essere stato mediamente a 2,3 dollari nel mese di dicembre 2016 (-23% a/a vs 3 dollari a dicembre 2015). Un margine che, molto probabilmente, rifletteva la graduale conclusione del ciclo di manutenzione degli impianti che solitamente si svolge nel settore della raffinazione tra la seconda metà di settembre e la prima metà di novembre.

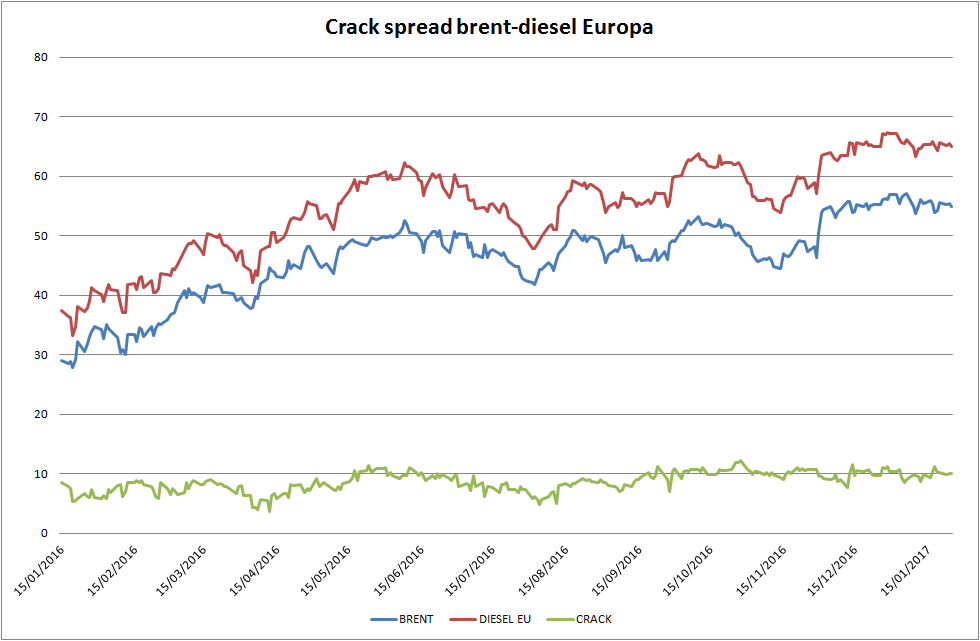

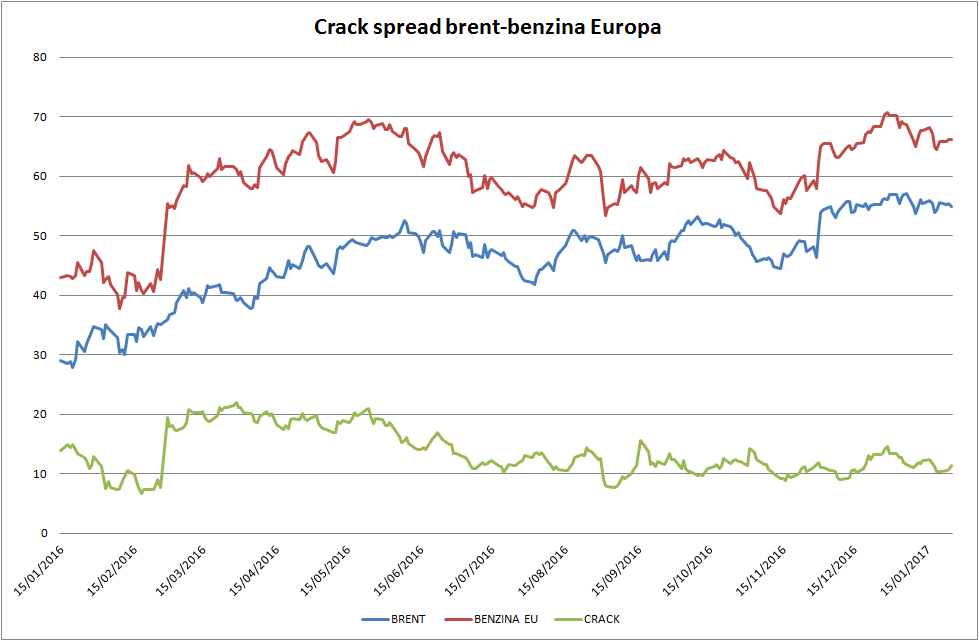

Sul fronte dei due prodotti principali, diesel e benzina, il primo grafico sottostante evidenzia una sostanziale stabilità del crack spread del gasolio, mentre nel secondo si rileva un trend discendente, con il crack spread della benzina attualmente sui 10 dollari (fonte: Bloomberg).

Sul fronte dei due prodotti principali, diesel e benzina, il primo grafico sottostante evidenzia una sostanziale stabilità del crack spread del gasolio, mentre nel secondo si rileva un trend discendente, con il crack spread della benzina attualmente sui 10 dollari (fonte: Bloomberg).

Il crack spread del diesel rimane sui 10 dollari al barili. Un livello interessante e che sta beneficiando dell’inverno freddo, con impatto positivo sulla domanda di gasolio per riscaldamento.

Il crack spread della benzina, dopo il rialzo estivo, ha rallentato poiché la benzina è passata alle specifiche invernali. Le specifiche tecniche che individuano la qualità del prodotto invernale sono infatti più semplici e ne riducono dunque la marginalità. Tra l’altro queste caratteristiche rendono la sua produzione fattibile per tutte le raffinerie, anche quelle più semplici, mentre le componenti alto ottaniche delle benzine estive possono essere prodotte solo dalle raffinerie più complesse. Da inizio anno il crack spread ha visto un indebolimento, legato principalmente a fluttuazioni tipiche del mercato.

Da segnalare infine il movimento del crack spread dell’olio combustibile (fuel oil) che da aprile ha avviato un forte movimento rialzista portandosi da un saldo negativo di 16 dollari a quello attuale di 2 dollari (il suo valore è tipicamente negativo, dato che questo prodotto vale meno del grezzo da cui si produce).

La ragione è da cercare dal lato dell’offerta, con una brusca diminuzione dei volumi di fuel oil proveniente dalla Russia, a causa di un cambiamento della tassazione sulle esportazioni di questo prodotto. Il governo infatti ha deciso di aumentare i dazi sulle esportazioni degli oli pesanti e abbassare invece quelli su benzina e gasolio. Una scelta volta a favorire l’evoluzione delle raffinerie russe, quindi alla realizzazione di unità di conversione, per trasformare l’olio combustibile in prodotti di maggior pregio come appunto benzina e gasolio.

La domanda di fuel oil europea però non è calata in maniera significativa, e dunque la riduzione di offerta ha spinto al rialzo il crack spread. Una distorsione che dovrebbe dissolversi nel lungo periodo poiché l’International Maritime Organization ha messo un tetto sulla percentuale di zolfo nelle emissioni dei motori marini, a partire dal gennaio 2020.

Commento

Il forte trend di apprezzamento del crack spread del fuel oil dovrebbe avvantaggiare maggiormente le raffinerie semplici che producono molto olio combustibile, rispetto a quelle più complesse che hanno produzioni inferiori di olio combustibile (Saras ad esempio ha una resa di circa il 5%). D’altra parte, finchè l’olio combustibile avrà un crack spread negativo, tanto minore è la sua produzione e tanto maggiore sarà la marginalità complessiva. Fatta salva questa importante premessa, tuttavia, la situazione di rafforzamento del fuel oil potrebbe portare ad un piccolo assottigliamento del premio sul margine Emc Benchmark, forse già a partire da questo quarto trimestre.

Nel medio-lungo periodo invece lo scenario sembra rimanere positivo per il comparto della raffinazione, nonostante l’ incremento delle quotazioni petrolifere, legate agli accordi sui tagli produttivi dei paesi Opec. Infatti la maggior parte degli analisti ritiene che i prezzi si stabilizzeranno nella fascia compresa tra i 55 e i 65 dollari. Valori che dovrebbero mantenere redditizio il business della raffinazione. Quanto a Saras poi, ricordiamo che nel 2017 è previsto un programma manutentivo più leggero rispetto al 2016, quindi con lavorazioni più elevate (circa 105 milioni di barili), e minori penalizzazioni dovute alla indisponibilità d’impianti.

Infine ricordiamo che, secondo quanto rivelato da Bloomberg, su 13 analisti che seguono Saras, 5 sono buy, 6 hold e due analisti si esprimono negativamente con un sell. Il target price medio è pari a 1,69 euro, ovvero incorpora una potenziale rivalutazione circa del 8,3 per cento. Saras tratta a sconto rispetto alle società comparabili per tipologia di attività. A livello di Ev/Ebitda 2017 è a 2,6 volte, con uno sconto di oltre il 50% rispetto alla mediana dei peers. Dinamica simile anche per il P/E 2017. Il titolo infatti tratta a 9,4 volte, a sconto del 13% sui comparables.