La holding svizzera chiude un 2016 complesso, anche per motivi di carattere geo-politico, ma entra in questo 2017 con il vento in poppa spinta dalle aspettative sulla pipeline delle partecipate. Il tutto grazie ad un collaudato modello di business che affonda le sue radici nella solida capacità di selezionare gli investimenti grazie a un team di standing elevato nella valutazione del know-how scientifico.

- Daniel Koller, responsabile del team di gestione di BB Biotech, illustra le priorità strategiche

- Un processo di investimento valido e ben strutturato

- L’effetto Trump sul settore biotech

- Il deal Pfizer-Medivation

- L’importanza dell’operazione Actelion – Johnson & Johnson

- Il 2016 sconta le turbolenze del settore biotech

- La leva finanziaria di BB Biotech

- Le attese di un 2017 molto promettente

- Analisti – Prevalgono le indicazioni di acquisto

- Borsa – Una brillante sovraperformance

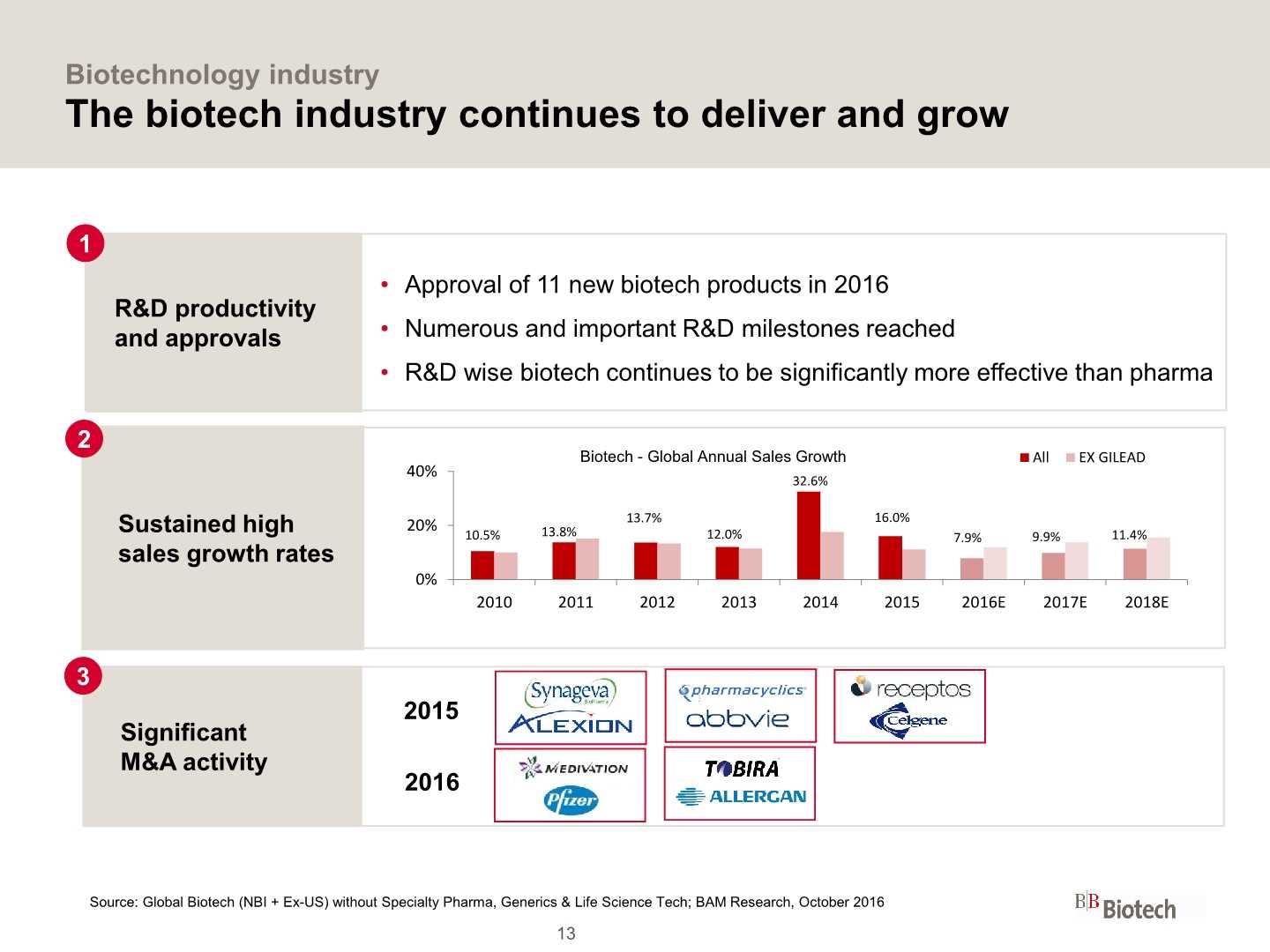

BB Biotech supera brillantemente un 2016 difficile, caratterizzato “dall’impatto legato ad alcune difficoltà che si sono presentate in un contesto di volatilità dei mercati e di incertezze politiche, in particolare dagli USA, dove il settore potrà comunque dare ulteriore dimostrazione della propria capacità di innovazione”.

Ora, prosegue Daniel Koller, “ci apprestiamo ad affrontare un 2017 molto promettente, nel quale si dovrebbe assistere ad una riaccelerazione delle approvazioni dei nuovi farmaci”.

L’esercizio in corso è infatti iniziato con un’importante operazione di mercato: l’acquisizione di Actelion da parte di Johnson & Johnson che, come sottolinea Koller “ci permetterà di ottenere un total return nel lungo termine di 750 milioni di Chf”.

Il lancio di prodotti e la pubblicazione di dati rilevanti da parte delle società in portafoglio potranno portare un cambio di passo rispetto al 2016. Inoltre, “fondamentale” conclude sull’argomento il responsabile “sarà la spinta che un cambiamento di tassazione negli Usa potrà dare alle operazioni di M&A”, sottolineando inoltre che “alcune big pharma come Celgene e Gilead o Biogen hanno già espresso la volontà di realizzare importanti operazioni di questo tipo”.

Un inizio d’anno promettente che gli analisti hanno apprezzato con raccomandazioni di acquisto su un titolo che nel 2016 ha dimostrato la sua forza, riuscendo a sovraperformare l’indice settoriale di riferimento soprattutto nell’ultima frazione d’anno grazie al rafforzamento del dollaro e alla riduzione dello sconto rispetto al NAV.

Daniel Koller, responsabile del team di gestione di BB Biotech, illustra le priorità strategiche

“Ricerca approfondita e basata su fondamentali di società con grande potenziale di innovazione, successo e quindi di crescita. Il tutto, continuando a credere con ferma convinzione nel futuro delle biotecnologie”.

Sono queste le priorità strategiche che caratterizzano da sempre le scelte di BB Biotech sottolineate da Daniel Koller, responsabile del team di gestione della holding di Sciaffusa, “anche se è opportuno considerare l’impatto legato ad alcune difficoltà che si possono presentare in un contesto di volatilità dei mercati e incertezze politiche provenienti in particolare dagli USA, dove il settore potrà comunque dare ulteriore dimostrazione della propria capacità di innovazione”.

“In tale ottica BB Biotech mantiene saldo il focus sulle società che abbiano il potenziale di apportare enormi benefici per pazienti, medici, sistema sanitario e ovviamente per gli investitori”, afferma Koller “guardando con fiducia ad un 2017 positivo e caratterizzato da solide aspettative di crescita”.

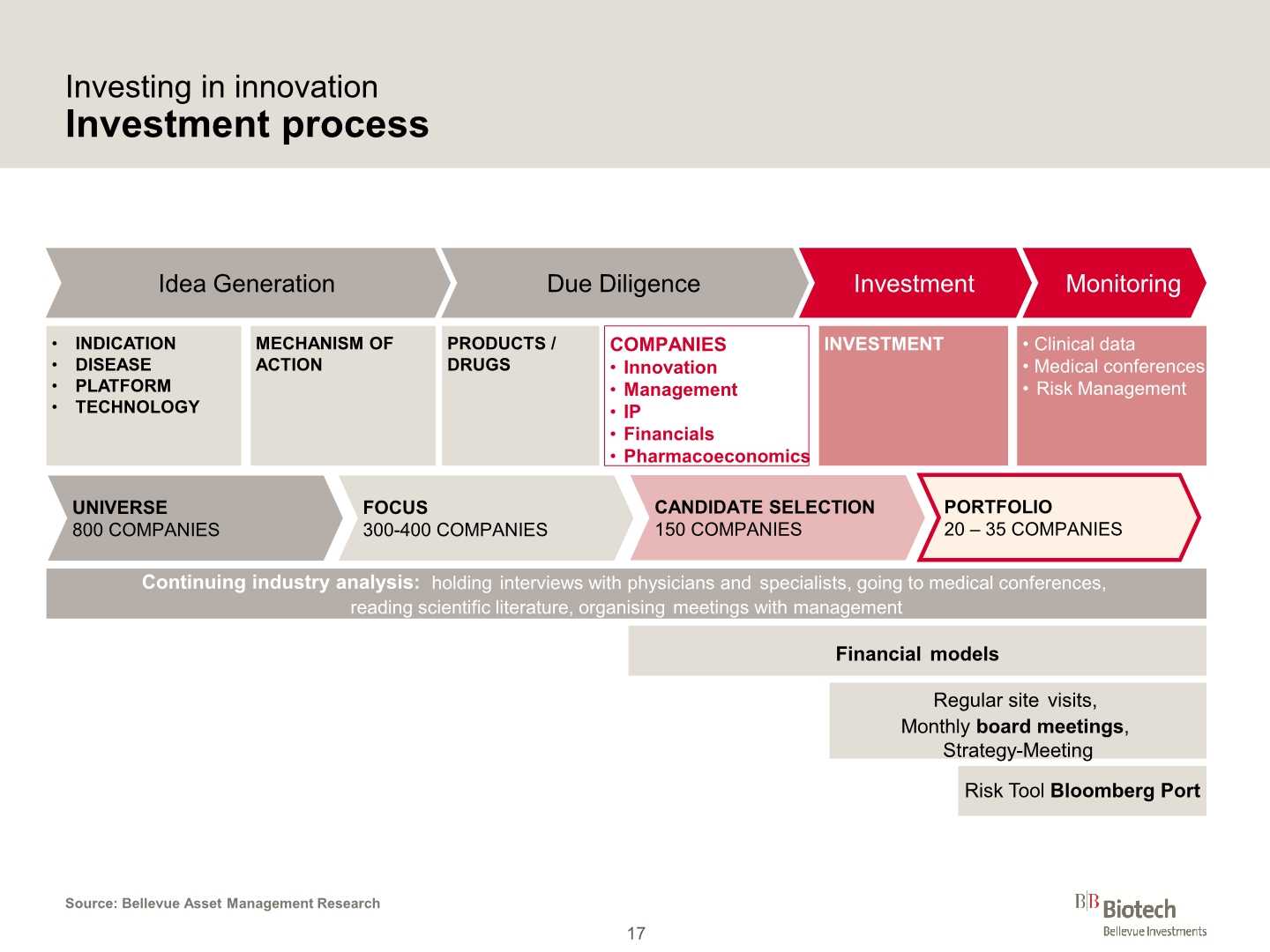

Un processo di investimento valido e ben strutturato

BB Biotech si distingue dagli altri concorrenti in quanto può contare su un valido team di 5 PM/Analisti e su un ricco know-how scientifico.

Il processo di investimento della holding di Sciaffusa è composto da quattro fasi fondamentali.

La prima tappa è caratterizzata dalla ricerca da parte del team di ambiti terapeutici, nei quali sono stati conseguiti progressi significativi e sviluppate tecnologie particolarmente promettenti.

La seconda fase è costituita dalla due diligence, nella quale il focus viene spostato dai temi d’investimento alle singole aziende e ai relativi prodotti, dedicando una particolare attenzione anche ai vantaggi potenziali offerti da un farmaco ai pazienti nonché al suo impatto sotto il profilo dell’economia sanitaria.

Nella terza fase l’analista sviluppa un piano d’investimento dettagliato, che sarà poi presentato al Cda e, in caso di parere favorevole, i gestori di portafoglio provvederanno a costituirne la posizione.

Il portafoglio target è costituito da 25-30 posizioni, differenziato sotto il profilo delle tipologie di società, patologie trattate, capitalizzazione e punta a raggiungere un obiettivo di reddito medio annuo del 15%.

L’ultima, ma non meno importante fase del processo d’investimento, è costituita dal monitoraggio e dalla gestione del rischio con cui la holding elvetica controlla in dettaglio gli sviluppi dei principi attivi candidati all’approvazione, nonché i nuovi dati clinici presentati dalle aziende in questione. Il tutto verificando sempre la validità delle ragioni che hanno portato all’investimento.

L’effetto Trump sul settore biotech

“Nelle nostre strategie di investimento” prosegue Koller “è importante saper sempre valutare quali possono essere gli effetti delle dichiarazioni e delle manovre politiche sul biotech”.

Effetti che si sono evidenziati già durante la campagna elettorale Usa e che si sono intensificati all’inizio dello scorso novembre con la vittoria di Donald Trump.

“Le parole del neo-eletto presidente” evidenzia Koller” hanno inizialmente fornito una spinta al rialzo ai titoli del settore, nonché a quelli che costituiscono il nostro portafoglio, consentendoci di chiudere il quarto trimestre in maniera sostanzialmente flat”.

Un dinamica positiva che si è estesa alla primi mesi di quest’anno, quando si è registrato un andamento simile a quello del pari periodo del 2016.

“Suddetta dinamica ha però subito un rallentamento” sottolinea il responsabile “a causa delle successive dichiarazioni del tycoon, il quale ha duramente attaccato le big pharma affermando che esse godono di troppa libertà sotto il profilo del pricing”.

“Nonostante ciò, il settore sta progressivamente tornando ad una situazione di ‘normalità’ caratterizzata da fund flows neutrali e da un rialzo dei titoli supportato da solidi fondamentali e da notizie positive”. Un elemento non di poco conto se si considera che nel 2016 a news positive spesso non seguivano risposte altrettanto positive del mercato”.

E sull’argomento sottolinea, infine Koller, “particolarmente rilevanti saranno le decisioni del nuovo segretario della HhS (Human and Health Services) Tom Price.

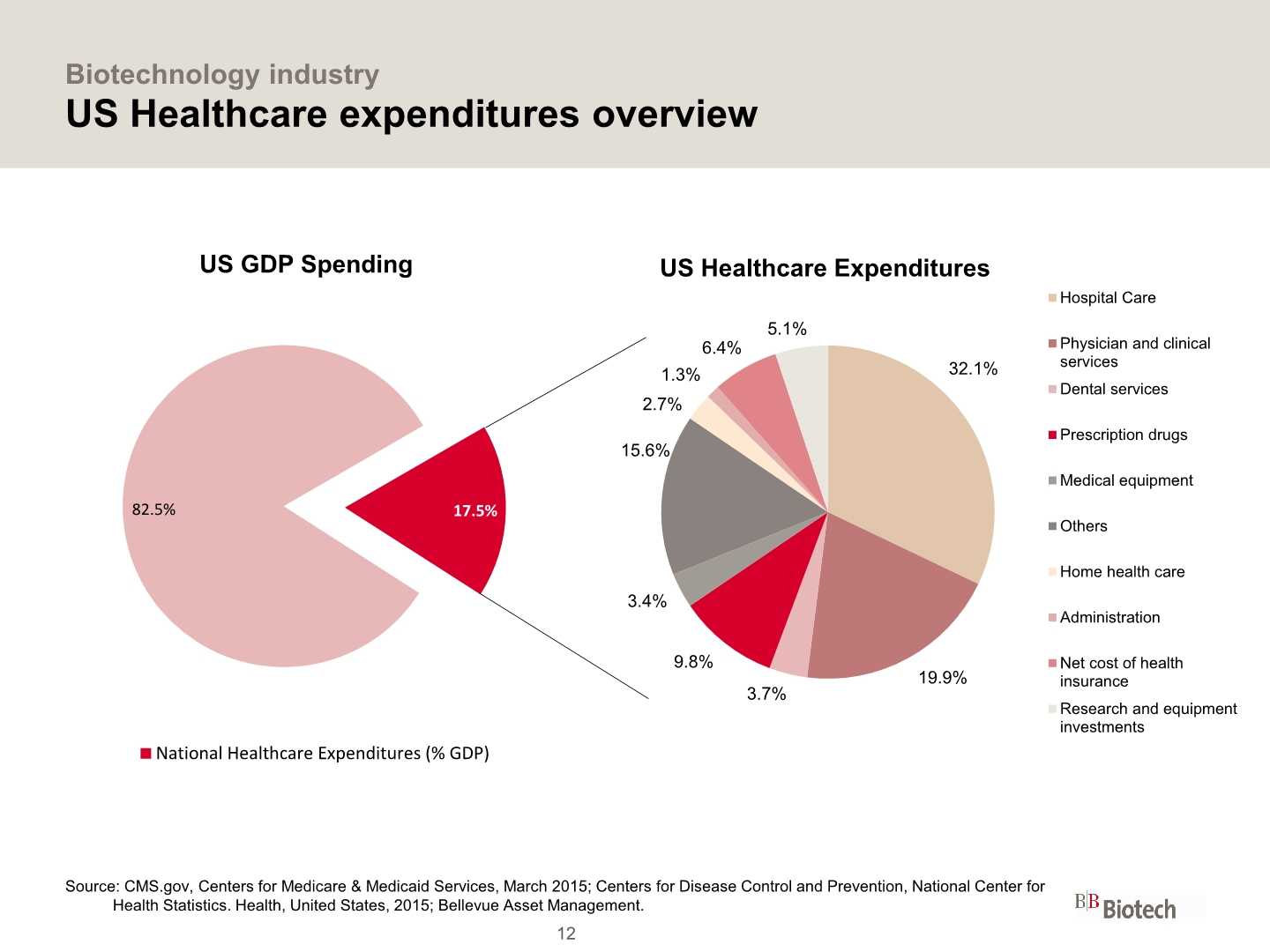

Centrale sarà poi il tema delle politiche previdenziali, che vengono attuate attraverso programmi pubblici quali il Medicare, riservato ai pensionati, e il Medicaid, rivolto invece ad alcune fasce di popolazione a basso reddito. Per la loro attuazione il governo Usa prevede un budget di 1,2 triliardi di dollari”.

“Si tratta di programmi che pensiamo siano positivi per il nostro business” afferma Koller e sul tema innovazione, sottolinea che “essa rappresenta un presupposto fondamentale per le società che desiderano essere vincenti nel medio-lungo termine”.

Il deal Pfizer-Medivation

Lo scorso agosto il colosso americano Pfizer ha comunicato l’acquisizione del gruppo californiano Medivation, partecipata di BB Biotech, attiva nello sviluppo e nella commercializzazione di piccole molecole per terapie oncologiche. Operazione perfezionata alla fine del mese successivo.

Nel dettaglio, l’accordo ha previsto il lancio di un’offerta in contanti, da parte di una controllata di Pfizer, per l’acquisto della totalità delle azioni Medivation al prezzo di 81,50 dollari per azione, per complessivi 14 miliardi di dollari. “Un prezzo” sottolinea al riguardo Koller “che è stato superiore del 60% rispetto alla prima offerta di Sanofi e ciò ha rappresentato per noi una vittoria consentendoci, con il flusso di capitale che ne è derivato, di pagare il dividendo, cui è corrisposto un rendimento del 5%, superiore quindi rispetto a quello di altri titoli”.

“Il flusso di capitale” prosegue Koller “è stato inoltre reinvestito nei titoli che già deteniamo nel nostro portafoglio, come Novo Nordisk, Alexion e in qualche società medio-piccola, cui si sono aggiunti cinque nuovi investimenti in società quali Intra-Cellular Therapies, Macrogenics, AveXis e Myovant Sciences.

Rilevante è stato anche l’investimento in Tobira, società che è stata successivamente acquistata da Allegan per 1,7 miliardi di dollari”.

L’importanza dell’operazione Actelion – Johnson & Johnson

Lo scorso mese di gennaio Johnson & Johnson ha comunicato di aver siglato un accordo definitivo con Actelion per l’acquisizione di quest’ultima. Il colosso Usa sborserà 280 dollari (280,08 Chf) per ciascuna azione della società svizzera, per un ammontare complessivo di 30 miliardi di dollari, pagato interamente in contanti.

“Un importo rilevante” sottolinea Koller, “che ci permetterà di ottenere un total return nel lungo termine di 750 milioni di Chf”. Tale flusso di capitale sarà reinvestito sia in posizioni già presenti in portafoglio che in nuove, ovvero in società mid e small cap con grandi potenzialità paragonabili a quelle di Actelion. Società quest’ultima che nel corso degli anni ha saputo raggiungere importanti target di crescita”.

“Anche se quello di tale realtà” afferma Koller “rappresenta un caso esemplare, consente di comprendere bene come funziona il processo d’investimento di BB Biotech. Acquistiamo infatti delle posizioni di dimensione medio – grande in società mid e small cap”, sottolineando che “si tratta di investimenti di lungo termine, come è avvenuto nel caso di Actelion, che consentono a noi ed ai nostri azionisti di ottenere guadagni molto importanti”. Elementi che assumono ancora maggiore rilevanza alla luce del fatto che “molte delle società del nostro portafoglio sono, secondo noi, ancora sottovalutate”.

Il 2016 sconta le turbolenze del settore biotech

La holding di Sciaffusa ha archiviato l’esercizio 2016 con un deficit di 802 milioni di Chf a fronte di un utile di 653 milioni di Chf realizzato nel 2015. Un risultato gravato in particolare dalla perdita di 1,2 miliardi di Chf registrata nella prima parte dell’esercizio, mostrando comunque importanti segni di recupero già nei trimestri immediatamente successivi, eccezion fatta per l’ultima frazione d’anno, che ha visto una perdita di 24 milioni di Chf.

Nell’intero esercizio il portafoglio partecipazioni ha evidenziato un rendimento totale negativo del 19,1% in Chf (17,6% in euro e 20,6% in Usd).

Performance quest’ultima che ha scontato una serie di fattori, quali le rotazioni settoriali, evidenziate prima e dopo le elezioni presidenziali statunitensi che hanno impresso volatilità al settore biotech soprattutto nell’ultimo trimestre del 2016.

La leva finanziaria di BB Biotech

“La nostra leva a fine 2016” afferma Koller, “è stata pari al 6,7% circa, determinata da 223 milioni di impegni su un capitale proprio di 3.003 milioni e da inizio anno ad oggi ha evidenziato segni di cambiamento. Un rendimento del dividendo del 5% si traduce in una equivalente crescita della leva che si va ad attestare al 12%, rimanendo perciò entro il nostro limite massimo del 15%.

L’uscita di Actelion attesa nel secondo trimestre, ci consentirà di tornare ad un low digit leverage. Ci muoviamo quindi con un 5% cash e un 15% leva”.

“Uno strumento” conclude Koller “che ci consente di raggiungere un’importante flessibilità negli investimenti e di assumere posizioni di medio lungo termine”.

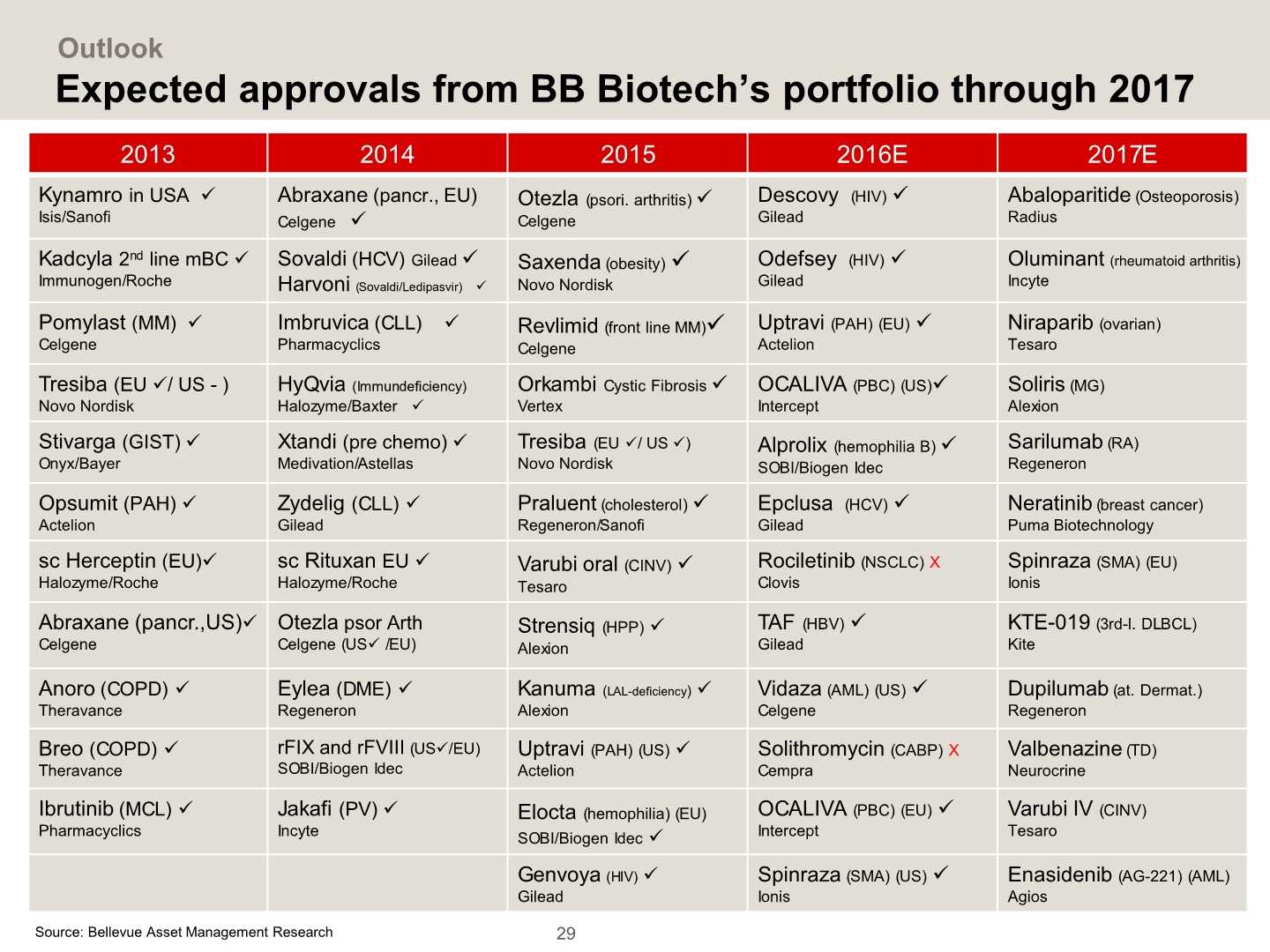

Le attese di un 2017 molto promettente

“Per il 2017 le nostre aspettative sono positive, in quanto riteniamo che sarà un anno molto promettente nel quale si assisterà con elevata probabilità ad una riaccelerazione sul fronte delle approvazioni. Infatti, dopo un 2016 debole sotto questo punto di vista, soprattutto se paragonato con il 2014 e il 2015, ci aspettiamo il lancio di nuovi prodotti da parte delle società che abbiamo in portafoglio”.

Prodotti quali Abaloparitide di Radius contro l’osteoporosi e Oluminant di Incyte per il trattamento dell’artrite reumatoide, per i quali BB Biotech si attende l’approvazione nell’anno corrente.

“Il 2017” prosegue Koller “sarà quindi contraddistinto da un deciso cambio di passo rispetto al 2016, grazie anche al fatto che ci aspettiamo la pubblicazione di dati fondamentali da parte sia delle società che compongono il nostro portafoglio che a livello di settore biotech considerato nel suo complesso”.

“Fondamentale” conclude sull’argomento il responsabile “sarà la spinta che un cambiamento di tassazione negli Usa potrà dare alle operazioni di M&A”, sottolineando inoltre che “alcune big pharma come Celgene e Gilead o Biogen hanno già espresso la volontà di realizzare importanti operazioni di questo tipo”.

Analisti – Prevalgono le indicazioni di acquisto

Equita ripropone l’hold con target price pari a 52,50 euro (precedente 55,50 euro), in quanto “da sempre apprezziamo le positive performance di lungo periodo in termini di Nav, riflettendo anche il trend dell’indice NBI e la brillante selezione di portafoglio compiuta dalla società. Il tutto unito ad una generosa politica dei dividendi ed alla vivacità del settore anche dal punto di vista delle operazioni di finanza straordinaria”.

Oddo Seydler mantiene sia il buy che il prezzo obiettivo di 50 euro. L’analista sottolinea infatti che il settore presenta importanti potenzialità di crescita alla luce delle approvazioni dei prodotti e degli esiti positivi emersi dai vari test clinici.

Julius Bär indica la raccomandazione di acquisto con target price di 60 Chf, in quanto ritiene che la società potrà beneficiare della propria esposizione al mercato statunitense, alla luce anche della spinta alle operazioni di M&A che potrà arrivare dalle riforme fiscali e sanitarie che potranno essere attuate dal Governo Usa.

Deutsche Bank ripropone il buy ed eleva il prezzo obiettivo a 62 Chf da 61 Chf in quanto “riteniamo che il portafoglio di BB Biotech sia altamente diversificato anche sotto il profilo delle aree terapeutiche e che le sue partecipazioni godano di interessanti pipeline, dalle quali ci si attende per l’anno corrente la diffusione di numerosi esiti clinici. Il tutto in presenza di un settore biotech solido e dalle floride prospettive”.

Borsa – Una brillante sovraperformance

Bb Biotech ha chiuso la settimana con un rialzo dell’1,7% rispetto ai corrispondenti valori del 10 febbraio portandosi in area 54,30 euro.

Nel quarto trimestre 2016 le azioni della società hanno evidenziato un progresso del 12,8% in euro (10,4% in Chf e del 5,5% in Usd), sovraperformando l’indice settoriale di riferimento Nasdaq Biotech Index di oltre il 21 per cento, grazie in particolare al rafforzamento del dollaro ed alla riduzione dello sconto rispetto al NAV.

Nell’intero 2016 il rendimento totale delle azioni della società è stato positivo per l’1,9% in euro (+0,3% in Chf e -1,4% in Usd) battendo il suddetto benchmark, che ha lasciato sul terreno oltre il 19 per cento, e toccando il massimo di periodo lo scorso 28 dicembre in area 52,05 euro.

Una performance che ha beneficiato non solo del rafforzamento del dollaro rispetto alle altre valute ma anche della vittoria a sorpresa di Trump e solo parzialmente di alcune importanti notizie che hanno interessato le società che compongono il portafoglio di BB Biotech.

Società quali Actelion, che nel mese di dicembre ha riaperto le trattative con Johnson & Johnson, culminate nello scorso mese di gennaio con l’annuncio da parte del colosso Usa della firma di un accordo definitivo da 30 miliardi di dollari con la società elvetica per l’acquisizione di quest’ultima.

È doveroso comunque segnalare che nel 2016 l’andamento borsistico delle società biotech è stato in generale caratterizzato da alcune fasi di elevata volatilità, riflettendo una serie di elementi quali le rotazioni settoriali evidenziate prima e dopo le elezioni presidenziali statunitensi.