Matteo Del Fante ha presentato il nuovo business plan relativo al lustro 2017-2021 e ha dato una lista di priorità piuttosto chiara.

1) BUSINESS REGOLATI IN ITALIA

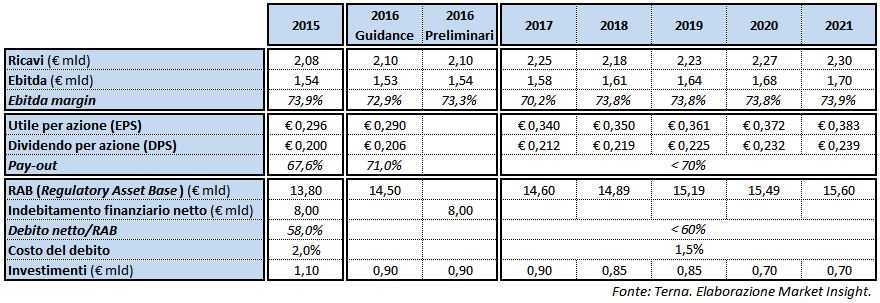

Il piano prevede investimenti destinati alle attività regolate italiane per 4 miliardi in 5 anni (800 milioni all’anno), contro i 2,6 miliardi del precedente Piano Strategico 2016-2019 (650 milioni all’anno). La percentuale di Capex incentivata sarà dell’11 per cento. La società ha segnalato che con l’acquisizione della rete ad alto voltaggio di Ferrovie dello Stato, avvenuta a dicembre del 2015, la vita media utile degli asset è aumentata da 40 a 45 anni e i conti dovrebbero beneficiarne per un importo di circa 35 milioni all’anno già dal 2016.

Il capitale investito a fini regolatori (RAB) passerà dai circa 14,5 miliardi del 2016 ai 15,6 miliardi, con un rapporto Debito netto/RAB che si manterrà sempre sotto il 60 per cento. Non è stata data nessuna indicazione precisa riguardo l’ammontare dell’indebitamento finanziario netto negli cinque anni del Piano, ma è stato precisato che il costo del debito medio del periodo sarà dell’1,5%, il più basso fra tutte le utility italiane ad alta capitalizzazione, con una proporzione di debito fisso e debito variabile che per il 2016 è attesa a 84%/16 per cento.

Sia i ricavi complessivi sia l’Ebitda cresceranno del 2% l’anno fino a raggiungere nel 2021 rispettivamente 2,3 miliardi e 1,7 miliardi. Ancor più sostenuta la crescita dell’utile per azione, con un CAGR del 3 per cento. In particolare, la guidance per l’EPS 2017 è pari a 34 centesimi a fronte dei 29 centesimi attesi per il 2016.

2) POTENZIALE UPSIDE DALLA NUOVA REGOLAMENTAZIONE

La remunerazione reale ante imposte (WACC) del capitale investito netto a fini regolatori (RAB) nelle attività regolate della trasmissione elettrica è pari al 5,3% per il triennio 2016-2018, secondo quanto stabilito dall’Authority. A partire dal 2019 questo tasso potrebbe essere visto al rialzo per tenere in considerazione alcune importanti variabili esogene (come il rialzo dei tassi di interesse) e dal 2020 verrà introdotto il nuovo sistema di remunerazione “totex” (Terna non ha comunque fatto nessuna assunzione al riguardo).

3) BUSINESS NON REGOLATI IN ITALIA

Il contributo nei cinque anni delle attività non regolate (impianti fotovoltaici sulla rete FS, tlc, O&M, EPC, Interconnector) sarà pari a 350 milioni a livello di Ebitda, corrispondente a un incremento del 40% rispetto al precedente business plan. L’Ebitda margin di questi business sarà di circa il 60% fino al 2021, superiore al 50% indicato nel precedente Piano 2016-2019.

4) SVILUPPO INTERNAZIONALE

L’impegno annuale d’investimenti all’estero sarà pari a 250 milioni in arco di Piano (50 milioni all’anno, in linea col precedente business plan). Le Capex saranno concentrate in Brasile (180 milioni per 500 di reti elettriche), che a partire dal 2019 dovrebbe contribuire per circa 30 milioni a livello di ricavi e per 20 milioni a livello di margine operativo lordo, e in Uruguay (70 milioni per 200 km di reti elettriche). Secondo la società, dal 2020 i progetti in questo paese avranno un impatto marginalmente positivo a livello di utile netto (“low single digit”, ossia fra il +1% e il +4%).

Infine, ma non certo per importanza, Terna ha esteso la visibilità della sua POLITICA DI DIVIDENDI anche al biennio 2020-2021, mantenendo il CAGR al 3 per cento. Pertanto, il DPS dovrebbe passare dai 20 centesimi distribuiti per l’esercizio 2015 ai 23,9 centesimi nel 2021, passando per i 20,6 attesi a valere sul risultato del 2016 (di cui 7,21 centesimi già pagati a novembre a titolo di acconto). La società ha inoltre sottolineato che il pay-out si manterrà al di sotto del 70% per tutto l’arco di Piano, un livello giudicato conservativo dagli analisti.

Positiva l’accoglienza degli ANALISTI. Oggi Mediobanca ha alzato il target price a 4,8 euro dal precedente 4,6 euro, mantenendo però la raccomandazione “Neutral”, giustificata dal fatto che Terna tratta a premio del 25% sull’equity RAB contro il <20% di Snam, utility regolata attiva nel trasporto del gas. Anche Banca IMI ha alzato il prezzo obiettivo a 4,6 euro da 4,5 euro, confermando “Hold”. Si segnala che dei 25 analisti rilevati da Bloomberg che coprono il titolo Terna, 7 consigliano “Buy”, 16 “Hold” e solo 2 indicano “Sell”. Il target price medio è pari a 4,65 euro, che implica un potenziale upside ai corsi attuali del 4,3% nei prossimi 12 mesi.

Alle ore 12:10 della seduta odierna le azioni Terna guadagnano l’1,45% contro il +0,3% del Ftse Mib e del Ftse Italia Servizi Pubblici.