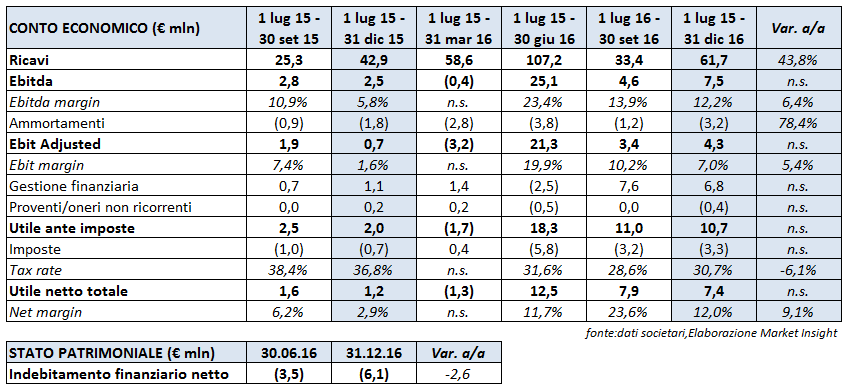

Digital Bros archivia il primo semestre al 31 dicembre 2016 con ricavi in crescita del 43,8 a/a, trainati dal fatturato del settore operativo “Premium Games” (+56,6%). Dinamica ancora più accentuata per l’Ebitda e l’Ebit adjusted, che aumentano di 3 e 6 volte rispetto al pari periodo 2015. La liquidità netta aumenta a 6,1 milioni rispetto a fine giugno 2016. Il management prevede un esercizio positivo che non potrà però replicare i margini operativi realizzati nel corso del precedente.

Il gruppo Digital Bros è una global company che opera nel mercato dello sviluppo, dell’edizione, della distribuzione e della commercializzazione di videogiochi sui mercati internazionali.

Nel primo semestre dell’esercizio 2016-17 il gruppo ha consuntivato ricavi pari a 61,7 milioni, in crescita del 43,8% rispetto all’analogo periodo dello scorso anno. Il lancio dei videogioco Assetto Corsa (9,1 milioni) e Abzu (2,9 milioni), insieme al continuo flusso di ricavi derivanti dalle vendite del videogioco Rocket League (13,9 milioni), lanciato al termine del passato esercizio, hanno determinato le performance positive realizzate dal gruppo nel semestre.

Il settore operativo Premium Games ha dato un notevole impulso alle vendite, consuntivando un fatturato di 45,2 milioni (+68,1%) trainato dalle vendite dei suddetti prodotti lanciati nel semestre.

Di notevole importanza la crescita percentuale dei ricavi del comparto Free to Play, più che raddoppiati da 1,9 milioni registrati nel primo semestre del precedente esercizio a 3,9 milioni, beneficiando del lancio dei nuovi videogiochi Hawken e Prominence Poker.

I ricavi del settore Sviluppo sono rappresentati dalle attività della controllata americana Pipeworks su commesse per clienti terzi esterni al gruppo e sono stati pari a 2,9 milioni, più che triplicati rispetto al primo semestre del passato esercizio.

In diminuzione del 25,8% i ricavi del segmento Distribuzione Italia, che si sono fissati a 9,6 milioni, per effetto del calo delle vendite della distribuzione di videogiochi e delle carte collezionabili Yu-gi-oh!.

Le Altre attività hanno riportato un fatturato di 0,2 milioni (-38,4%), riferiti alle vendite realizzate dal Daily Fantasy Sport Fantasfida e dagli introiti per i corsi organizzati dalla Digital Bros Game Academy.

L’Ebitda del gruppo si attesta a 7,5 milioni, più che triplicato rispetto al pari periodo 2015. Il relativo margine sui ricavi aumenta di 6,4 punti percentuali al 12,2 per cento.

Si segnala che i costi operativi si incrementano di 0,4 milioni, in misura significativamente ridotta rispetto all’andamento del fatturato. In aggiunta al naturale effetto di leva operativa che la crescita dei ricavi determina si deve aggiungere la diminuzione degli investimenti pubblicitari nel Daily Fantasy Sport Fantasfida che avevano caratterizzato il primo semestre dello scorso esercizio e che erano stati pari a 1,7 milioni.

L’Ebit adjusted si incrementa di 3,6 milioni passando dai 0,7 milioni del 31 dicembre 2015 agli attuali 4,3 milioni. Il Ros (Ebit/ricavi), pari al 7%, aumenta di 5,4 punti percentuali.

L’utile netto balza da 1,2 a 7,4 milioni, beneficiando i proventi finanziari netti per 6,8 milioni, contro 1,1 milioni del periodo di confronto, al cui interno si saldano plusvalenze realizzate sulla compravendita delle azioni Starbreeze pari a 7,6 milioni.

La posizione finanziaria netta al 31 dicembre 2016 è positiva per 6,1 milioni, in aumento di 2,6 milioni rispetto a fine giugno.

Commento

Alla luce dei risultati raggiunti le aspettative del management a livello consolidato sono ancora più ottimistiche rispetto a quanto precedentemente comunicato, con una crescita attesa del fatturato a fine esercizio ed un miglioramento delle previsioni di utile netto. Tuttavia, non potrà replicare quanto realizzato nel corso del precedente esercizio, che aveva beneficiato della cessione dei diritti di PAYDAY2 ceduti a StarbreezeAB per 26,8 milioni.

Nel settore operativo Premium Games, il gruppo ha accelerato la ricerca di potenziali prodotti già lanciati con successo sui marketplace digitali e che possono replicare le performance anche sui mercati retail internazionali.

La focalizzazione delle attività della controllata americana Pipeworks Inc. quasi esclusivamente su commesse per clienti esterni al gruppo verrà mantenuta anche nella seconda metà dell’esercizio determinando un significativo miglioramento della redditività del settore operativo Sviluppo rispetto all’esercizio precedente.

Miglioramento reddituale che sarà comune sia al settore operativo Distribuzione Italia, per effetto delle politiche di contenimento di costi, che al settore operativo Free to Play per effetto della crescita dei ricavi che si prevede confermerà quanto già realizzato nel primo semestre dell’esercizio.