Ricavi in crescita del 18% a 1,04 miliardi, grazie a buone performance su tutti i mercati, con una forte accelerazione delle vendite nel quarto trimestre (+25% a cambi costanti). Performance che spinge i risultati oltre le stime degli analisti, portando l’Ebitda a 355 milioni (+18,4%) e l’Ebit a 313,4 milioni (+18,7%), mantenendo invariata al 30% la marginalità delle vendite. La gestione chiude con un utile netto di 196 milioni (+16,8%). La posizione finanziaria netta torna positiva per oltre 100 milioni, con un free cash flow pari a 210,6 milioni (+78%). Il CdA proporrà il pagamento di una cedola pari a 18 centesimi (+28,6%), per complessivi 45 milioni.

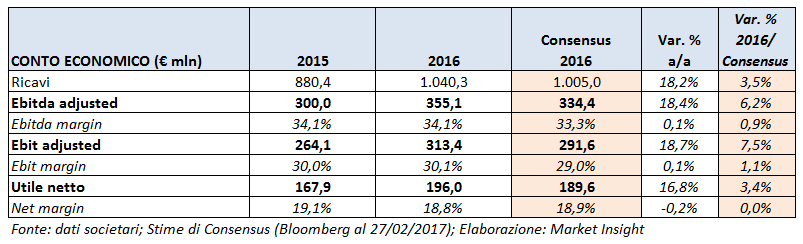

Il Board della società del piumino ha approvato il progetto di bilancio relativo all’esercizio 2016, chiuso con un fatturato consolidato pari a 1,040 miliardi, in crescita del 18,2% sia a cambi costanti che a cambi correnti, con una forte accelerazione delle vendite nel quarto trimestre (+25% a cambi costanti).

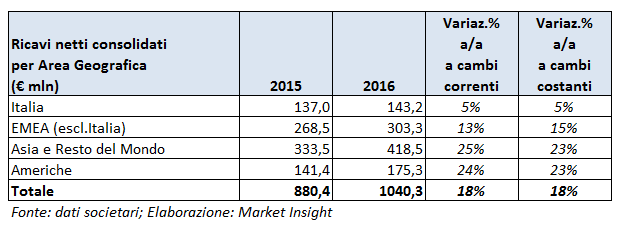

Il fatturato supera del 3,5% le stime di consensus, beneficiando in particolare del positivo andamento delle vendite in Asia e Resto del Mondo, dove i ricavi hanno superato i 418 milioni (+23% a cambi costanti), arrivando a rappresentare più del 40% del giro d’affari consolidato (vs. 37,9% del 2015).

Nell’area è proseguito lo sviluppo in Cina, soprattutto grazie alle performance dei negozi esistenti ed in Corea, dove Moncler sta incrementando la propria presenza nel canale retail. Crescita a doppia cifra anche in Giappone.

Leggermente ridotta l’incidenza dei ricavi in Emea, dove escludendo le vendite in Italia, il fatturato ha superato i 303 milioni (+15% a cambi costanti), riducendo il peso sul totale sotto il 30% (30,5% nel 2015). In campo nazionale l’incremento del fatturato è stato del 5 per cento, trainato dalla rete Dos e dalla crescita organica del canale wholesale.

Buone le performance nelle Americhe (+23% a cambi costanti) sia nel retail che nel wholesale. Negli Usa il canale retail ha beneficiato delle nuove aperture e di un trend organico in miglioramento nel quarto trimestre. Significativa la crescita nel mercato canadese.

La ripartizione dei ricavi per canali distributivi vede un aumento delle vendite pari al 23% nel retail ed al 6% nel wholesale. In termini comparabili il fatturato dei negozi aperti da almeno 12 mesi è aumentato del 7 per cento.

A fine dicembre scorso la rete distributiva monomarca del gruppo contava 190 Dos (+17 aperture nette) e 42 punti vendita wholesale (+8 shop-in-shop).

Nell’esercizio in esame l’espansione del giro d’affari si è riflessa sull’Ebitda, che ha raggiunto i 355 milioni (+18,4%), superando di oltre 20 milioni i 334 milioni attesi dagli analisti (+6,2%). La gestione operativa registra un Ebit di 313,4 milioni (+18,7%), con un Ros del 30,1% invariato rispetto al 2015.

L’utile netto è passato da 167,9 a 196 milioni, riportando un incremento del 16,8 per cento.

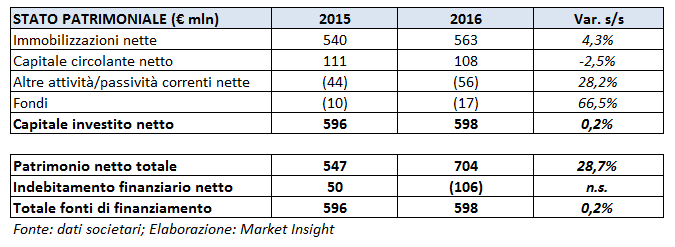

Dall’analisi dei conti patrimoniali si rileva l’inversione di segno nella posizione finanziaria, che passa da un indebitamento netto di 50 milioni a disponibilità nette per oltre 100 milioni, con una generazione di cassa netta pari a 155,4 milioni.

Il capitale circolante netto è pari a 108 milioni (-2,5%), con un’incidenza sul fatturato degli ultimi dodici mesi pari al 10,4% (rispetto al 12,6% del 2015). Nell’esercizio il gruppo ha effettuato investimenti netti per 62,3 milioni, destinati principalmente allo sviluppo della rete di negozi diretti e dei flagship store di Londra, New York e Seoul.

Il free cash flow dell’esercizio è stato pari a 210,6 milioni, rispetto ai 118,6 milioni dell’anno precedente.

Outlook 2017

Per l’esercizio in corso il management del gruppo vede uno scenario di ulteriore crescita, sulla base delle seguenti linee strategiche:

- Consolidamento dei mercati chiave

- Sviluppo internazionale

- Attenta espansione della gamma prodotti

- Focalizzazione sul consumatore

- Sviluppo sostenibile del business

Il CdA proporrà ai soci la distribuzione di un dividendo unitario di 18 centesimi (vs. 14 centesimi pagati sul 2015), pari a complessivi 45 milioni (+28,6%). Gli azionisti saranno altresì chiamati a rinnovare per ulteriori 18 mesi l’autorizzazione per l’acquisto di azioni proprie.

Commento

Apertura di seduta al rialzo per il titolo Moncler, che intorno alle 10:00 scambia a Piazza Affari a 18,65 euro (+3,4%), puntando al prezzo massimo delle ultime 52 settimane pari a 10,89 euro. Il titolo registra al momento la migliore performance tra le big del listino, confrontandosi con un Ftse Mib che segna un progresso dell’1,2 per cento.