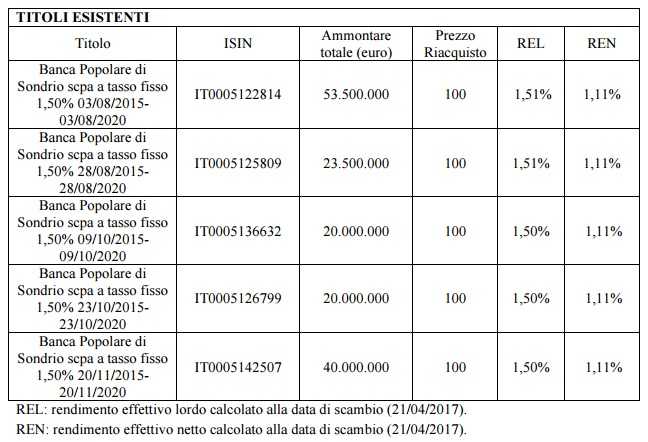

La Banca Popolare di Sondrio ha comunicato che dal 13 marzo al 18 aprile prossimo sarà promossa un’offerta pubblica di scambio volontaria per un ammontare massimo complessivo di 157 milioni sui titoli indicati nella tabella seguente:

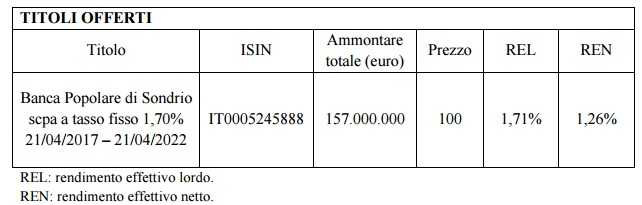

Per ciascun titolo esistente portato in adesione l’istituto corrisponderà, unitamente al rateo di interessi maturato sul titolo scambiato, una nuova obbligazione con le seguenti caratteristiche:

Lo scambio sarà effettuato alla pari e i titoli portati in adesione saranno cancellati.

L’operazione risponde all’esigenza di ottimizzare la composizione delle passività della banca, come previsto dalla Bank Recovery and Resolution Directive (BRRD). Infatti, la citata direttiva stabilisce le condizioni di ammissibilità delle passività ai fini del computo del coefficiente MREL (Minimum Requirement for own funds and Eligible Liabilities). I “titoli esistenti”, contenendo la clausola di “impegno al riacquisto”, sono infatti esclusi dal computo del suddetto requisito. Diversamente, la nuova emissione proposta in scambio, che verrà quotata sul sistema multilaterale di negoziazione Hi-Mtf, presenta le necessarie condizioni di ammissibilità.

Si precisa che le passività computabili ai fini MREL sono un sottoinsieme di quelle potenzialmente coinvolte in caso di applicazione del bail-in: l’obiettivo è aumentare, nel passivo delle banche, la presenza di strumenti ad elevata capacità di assorbimento delle perdite, in modo da consentirne la liquidazione senza pregiudicare la stabilità finanziaria e senza necessità di ricorrere a fondi pubblici.