Banca Intesa è al lavoro per definire un piano di riduzione dei crediti deteriorati, in grado di portare l’istituto in tempi più rapidi del previsto, ai target definiti dall’Ad Carlo Messina che prevedono il decremento del peso degli npl sul totale dal 14,7% al 10,5 per cento.

Le pressioni della Bce sul tema dei crediti deteriorati e le scelte drastiche della concorrenza hanno dato una spinta a Banca Intesa per spingere ancora di più l’acceleratore sul tema della riduzione dei crediti deteriorati. Un ambito in cui la banca è impegnata con decisione e con un approccio che privilegia la gestione interna dei recuperi per non cedere valore all’esterno. Il nuovo obiettivo sugli npl prevede il calo di 15 miliardi dei crediti deteriorati entro il 2019, un ammontare in grado di far scendere la quota delle posizioni problematiche rispetto a quelle in bonis dal 14,7% al 10,5 per cento.

Le cifre sono state esplicitate in un documento che sarà esaminato martedì prossimo dal cda della banca in attesa di essere inviate per un’approvazione alla Bce. Gli stessi numeri, che saranno poi corredati da un altro documento più di tipo qualitativo, dovrebbero poi diventare una delle colonne portanti del nuovo piano industriale che sarà presentato alla comunità finanziaria verso la fine dell’anno in corso o all’inizio del prossimo anno.

La strategia di Intesa non verrà meno al proprio credo, e cioè quello di privilegiare il recupero interno dei crediti rispetto alla loro vendita, per non dire svendita. L’Ad Messina ha sottolineato ultimamente che la banca non è disposta a garantire rendimenti del 20%, quali quelli richiesti dai fondi specializzati in acquisto di crediti deteriorati. In particolare, è stato calcolato che ogni punti percentuale in più o in meno di valutazione del pacchetto di crediti deteriorati di cui la banca si vuole liberare, valga 150 milioni. Non una piccola cifra, se si pensa che gli investimenti previsti nel settore dell’IT ammontano a 200 milioni.

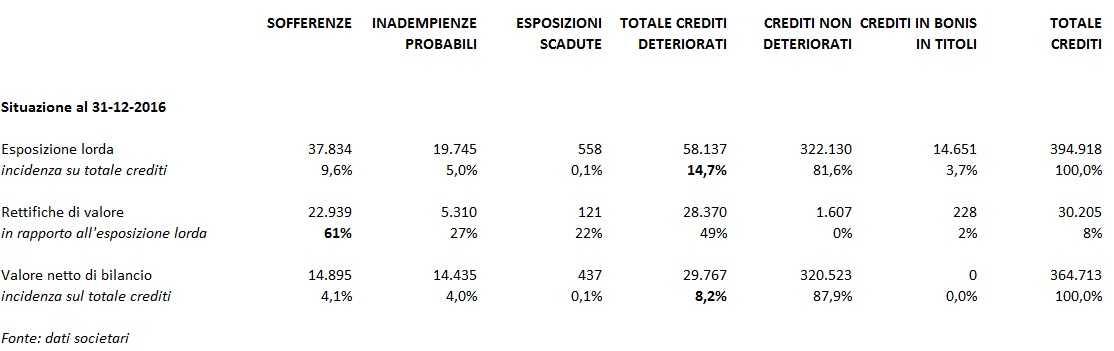

Nella tabella seguente sono riportato i crediti deteriorati di Banca Intesa a fine 2016.

Come si può notare il peso degli npl totali su quelli in bonis è pari al 14,7% e l’indice di copertura pari al 49%, mentre per le sofferenze, il cui valore lordo ammonta a 37,8 miliardi, l’indice di copertura è pari al 61 per cento.

Se la via maestra per il recupero resta quella della gestione interna, singoli pacchetti con posizioni particolari saranno comunque venduti sul mercato. Tra le operazioni già note vi sono la cessione a Credito Fondiario di due portafogli di crediti per leasing da 280 milioni in sofferenza facenti capo a Provis, società del gruppo Intesa Sanpaolo, a breve dovrebbe poi arrivare la conclusione del contratto per la vendita di 2,2 miliardi lordi di npl a un gruppo di fondi di cui fanno parte Cerberus, Apollo e la cordata formata da Crc e Bayview e infine, il deconsolidamento di un pacchetto da un miliardo di crediti immobiliari che saranno conferiti a una piattaforma in cui la banca resterà socia insieme ad altri partner specializzati.

Intanto a Piazza Affari, le azioni Intesa lasciano sul terreno lo 0,7% a 2,5 euro, una performance migliore rispetto a quella del comparto con il Ftse Italia Banche che perde l’1,5 per cento.