Panariagroup, società dal respiro internazionale il cui core business è la produzione di ceramiche per pavimenti e rivestimenti, archivia un 2016 con un fatturato record e torna a remunerare gli azionisti. Un esercizio in cui raccoglie i frutti delle manovre poste in essere per fronteggiare la crisi del recente passato, azioni che hanno interessato a 360 gradi la diversificazione e l’innovazione di prodotto, unitamente al rafforzamento oltrefrontiera. Elementi apprezzati dal mercato, dove da inizio anno il titolo ha guadagnato il 77% a 5,94 euro.

- Un’esperienza quarantennale con forte vocazione internazionale

- L’eccellenza tecnologica è già 4.0

- L’innovazione e la diversificazione di prodotto come motore di crescita

- Importanti investimenti negli ultimi 5 anni

- Nel 2016 raggiunge il record storico di fatturato

- Evoluzione dei ricavi – Verso un triennio di crescita più moderata

- Ebitda ed Ebit si consolidano nel futuro

- I margini migliorano ma restano più bassi della mediana

- Analisti – Attese positive per il triennio 2017-2019

- Borsa

- I multipli di Panariagroup trattano a sconto

- Criticità

Strategia multibrand e crescita all’estero: sono questi i principali fattori che hanno caratterizzato lo sviluppo del gruppo di Finale Emilia, una realtà che negli ultimi anni è stata impegnata in importanti investimenti in tecnologie e stabilimenti all’avanguardia per rispondere con soluzioni innovative alle esigenze dell’architettura e dell’interior design.

Un percorso che è stato seguito ponendo attenzione alla qualità delle materie prime e senza tralasciare l’efficienza del processo produttivo, ottenendo così prodotti di alto valore estetico con elevate prestazioni tecniche.

Panariagroup, che affonda le sue radici familiari nel distretto ceramico di Sassuolo, è così cresciuta diventando una realtà internazionale presente in oltre 100 paesi e impegnando 100 milioni di investimenti negli ultimi 5 anni.

Un’esperienza quarantennale con forte vocazione internazionale

Sin dalla sua fondazione, avvenuta nel 1974 ad opera di un gruppo di imprenditori tra i quali Giuliano Mussini, la cui famiglia ne è ancora oggi l’azionista di riferimento, Panariagroup ha intrapreso una strategia di espansione e ampliamento dei marchi. Oggi il gruppo può contare su 9 brand: Panaria, Lea, Cotto d’Este, Blustyle, Fiordo, Florida Tile, Margres, Love Tiles e Bellissimo, tutti di grande notorietà a livello internazionale, con caratteristiche d’eccellenza sia dal punto di vista estetico che tecnico.

“Motore della crescita di Panariagroup – ha rilevato il presidente Emilio Mussini – è anche il consolidamento della strategia multibrand, che punta su marchi con una personalità distintiva e radicata”.

Il processo di internazionalizzazione è stato invece avviato nel 2002 e negli anni successivi la società modenese ha portato a termine diverse acquisizioni divenendo di fatto una multinazionale presente in Italia, Portogallo, Stati Uniti, India ed in oltre 100 Paesi nel mondo con una rete commerciale ampia e capillare.

Particolare interesse negli ultimi anni è stato riposto nell’area nord americana, dove la presenza produttiva del gruppo è in continuo aumento e nello scorso mese di agosto ha visto l’avvio della terza linea produttiva di gres porcellanato nello stabilimento di Lawrenceburg (Kentucky). Un presidio che ha beneficiato del posizionamento dei marchi del gruppo nell’alto di gamma, il “lusso delle piastrelle”, distribuiti attraverso una rete di 23 negozi gestiti con attenzione sempre più crescente al canale di vendita Home Center.

L’eccellenza tecnologica è già 4.0

Panariagroup cresce, e innova, di continuo. E oggi, dopo aver cambiato il prodotto, si concentra soprattutto sui processi produttivi e sulla loro automazione.

Panariagroup dispone di 3 stabilimenti produttivi all’avanguardia in Italia, 2 in Portogallo e 1 negli Stati Uniti, tutti provvisti delle più moderne tecnologie produttive per la produzione di ceramiche in gres porcellanato sia “tradizionale” che in gres laminato. In particolare, nel 2016 è stata avviata, nello stabilimento di Fiorano Modenese, la terza linea di gres laminato, più moderna e con una capacità produttiva maggiore, che consentirà di ottenere significativi vantaggi in termini di efficienza complessiva e produttività.

Emilio Mussini, presidente di Panariagroup e seconda generazione della storia iniziata dal padre Giuliano, spiega “Panariagroup negli anni ha attraversato un serie di trasformazioni industriali. A metà degli anni 2000, poco prima della crisi, siamo riusciti a introdurre nel processo produttivo una tecnologia rivoluzionaria. Passando di fatto da una produzione di piccoli pezzi in vere e proprie lastre di grandi dimensioni. Oggi ognuna di queste lastre può essere lunga più di 3 metri ed è spessa solamente dai 3 ai 5 millimetri”. Prodotto esclusivo che ha consentito alla società modenese di acquisire nuove prospettive progettuali nel mondo dell’architettura e del design.

L’innovazione e la diversificazione di prodotto come motore di crescita

Il percorso di crescita è passato anche attraverso l’innovazione e recenti sono le novità rivoluzionarie introdotte dal gruppo nel panorama ceramico internazionale: la ceramica fotovoltaica e le piastrelle antibatteriche. Celle fotovoltaiche di ultima generazione, abbinate a lastre sottili di gres laminato costituiscono un innovativo sistema per la produzione di energia elettrica rappresentando il primo materiale ceramico al mondo polifunzionale in perfetta sintonia con i dettami degli attuali canoni architettonici.

In collaborazione con il leader mondiale della tecnologia antibatterica Microban®, Panariagroup può vantare nella propria gamma prodotti una nuova generazione di piastrelle antibatteriche che grazie ad un’esclusiva tecnologia integrata già in fase di cottura a base di argento inserita nelle piastrelle, elimina fino al 99,9% dei batteri dalla superficie e garantisce una protezione continua 24 ore su 24.

Importanti investimenti negli ultimi 5 anni

Gli investimenti realizzati dal gruppo negli ultimi 5 anni hanno sostenuto la crescita di Panariagroup, indirizzati sia ad aumentare la capacità produttiva sia all’ottimizzazione del processo produttivo. Dal 2012 al 2016 infatti sono stati investiti oltre 100 milioni: di questi 17,3 milioni nel 2012, 16,6 milioni nel 2013, 13,2 milioni nel 2014, 37,6 nel 2015 e 37,5 milioni nel 2016.

Nel 2016 raggiunge il record storico di fatturato

Il 2016 conferma il recupero sia di fatturato che di marginalità manifestatosi già nel biennio precedente. Per il secondo anno consecutivo, infatti, il fatturato ha evidenziato una crescita vicina al 10%, grazie allo sviluppo commerciale realizzato sia nelle aree di tradizionale presidio (con particolare riferimento ai mercati europei), sia all’espansione su mercati più lontani (Asia ed Oceania) e su canali di vendita alternativi.

Nel 2016 il giro d’affari consolidato si è portato a oltre 377 milioni (+10%), principalmente per la crescita dei volumi a fronte della stabilità dei prezzi e realizzato per l’82% sui mercati esteri. Particolarmente positiva la performance realizzata sul mercato europeo che, cresciuto del 20% rappresenta ora il 34% del totale delle vendite (31% nel 2015). Sul mercato italiano le vendite sono in lieve crescita pur riscontrando, tuttavia, dei moderati segnali di ottimismo per il comparto ceramico, non si intravedono, per ora, scenari di grande cambiamento rispetto alla situazione attuale. Negli Stati Uniti (37% del totale) è proseguita la crescita del volume d’affari e delle quote di mercato, con un incremento del fatturato pari al 9 per cento. Sugli altri mercati (11% del totale) il gruppo ha realizzato una crescita del 7%, beneficiando in particolare dello sviluppo in Oceania (+19%) e sui mercati asiatici (+18%), a fronte del rallentamento sui mercati dell’America Centrale ed in Sud America.

La crescita dei volumi, unitamente alla minore incidenza dei costi di gestione tra cui quelli riferiti ai consumi energetici, saliti in valore assoluto del 6,8% a 350,6 milioni, elevano l’Ebitda a 40,8 milioni, con un aumento del 32,6% rispetto a fine 2015.

Ancora più evidente lo sviluppo dell’Ebit, in ascesa del 71,8% a 19 milioni con una marginalità salita al 5,1% (3,2% nel 2015), pur in presenza di maggiori ammortamenti, accantonamenti e svalutazioni contabilizzati per complessivi 21,8 milioni (+10%) connessi in particolare ai rilevanti investimenti effettuati nell’ultimo biennio.

L’effetto combinato dei maggiori oneri finanziari netti a 2,5 milioni (+38%) e della minore imposizione fiscale, con un tax rate passato dal 36,6% al 32,1%, spinge l’utile netto a 11,2 milioni dai 5,9 milioni di fine 2015 .

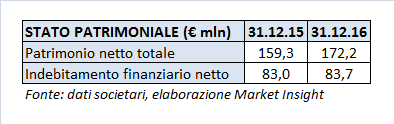

Il gruppo a fine 2016 presenta un indebitamento finanziario netto aumentato di 0,7 milioni a 83,7 milioni, ma con un’evoluzione positiva in termini di rapporto Net Debt/Ebitda, passato da 2,7x a 2,1x.

Agli azionisti, convocati in assemblea il prossimo 28 aprile, verrà proposta la distribuzione di un dividendo unitario di 0,07, dopo anni di digiuno.

Evoluzione dei ricavi – Verso un triennio di crescita più moderata

Nelle tabelle viene riportata una comparazione fra Panariagroup e i suoi principali comparable internazionali, individuati nei gruppi americani Mohawk Industries e Armstrong Flooring, attivi nella produzione di rivestimenti per pavimenti tra cui anche quelli in ceramica, anche se presentano dimensioni maggiori rispetto al gruppo di Finale Emilia. L’analisi prende in esame alcuni indicatori reddituali, di struttura e borsistici riferiti al triennio passato e a quello a venire.

Dalla lettura dei dati raccolti da Bloomberg emerge che nel triennio 2014-2016 Panariagroup ha messo a segno una crescita media annua dei ricavi del 13,9%, superiore rispetto a quella riportata dai competitor e, di conseguenza, rispetto alla mediana che si è attestata al 7,7 per cento.

Dalla lettura dei dati prospettici 2017-2019, Panariagroup evidenzia un rallentamento della crescita media annua inferiore rispetto al passato (+7,2%), ma superiore di 2 punti percentuali rispetto alla mediana (+5,2%).

Ebitda ed Ebit si consolidano nel futuro

Nel triennio 2014–2016 Panariagroup ha registrato un progresso importante dell’Ebitda, con un Cagr del 43,6% sostenuto dalla crescita dei volumi produttivi che ha consentito di abbattere i costi fissi, soprattutto nel 2015, grazie agli investimenti indirizzati prevalentemente all’ottimizzazione del processo produttivo.

Anche per Mohawk Industries vale la stessa considerazione, cui si aggiunge il contributo dato dalle acquisizioni, anche se l’incremento dell’Ebitda è stato meno marcato rispetto a Panariagroup. Decisamente più contenuta la performance di Armstrong Flooring (cagr +2%), influenzata dalla contrazione dei ricavi riportata nel 2015 che non è stata compensata adeguatamente da quella dei costi operativi.

Per Panariagroup, la dinamica dell’Ebitda si amplifica a livello di Ebit, beneficiando soprattutto della ripresa dal 2015 in relazione al contenimento di ammortamenti a svalutazioni.

Decisamente più contenuto lo sviluppo atteso degli aggregati reddituali, in quanto l’Ebitda di Panariagroup nel triennio futuro dovrebbe segnare un cagr del 16,6%, superiore comunque alla mediana, pari al 12,6 per cento. Una dinamica comunque a doppia cifra che evidenzia un consolidamento della performance nel triennio 2017-2019.

Performance che si amplifica a livello di Ebit, che nel 2019 dovrebbe attestarsi a 35,5 milioni (cagr +23%), ma che nel periodo futuro preso in esame presenta una crescita media al di sotto della mediana (cagr +26,3%).

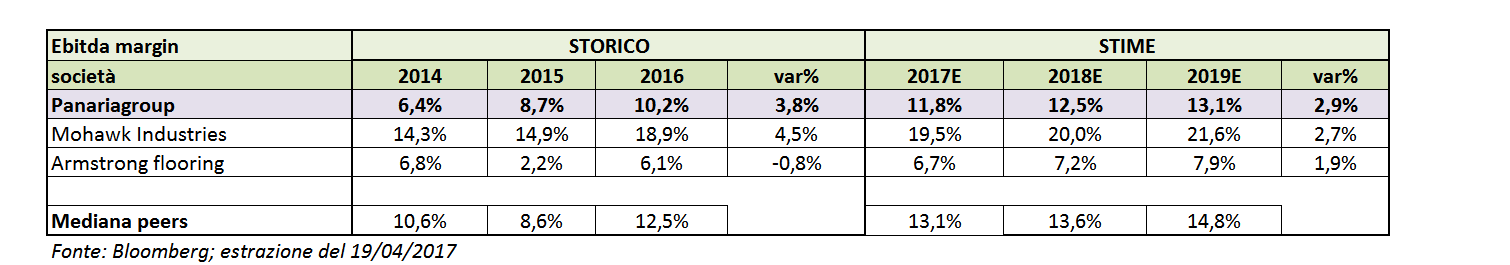

I margini migliorano ma restano più bassi della mediana

Le tabelle sotto riportate evidenziano l’evoluzione dei margini reddituali e mettono in luce il permanere di quelli di Panariagroup al di sotto della mediana. Nel dettaglio, l’Ebitda margin del gruppo di Finale Emilia dopo un sostanziale allineamento nel 2015, si discosta a tendere al 2019 di oltre 150 basis point rispetto alla mediana.

Una dinamica che si amplifica a livello di Ebit margin, che sia nei dati storici che nelle stime riporta un gap di circa 3 punti percentuali.

Analisti – Attese positive per il triennio 2017-2019

Panariagroup è seguita da Banca Imi, che nel report di fine marzo ha elevato il target price da 3,9 a 6,3 euro in relazione alla revisione al rialzo delle stime sul fatturato e sulla redditività per il biennio 2017-2018. Nonostante ciò, la banca d’affari ha portato la raccomandazione ad ‘add’ da ‘buy’ in relazione al forte rialzo messo a segno dal titolo da inizio anno.

Gli analisti prevedono che l’azienda, quotata al segmento Star, possa chiudere l’esercizio in corso con un utile per azione consolidato di 0,35 euro.

La revisione delle stime si basa sul positivo andamento dell’esercizio appena concluso e sulle positive attese nelle aree di attività. Inoltre, la marginalità beneficerà del pieno regime raggiunto dagli impianti produttivi, che comporterà una minore incidenza dei costi fissi rispetto al passato.

Borsa

Il titolo Panariagroup, quotato sul segmento Star di Borsa Italiana dal novembre 2004, da inizio anno ha guadagnato il 77% sovra-performando l’indice di riferimento, il Ftse Italia Star, che ha evidenziato una crescita del 23 per cento.

Il titolo a fine febbraio ha intrapreso il trend rialzista passando da 3,45 euro agli attuali 5,94 euro, tornando sui livelli di fine settembre 2007. Anno in cui, a luglio, ha toccato il massimo storico a 7,30 euro.

Dinamica più accentuata su periodi più lunghi. Sulla distanza dei 12 mesi, il titolo Panariagroup ha infatti messo a segno un progresso di oltre l’87%, toccando a fine giugno il minimo di 2,282 euro, sovra-performando del 50% il Ftse Italia Star, la cui performance è stata pari al 23 per cento.

I multipli di Panariagroup trattano a sconto

Dal confronto dei multipli del gruppo modenese con quelli dei principali comparable emerge che il titolo tratta a sconto su tutti gli indicatori.

Nello specifico, il P/E 2017 di Panariariagroup tratta a sconto di circa il 28% rispetto ai peer. In riferimento all’EV/SALES 2017, lo sconto è di oltre il 38% rispetto alla mediana, mentre per quanto riguarda l’EV/EBITDA 2017 e l’EV/EBIT 2017, lo sconto risulta rispettivamente del 20% e dell’11 per cento.

Criticità

Il comparto ceramico sembra essersi ormai lasciato alle spalle dal 2015 la crisi che lo aveva investito, in parte derivante dalla stagnazione delle costruzioni e ristrutturazioni immobiliari. A testimonianza di ciò gli importanti investimenti in impianti e R&S perfezionati nell’ultimo biennio.

Lo scenario internazionale rimane comunque non sgombro da nubi. Inoltre, la Brexit potrebbe mettere in discussione la geografia europea. Si ricorda che Panariagroup realizza oltre il 30% del fatturato consolidato in Europa.

In aggiunta, il mercato immobiliare nazionale stenta a ripartire, evidenziando solo una timida ripresa.

L’esposizione sul mercato Usa, dove il gruppo nel 2016 ha realizzato il 37% dei ricavi totali, potrebbe risentire delle politiche restrittive sulle importazioni delineate dal nuovo governo a stelle e strisce.