Nel 2016 il comparto bancario ha registrato un peggioramento del margine di intermediazione aggregato, che si è attestato a 53,7 miliardi segnando un calo del 5,3% rispetto al 2015. Tale dinamica, unita all’aumento delle rettifiche su crediti e alla contabilizzazione di poste non ricorrenti, ha portato a una perdita netta aggregata di 14,8 miliardi per le principali banche quotate a Piazza Affari.

In seguito alla pubblicazione dei bilanci 2016 delle banche italiane facciamo il punto sul loro andamento.

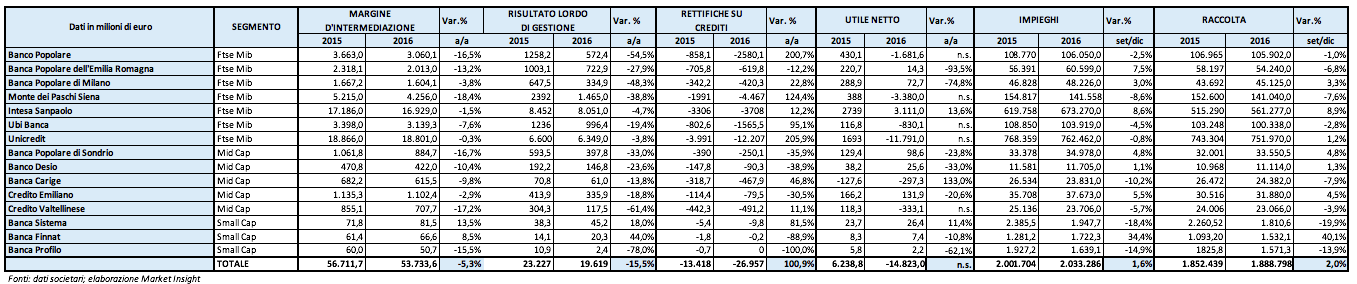

La tabella sottostante riunisce i principali dati economici delle banche quotate a Piazza Affari, che sono state penalizzate dalla difficile situazione dei tassi che ha portato a una riduzione del margine di intermediazione e hanno sofferto per l’aumento delle componenti operative di costo connesse soprattutto agli oneri straordinari legati al sistema bancario e per l’incremento delle rettifiche sui crediti.

Nello specifico i dati riportati evidenziano una riduzione del 5,3% del margine di intermediazione aggregato rispetto al 2015. La contrazione dei ricavi è legata al basso divario dei tassi, che ha influenzato il margine d’interesse, e all’andamento riflessivo dei profitti da trading.

Il margine di intermediazione è risultato in calo per tutte le blue chip del settore bancario, anche se gli istituti di maggiori dimensioni sono stati più in grado di mantenere il livello dei ricavi.

In particolare Unicredit è riuscita a confermare il proprio margine di intermediazione a 18,8 miliardi (-0,3% a/a), buona capacità di resistenza evidenziata anche da Banca Intesa Sanpaolo a 16,9 miliardi (-1,5%). I ricavi dei due principali istituti di credito del listino rappresentano il 66,4% delle entrate dell’intero gruppo delle banche quotate.

Tra le big hanno mostrato di saper adattarsi con flessibilità al difficile scenario economico anche Banca Popolare di Milano (-3,5% a 1,6 miliardi) e Ubi (-7,6% a 3,1 miliardi). Tra gli istituti più penalizzati al contrario vi è Montepaschi (-18,4% a 4,2 miliardi) che ha sofferto anche per un deflusso dei depositi dovuti alle difficoltà economiche dell’istituto e alle incertezze sull’esito della ricapitalizzazione che sono proseguite fino al decreto di dicembre sull’intervento dello Stato.

Nei segmenti Mid e Small si distinguono per il loro andamento controcorrente Banca Sistema (+13,5%) e Finnat (+8,5%), che operano in segmenti ben definiti. Ha tenuto Credito Emiliano (-2,9% a 1,1 miliardi), mentre le due valtellinesi hanno sofferto con Banca Popolare di Sondrio che ha registrato un calo del margine di intermediazione del 16,7% e Creval del 17,2 per cento.

Passando all’esame del risultato lordo di gestione, il dato aggregato mostra un calo del 15,5% a 19,6 miliardi, con situazioni differenziate tra i vari istituti e influenzate dall’impatto degli oneri di sistema.

Anche per quanto riguarda il risultato economico le due big sono risultate le più attrezzate ad assorbire i costi di sistema e presentano i due risultati migliori, seppur in calo. Intesa ha registrato un decremento del 4,7% e Unicredit del 3,8 per cento.

Nei Segmenti Mid e Small spicca l’andamento positivo di Banca Sistema (+18%) e Finnat (+44%).

Il 2016 è stato inoltre caratterizzato da un significativo incremento del costo del credito. Il valore complessivo delle rettifiche sui crediti a livello di comparto è raddoppiato passando dai 13,4 miliardi del 2015 ai 26,9 miliardi nel 2016.

L’incremento è legato principalmente alle rettifiche di Unicredit per 12,2 miliardi, con un peso di circa il 47,7% sul segmento Ftse Mib, valore legato all’operazione straordinaria di cessione del pacchetto da 17,7 miliardi di npl che ha portato all’operazione di aumento di capitale per 13 miliardi conclusasi con successo lo scorso mese di febbraio. Anche escludendo Unicredit, l’incremento delle rettifiche sarebbe stato del 66,8%, circa 5,3 miliardi in più rispetto al 2015. Tra chi ha provveduto in misura maggiore ad innalzare le coperture sui crediti deteriorati vi sono Mps per 4,4 miliardi e Banco Popolare per 2,5 miliardi.

La dinamica di costi e ricavi ha determinato per il 2016 una netta contrazione del risultato netto, scivolato pesantemente in rosso per quanto riguarda l’insieme del comparto. Il risultato netto aggregato è passato dall’utile di 6,2 miliardi nel 2015 ad una perdita di 14,8 miliardi nel 2016.

Dal lato patrimoniale, la struttura evidenzia un rafforzamento, in relazione a un incremento del 1,6% degli impieghi e del 2,0% della raccolta.