Domani nel tardo pomeriggio Ei Towers pubblicherà i conti consolidati al 31 marzo 2017. Il consensus fornito dalla società delle torri controllata da Mediaset, che ha raccolto le stime di 14 analisti, si attende un primo trimestre 2017 col segno più, una dinamica riconducibile prevalentemente alle azioni del management volte alla riduzione dei costi e ad una crescita organica.

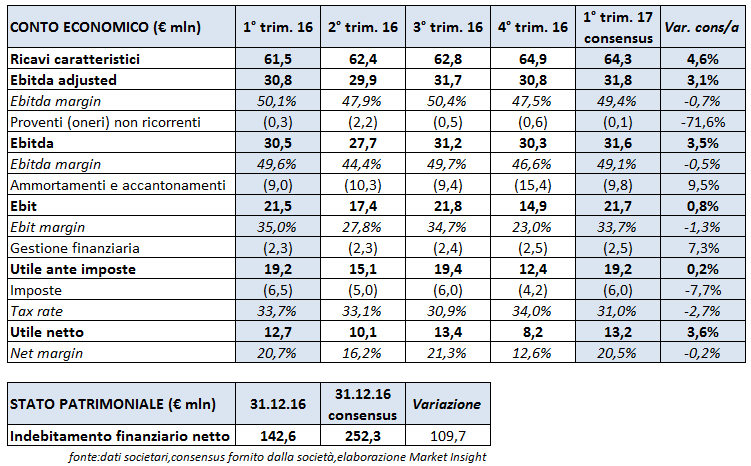

I ricavi caratteristici attesi sono pari a 64,3 milioni, in progresso del 4,6% rispetto all’analogo periodo del 2016.

L’Ebitda, al netto di costi non ricorrenti stimati per 0,1 milioni, dovrebbe attestarsi 31,8 milioni (con un margine del 49,4%), in progresso del 3,1%; tale aggregato, comprensivo di oneri straordinari, dovrebbe salire del 3,5% a 31,6 milioni (con un margine del 49,1%).

L’Ebit è atteso a 21,7 milioni (con un margine del 33,7%), in progresso dello 0,8% penalizzato in parte da maggiori ammortamenti ed accantonamenti che dovrebbero aumentare del 9,5 per cento.

L’utile netto è stimato pari a 13,2 milioni, in crescita del 3,6%, beneficiando di un minor tax rate (-2,7%) controbilanciato in parte da maggiori oneri finanziari (+7,3%).

L’indebitamento finanziario netto al 31 marzo 2017 dovrebbe esprimersi in 252,3 milioni, in aumento di 109,7 milioni rispetto a fine 2016.

Commento

In occasione della presentazione dei conti al 31 dicembre 2016 il management aveva confermato gli obiettivi e la guidance 2017 che prevede un Ebitda di 127 milioni, investimenti di mantenimento intorno ai 12 milioni e un tax rate in un range tra 31-32 per cento.

Anche nel 2017 l’obiettivo del gruppo sarà quello di sviluppare l’attività sia per linee interne che tramite crescita esterna, con particolare riferimento al settore delle telecomunicazioni mobili e del broadcasting radiofonico, che potrebbero generare 3-4 milioni di Ebitda in più.

Nel frattempo, il piano di riacquisto di azioni proprie (2,73% al 19 aprile 2017) sta procedendo con risultati migliori di quelli originariamente attesi dal management, che prevede di raggiungere già entro la fine dell’esercizio in corso l’obiettivo di riacquistare il 5% del capitale.

Considerando il dividendo straordinario già distribuito (3,6 euro) ed il dividendo ordinario proposto (1,80 euro), il piano di buy back e le attese acquisizioni di società ed assets, i vertici aziendali stimano che a fine 2017 il leverage (Net Debt/Ebitda) dovrebbe attestarsi nell’intorno del target previsto di 2,5x.