Il primo trimestre 2017 ha visto il completamento di alcune importanti iniziative strategiche per Ubi. Si è chiuso con successo il progetto ‘Banca Unica’ e a maggio si è conclusa con successo l’acquisizione delle Good Bank. Ciò consentirà all’istituto lombardo di beneficiare di importanti sinergie sia di ricavo sia di costo. Dal punto di vista finanziario, nei primi tre mesi del 2017 Ubi ha riportato a livello consolidato un margine di intermediazione di 801,5 milioni (+2,9%) e un utile netto di 67 milioni (+59,1%), grazie alla riduzione dei costi operativi e soprattutto delle rettifiche su crediti.

Nei primi tre mesi del 2017 Ubi ha portato a termine alcune importanti iniziative volte a recuperare efficienza in termini di costo a partire dal progetto ‘Banca Unica’. Oltre, a ciò a maggio è stato finalizzato l’acquisto delle Good Bank (Banca Marche, Banca Etruria e Carichieti). Questa operazione consentirà alla banca lombarda di conseguire importanti sinergie di ricavo e un ulteriore risparmio dei costi.

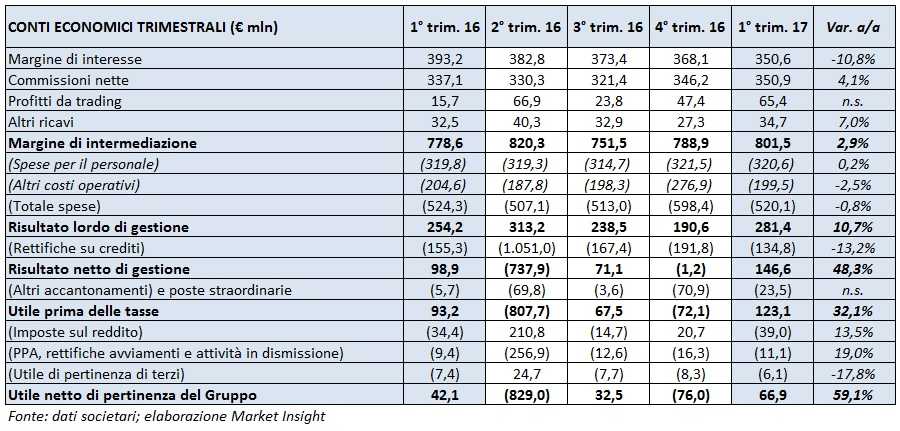

Il margine d’intermediazione si è attestato a 801,5, milioni, in aumento del 2,9% sul pari periodo del 2016.

Nello specifico, il margine d’interesse ha subito un calo del 10,8% a 350,6 milioni, per effetto soprattutto del minore apporto della componente legata all’intermediazione con la clientela (-9% a 301 milioni), che a sua volta ha risentito della contrazione degli spread.

Le commissioni nette, invece, hanno segnato un progresso del 4,1% fissandosi a 350,9 milioni. La crescita è legata al maggior contributo positivo di 11,5 milioni dei servizi di gestione, intermediazione e consulenza (203,1 milioni complessivi), trainati dall’importante incremento del risparmio gestito e assicurativo (+15,3% in termini di volumi). Buono anche l’apporto delle commissioni derivanti dall’attività bancaria tradizionale, che ha registrato una variazione positiva 2,2 milioni (complessivamente 147,8 milioni).

I profitti da trading sono passati da 15,7 milioni a 65,4 milioni. L’incremento è dovuto in particolare alla vendita di titoli di Stato, che hanno generato un guadagno di 43,6 milioni.

Gli oneri operativi risultano in flessione dello 0,8% a 520,1 milioni. Nel dettaglio, le spese per il personale si sono mantenute sostanzialmente stabili (-0,2% a 320,6 milioni), mentre le altre spese amministrative, in cui sono inclusi contributi di sistema per 31,6 milioni, si sono ridotte del 2,5% a 199,5 milioni. Senza tale contributo, la contrazione sarebbe stata di quasi il 20 per cento.

Le rettifiche su crediti hanno assorbito 134,8 milioni e sono diminuite del 13,2% rispetto al primo trimestre 2016 grazie anche al miglioramento della qualità dei crediti.

Le poste straordinarie nette saldano con un importo negativo di 23,5 milioni, riferito in massima parte alla svalutazione della quota del fondo Atlante per 18,7 milioni, facente seguito a quella da 73 milioni effettuata nell’ultimo trimestre 2016.

Da segnalare anche la contabilizzazione per oneri relativi al progetto ‘Banca Unica’ per 4,6 milioni e oneri relativi all’acquisizione delle Good Bank per 1,1 milioni.

Il periodo in esame si chiude con un utile netto di 67 milioni, in crescita del 59,1% rispetto ai primi tre mesi del 2016, grazie alle dinamiche sopra descritte.

Al 31 marzo 2017 gli impieghi verso clientela raggiungono gli 84,5 miliardi, in crescita del 3,3% rispetto a fine dicembre. In particolare i crediti in bonis verso la clientela si attestano a 74 miliardi (+0,6% rispetto a fine dicembre). Lo stock di crediti deteriorati lordi a fine marzo 2017 è pari a 12,4 miliardi (12,5 miliardi al 31 dicembre 2016) e rappresenta il 13,9% sul totale crediti (14,45 a fine dicembre). Lo spostamento da crediti in bonis a crediti deteriorati segna una contrazione del 10,7% rispetto a fine 2016. La copertura sui crediti deteriorati è pari al 46% (45,8% al 31 dicembre 2016). Più in particolare, quella sulle sofferenze si fissa al 58,57% (in linea con fine dicembre 2016).

Al fine marzo 2017 la raccolta si fissa a 101,6 miliardi (+1,2% rispetto al 31 dicembre), all’interno della quale tuttavia i debiti verso i clienti risultano sostanzialmente stabili a 56,4 miliardi.

Sul fronte della solidità patrimoniale si segnala che il Cet1 fully loaded è pari all’11,29% rispetto all’11,22% di fine dicembre 2016, mentre quello phased in è pari all’11,44% (11,48% al 31 dicembre 2016). Il Total Capital ratio si attesta al 14,56% (14,71% a fine dicembre 2016).