Nelle scorse settimane si sono diffuse le voci su un possibile matrimonio tra Bper e Unipol Banca. Indiscrezioni che sono però state smentite al momento dalle due società. L’ipotesi non è però del tutto accantonata in quanto le motivazioni verso una possibile unione rimangono. Da una parte Bper è alla ricerca di un nucleo stabile di azionisti dopo la trasformazione in spa e Unipol potrebbe giocare il ruolo di pivot. Sempre che non scivoli nella veste di azionista di maggioranza, che cambierebbe le carte in tavola e susciterebbe un’azione di difesa da parte dell’ex popolare di Modena. Dall’altra Unipol, che già possiede il 9,99% della banca ed è alla ricerca di una partnership con un istituto di credito per trovare una sistemazione alla propria controllata Unipol Banca. Market Insight ha provato a simulare gli effetti di un’eventuale unione tra Bper e Unipol Banca aggregando algebricamente i conti economici dei due istituti di credito al 31 dicembre 2016.

Negli scorsi giorni gli Ad delle due società hanno smentito ogni trattativa, ma al momento l’ipotesi di un futuro accordo tra le due società non è ancora svanita.

Un primo indizio va individuato nella salita di Unipol al 9,99% del capitale di Bper, dal 5,01% già posseduto in precedenza. La compagnia bolognese svetta con la sua quota rispetto a quelle delle piccole fondazioni, dove quella di Sardegna detiene la più significativa e pari al 3,01% e rispetto al gruppo di imprenditori che ha messo insieme il 4,6% riunito in un patto.

In aggiunta a questo permangono delle valide motivazioni che potrebbero spingere le due società ad un’unione: la banca emiliana che è al lavoro per costituire un nucleo stabile di azionisti dopo la trasformazione in spa, mentre la compagnia bolognese è alla ricerca una valida alleata per lo sviluppo di sinergie con la sua controllata Unipol Banca.

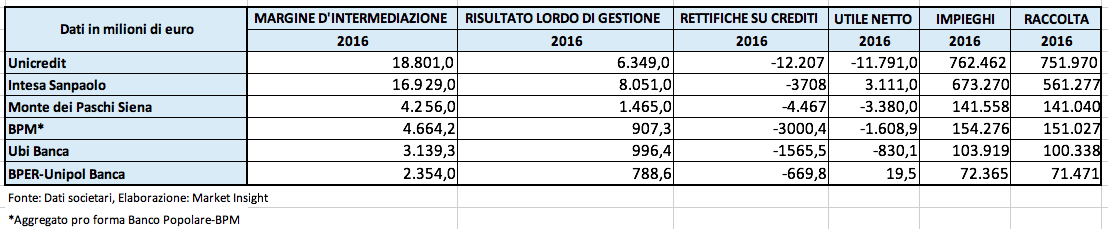

Ma concentriamoci sull’analisi della simulazione dei conti della banca che nascerebbe dall’unione dei due istituti emiliano e romagnolo. L’unione con Unipol Banca confermerebbe Bper come sesto gruppo bancario italiano alle spalle di Unicredit, Intesa, Mps, Banco Bpm e Ubi.

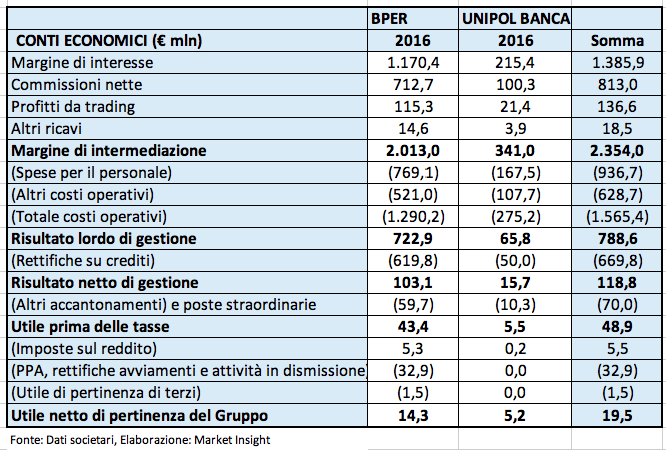

Market Insight, ipotizzando un possibile scenario di fusione tra i due istituti e basandosi sui dati forniti al 31 dicembre 2016, ha provato a simulare gli effetti dell’aggregazione, attraverso la somma algebrica dei due rispettivi conti economici, analizzando quali potrebbero essere i risultati di tale matrimonio.

Come si denota dalla mappa sottostante, un primo aspetto positivo della fusione si individuerebbe nella migliore copertura territoriale visto che le due banche raggiungerebbero la presenza in ogni regione italiana. L’alleanza tra Bper e Unipol Banca permetterebbe a Bper infatti di entrare in due nuove regioni (Friuli Venezia Giulia e Valle d’Aosta), mentre Unipol Banca completerebbe la propria offerta con la Calabria. I due istituti si rafforzerebbero in Lombardia, Piemonte, Toscana e Lazio, regioni in cui si produce una ricchezza elevata e quindi strategicamente più interessanti. Un aspetto rilevante sarà quello di evitare sovrapposizioni in Emilia Romagna, territorio in cui entrambi gli istituti sono presenti in maniera maggiore, cercando di integrare le due entità nel modo più efficace ed efficiente possibile.

L’integrazione delle due realtà operative potrebbe inoltre portare a maggiore efficienza e a una maggiore massa critica.

Analizzando il margine d’intermediazione, il dato aggregato del gruppo aumenterebbe di circa il 17% rispetto a Bper. Il margine d’interesse rimarrebbe la fonte principale (58,9%), mentre crescerebbe il peso delle commissioni nette (34,5%), permarrebbero invece attorno al 6% i profitti da trading e gli altri ricavi circa all’1 per cento.

Considerando i costi operativi, Bper manifesta una gestione più efficiente, in particolare il cost/income ratio è pari al 64,1%, mentre per Unipol Banca è pari all’80,7 per cento. La causa principale di questo divario è data dal forte impatto dei costi del personale della banca bolognese al 49,1%, contro il 38,2% della banca emiliana.

Per il gruppo risultante diventerebbe significativo un piano di contenimento dei costi del personale, cercando di aumentare la produttività e di gestire eventuali politiche di esubero o ricollocamento, mantenendo invariata la qualità dei servizi.

In termini di reddito netto entrambe le società hanno chiuso l’esercizio in utile.

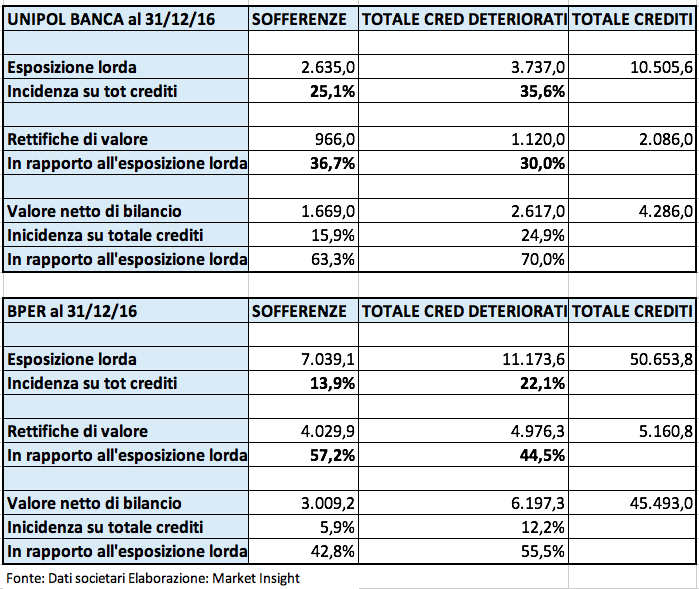

Un ulteriore elemento di attenzione, in termini patrimoniali, riguarda la situazione dei crediti deteriorati. Nella tabelle sottostanti abbiamo la loro dinamica.

Unipol Banca presenta un elevato livello di sofferenze, il 25,1% dei suoi crediti, in Bper queste sono nettamente inferiori, circa il 13,9 per cento. L’esposizione lorda sui crediti deteriorati risulta complessivamente pari al 35,6% per la banca bolognese, contro il 22,1% della banca emiliana.

E’ evidente che in termini percentuali l’esposizione di Unipol Banca sia elevata e come dicono le voci stampa di questi giorni sarebbe importante risolvere questo problema.

In particolare, sarebbe necessario scorporare i crediti deteriorati, creando una good bank che possa rendere l’istituto più appetibile sul mercato e agevolare un’eventuale fusione.