Ferrovie Nord Milano, secondo operatore ferroviario italiano, è pronto a rafforzarsi ed espandersi nel settore della mobilità in Lombardia e nel Nord Italia, attraverso il progressivo abbandono di aree di business ritenute non più “core” rispetto alla nuova mission aziendale. Il piano strategico 2016-20 prevede infatti l’evoluzione del gruppo FNM da operatore regionale del trasporto su ferro a “polo” in grado di gestire la mobilità in Lombardia e nel Nord Italia, in linea con gli schemi di operatività presenti in altri paesi europei.

- Alessandro Gibelli, presidente di FNM, illustra le priorità strategiche

- La sinergia tra le diverse modalità di trasporto

- Primo pilastro – Ruolo centrale di Trenord nel trasporto su ferro

- Primo pilastro – Sviluppo del trasporto su gomma in partnership con operatori pubblici

- Primo pilastro – Rilancio e sviluppo della mobilità sostenibile (E-vai)

- Secondo pilastro – Rinnovo della flotta di Trenord

- Terzo pilastro – Sviluppo piattaforma intermodale di eccellenza

- Quarto pilastro – Sviluppo infrastrutture di trasporto

- Quarto pilatro – Ingresso nel business delle infrastrutture aeroportuali

- Trasformazione del veicolo NordCom in player specializzato nei trasporti

- Maxi fusione da oltre due miliardi con ATM e FS

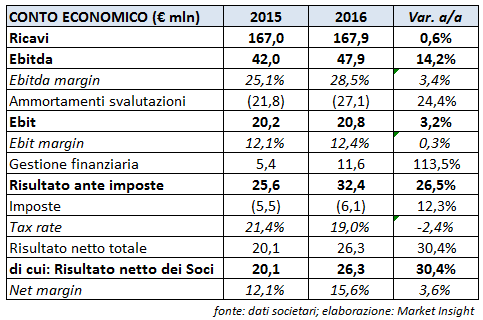

- Nel 2016 migliora la gestione operativa con balzo dell’utile netto

- Attesa una crescita moderata dei ricavi ma inferiore ai peers

- L’Ebit corre più dell’Ebitda nel prossimo biennio

- Migliora la marginalità ma sempre al di sotto dei comparables

- Il titolo tratta nettamente a sconto sui principali multipli

- Analisti – Lo specialist consiglia il “Buy” con tp a 0,9 euro

- Borsa – Il titolo perde la spinta dopo la gelata sul dossier ATM

- Criticità – Un settore instabile con standard tariffari sotto la media europea

Dopo aver archiviato l’esercizio 2016 contraddistinto da una lieve crescita del fatturato (+1%), da uno sviluppo a doppia cifra di Ebitda (+14) e utile netto (+30%), FNM si appresta a mettere in atto i pilastri fondamentali del piano strategico 2016-20, che punta al rafforzamento e all’espansione del gruppo nel settore della mobilità in Lombardia e nel Nord Italia.

Nello specifico, il piano prevede la conferma della centralità del servizio di trasporto pubblico su ferro svolto dalla partecipata Trenord, lo sviluppo di un sistema di mobilità integrato, la gestione di piattaforme logistiche per potenziare il trasporto delle merci su ferro, la realizzazione di infrastrutture di trasporto collettivo, nonché il rinnovo della flotta di treni e bus.

Nonostante le recenti acquisizioni di quote di controllo in ATV e FuoriMuro, il titolo in Borsa non ha particolarmente brillato guadagnando da inizio anno il 7 per cento. Giudizi positivi arrivano però dallo specialist Intermonte, che ritiene il prezzo del titolo “irragionevolmente basso, dati i solidi risultati riportati negli ultimi anni”. Gli analisti pensano che la privatizzazione di Ferrovie dello Stato Italiane (FS) potrà avere riflessi positivi su FNM, ad oggi unica azienda ferroviaria quotata.

Allo studio anche la maxi fusione tra FNM, la milanese ATM e FS. L’aggregazione tra i tre soggetti porterebbe alla creazione di un polo unico da oltre 2 miliardi di fatturato, che si piazzerebbe al nono posto tra i gruppi di trasporto pubblico europei.

Alessandro Gibelli, presidente di FNM, illustra le priorità strategiche

“Da operatore regionale del trasporto su ferro vogliamo sempre più diventare un ‘polo’ in grado di gestire la mobilità in Lombardia e nel Nord Italia, in linea con quanto già accade in altri Paesi europei”. Lo dichiara il presidente di FNM, Andrea Gibelli, delineando l’obiettivo principale del Piano Strategico 2016-2020.

“Da operatore regionale del trasporto su ferro vogliamo sempre più diventare un ‘polo’ in grado di gestire la mobilità in Lombardia e nel Nord Italia, in linea con quanto già accade in altri Paesi europei”. Lo dichiara il presidente di FNM, Andrea Gibelli, delineando l’obiettivo principale del Piano Strategico 2016-2020.

“Con lo sviluppo delle aree di business previsto nel Piano – spiega Gibelli – ci proponiamo di ottenere un significativo incremento dell’Ebitda, da 50 milioni conseguiti nel 2015 a 100 milioni al termine del relativo periodo di durata”.

“Si può dire – prosegue il presidente – che ci trasformiamo da Ferrovie Nord Milano a Finanziaria del Nord per la Mobilità. Il gruppo intende coprire tutti i settori della mobilità costruendo alleanze molto forti per consentire ai lombardi di muoversi in maniera sempre più rapida e agevole”.

La sinergia tra le diverse modalità di trasporto

“L’obiettivo del gruppo FNM per il prossimo futuro – spiega il presidente – è quello di costruire una sinergia tra tutte le modalità di trasporto perché una regione come la Lombardia che voglia essere leader in Europa deve avere un servizio di mobilità assolutamente integrato. La Lombardia ha un potenziale straordinario, rappresentato dal fatto che l’80% della popolazione vive all’interno di un raggio di cinque chilometri da una stazione. La mobilità elettrica, le due ruote e la capacità di raggiungere le stazioni aprono un altissimo potenziale”.

Sui rapporti con Ferrovie dello Stato e le altre società di trasporto e, più in generale, sullo sviluppo del sistema delle mobilità in Lombardia, Gibelli ha poi chiarito che “bisogna passare da una logica finanziaria a un discorso di tipo industriale. L’offerta è quella di collaborare, mettendo ciascuno le proprie risorse sia in termini di know-how sia in termini finanziari, tenendo presente che FNM, società quotata in Borsa, ha la possibilità di reperire finanziamenti sul mercato in grado di sostenere gli investimenti”.

Primo pilastro – Ruolo centrale di Trenord nel trasporto su ferro

Il Piano Strategico 2016-20 di FNM, secondo operatore ferroviario italiano, si incentra su focalizzazione, rafforzamento ed espansione nel settore della mobilità attraverso quattro pilastri fondamentali.

Il primo pillar è lo sviluppo del trasporto passeggeri incentrato su Trenord, joint venture paritetica con Trenitalia, nel settore del trasporto pubblico locale (TPL) su ferro in Lombardia, in vista anche delle procedure di affidamento del nuovo Contratto di Servizio per il trasporto ferroviario regionale, che partirà dopo quello attualmente in corso che scadrà nel 2020.

Il primo pillar è lo sviluppo del trasporto passeggeri incentrato su Trenord, joint venture paritetica con Trenitalia, nel settore del trasporto pubblico locale (TPL) su ferro in Lombardia, in vista anche delle procedure di affidamento del nuovo Contratto di Servizio per il trasporto ferroviario regionale, che partirà dopo quello attualmente in corso che scadrà nel 2020.

Rilevante sarà anche l’attuazione del piano industriale di Trenord, che mira ad innalzare il livello di competitività e di servizio ai clienti attraverso il rinnovo della flotta e l’aumento della qualità dei servizi. A riguardo, FNM sarà impegnata nella realizzazione di investimenti in nuovo materiale rotabile per il servizio ferroviario in Lombardia.

Primo pilastro – Sviluppo del trasporto su gomma in partnership con operatori pubblici

Migliorare il posizionamento del gruppo nel settore del trasporto pubblico su gomma è uno dei punti cardine del piano, in relazione alle prossime gare che saranno bandite in Lombardia a cui FNM parteciperà.

A tale scopo è necessario lo sviluppo di partnership tra FNMA, società del gruppo che effettua il servizio di trasporto pubblico su gomma nelle province di Milano, Varese, Brescia e Como, e altri operatori lombardi a controllo pubblico, operanti nei servizi urbani delle grandi città della Regione interessati alla creazione di un nuovo ‘polo’ integrato lombardo.

A tale scopo è necessario lo sviluppo di partnership tra FNMA, società del gruppo che effettua il servizio di trasporto pubblico su gomma nelle province di Milano, Varese, Brescia e Como, e altri operatori lombardi a controllo pubblico, operanti nei servizi urbani delle grandi città della Regione interessati alla creazione di un nuovo ‘polo’ integrato lombardo.

Le varie società del ‘polo’ andranno a confluire in una holding partecipata dai gruppi per l’accentramento delle funzioni corporate, di governo dei business e di definizione delle politiche di gruppo.

Il piano contempla altresì lo sviluppo dell’integrazione tra i servizi ferroviari e su gomma nelle principali aree cittadine per migliorare la qualità e l’attrattiva dei servizi.

Primo pilastro – Rilancio e sviluppo della mobilità sostenibile (E-vai)

Il piano industriale di FNM prevede anche investimenti destinati allo sviluppo della mobilità integrata, puntando sul rafforzamento dei servizi per il collegamento casa-stazione partendo dalle risorse di cui il gruppo dispone.

Nello specifico, a FNM Autoservizi, concessionaria di quote dei servizi di trasporto pubblico su gomma, si aggiunge il servizio di car sharing E-Vai (123 veicoli elettrici e bimodali in 37 Comuni, 119 mezzi car sharing e 27.624 utenti) ed è in fase di sviluppo Bi.Ti.Bi, un progetto europeo che mira a promuovere l’efficienza energetica dei trasporti nel Vecchio Continente attraverso un sistema door-to-door bicicletta-treno.

Nello specifico, a FNM Autoservizi, concessionaria di quote dei servizi di trasporto pubblico su gomma, si aggiunge il servizio di car sharing E-Vai (123 veicoli elettrici e bimodali in 37 Comuni, 119 mezzi car sharing e 27.624 utenti) ed è in fase di sviluppo Bi.Ti.Bi, un progetto europeo che mira a promuovere l’efficienza energetica dei trasporti nel Vecchio Continente attraverso un sistema door-to-door bicicletta-treno.

E in questo schema “le stazioni del futuro devono diventare dei mini-hub, con servizi complementari al viaggio puntando su un uso massiccio della tecnologia” spiega il presidente Alessandro Gibelli.

Secondo pilastro – Rinnovo della flotta di Trenord

Un altro pillar fondamentale del piano consiste nel confermare il ruolo di FNM, unico in Italia, quale investitore di materiale rotabile ferroviario per il servizio in Lombardia.

È lo schema europeo delle Rosco, rolling stock company, società di leasing di materiale rotabile: FNM (Rosco) lo acquista sulla base dell’impegno di Trenord a corrispondere alla controllante un canone d’affitto (leasing) a copertura integrale dell’investimento.

Si partirà dalla realizzazione del programma di rinnovo della flotta di treni di Trenord necessario per sviluppare il servizio ferroviario, mediante appunto il perfezionamento di investimenti in materiale rotabile.

Terzo pilastro – Sviluppo piattaforma intermodale di eccellenza

FNM intende sviluppare progetti di logistica e trasporto merci su ferro nel Nord-Ovest, contribuendo allo sviluppo dell’intermodalità fra i porti della Liguria e le destinazioni finali in Italia e nel Centro Europa, anche attraverso la gestione di servizi ferroviari “navetta” tra porti e “retroporti” ubicati in Pianura Padana, accelerando ulteriormente la crescita del sistema economico lombardo.

In questa direzione si inserisce la partnership con Deutsche Bahn (Ferrovie dello Stato Tedesche), la cui controllata DB Cargo Italia è uno dei principali player mondiali in mobilità, logistica e network, con circa 40 miliardi di euro di fatturato. DB Cargo AG è la divisione di DB specializzata nel trasporto ferroviario merci ed è leader in Europa con circa il 23% di quota di mercato.

In questa direzione si inserisce la partnership con Deutsche Bahn (Ferrovie dello Stato Tedesche), la cui controllata DB Cargo Italia è uno dei principali player mondiali in mobilità, logistica e network, con circa 40 miliardi di euro di fatturato. DB Cargo AG è la divisione di DB specializzata nel trasporto ferroviario merci ed è leader in Europa con circa il 23% di quota di mercato.

A riprova della volontà di investire nel trasporto merci, a marzo 2017 FNM ha acquisito il 49% di FuoriMuro Servizi Portuali e Ferroviari, società che svolge il servizio di manovra ferroviaria all’interno del porto di Genova su incarico dell’Autorità Portuale.

Quarto pilastro – Sviluppo infrastrutture di trasporto

L’ultimo pillar del piano prevede di migliorare l’efficienza della gestione e dello sviluppo dell’infrastruttura ferroviaria recentemente affidata in concessione da Regione Lombardia, azionista di riferimento di FNM con 57,57% del pacchetto azionario, alla controllata totalitaria Ferrovienord fino al 31 ottobre 2060.

L’obiettivo è garantire il rispetto della dinamica dei ricavi prevista dal nuovo Contratto di Servizio 2016-2022 e salvaguardare la marginalità. Più precisamente, il Contratto di Programma prevede un piano di investimenti per le attività di sviluppo e ammodernamento per circa 726 milioni, di cui circa 561 milioni relativi a opere già completate e in attesa di collaudo entro l’esercizio 2017.

A tali investimenti potranno aggiungersene ulteriori stimabili in circa 321 milioni, mentre per lo svolgimento delle attività di manutenzione straordinaria è stato stimato un importo complessivo pari a circa 90 milioni.

Quarto pilatro – Ingresso nel business delle infrastrutture aeroportuali

In un’ottica di investimento di natura industriale, FNM sta valutando l’ingresso nel business della gestione delle infrastrutture aeroportuali, mediante la possibile acquisizione di una partecipazione nel capitale sociale di un operatore aeroportuale lombardo.

L’obiettivo è quello di ampliare la presenza del gruppo nei diversi settori della mobilità in Lombardia, realizzando un più elevato livello di integrazione nei sistemi di trasporto regionali e valorizzare le possibili sinergie industriali.

I rumors ipotizzano un interesse di FNM a rilevare le quote che Sea (Milano Malpensa e Linate) detiene in Sacbo, società di gestione dello scalo bergamasco di Orio al Serio. Si tratta di una partecipazione del 30% che varrebbe circa 77 milioni. Con suddetta quota FNM diventerebbe il socio di maggioranza relativa di Sacbo, sebbene gli enti locali siano uniti da un patto di sindacato che li porta al 40,29 per cento.

I rumors ipotizzano un interesse di FNM a rilevare le quote che Sea (Milano Malpensa e Linate) detiene in Sacbo, società di gestione dello scalo bergamasco di Orio al Serio. Si tratta di una partecipazione del 30% che varrebbe circa 77 milioni. Con suddetta quota FNM diventerebbe il socio di maggioranza relativa di Sacbo, sebbene gli enti locali siano uniti da un patto di sindacato che li porta al 40,29 per cento.

FNM, dunque, vorrebbe entrare nel capitale di Sacbo perché intende candidarsi a diventare uno dei soggetti che porterà avanti la fusione fra Sea e la stessa Sacbo. Le trattative tra i due soggetti aeroportuali si sono momentaneamente congelate, dilatando i tempi di chiusura dell’operazione, dopo che a fine 2016 si era parlato del 31 ottobre come possibile data di scadenza per la fusione.

Trasformazione del veicolo NordCom in player specializzato nei trasporti

Nata nel 2001 per gestire gli aspetti tecnologici all’interno del gruppo, dal marzo 2012 NordCom opera sul mercato dell’ICT come System Integrator e Solution Provider in partnership con TIM. FNM detiene il 58% del pacchetto azionario, mentre afferisce a TIM il restante 42 per cento.

La mission di FNM è focalizzare l’attività della controllata NordCom come provider di soluzioni ICT nel settore dei trasporti (Rail e TPL) a partire dalle esigenze delle società del gruppo, investendo anche in soluzioni innovative e specializzate nel transportation a supporto di aziende e della Pubblica Amministrazione.

Maxi fusione da oltre due miliardi con ATM e FS

Una grande svolta per FNM potrebbe essere la fusione con la milanese ATM e la società nazionale dei treni Ferrovie dello Stato. L’aggregazione tra i tre soggetti porterebbe alla creazione di un polo unico che occuperebbe il nono posto tra i gruppi di trasporto pubblico europei.

La nuova realtà potrebbe contare su un giro d’affari minimo di 2 miliardi (se si sommano i fatturati di FNM e ATM), a cui però potrebbero aggiungersi ulteriori ricavi in un range stimato compreso tra i 30 e i 55 milioni. Per quanto riguarda gli investimenti, il gruppo avrebbe una capacità di spesa tra 700 milioni e 1,4 miliardi aggiuntivi, considerando anche la possibilità di allungare i tempi degli ammortamenti.

Tra i nodi ancora da risolvere prima di mettere a punto la fusione c’è la governance: che tipo di holding, quanti consiglieri di amministrazione e con quali poteri. L’ipotesi più realistica è che FNM diventi una super holding partecipata da ATM (a sua volta controllata al 100% dal Comune di Milano), dalla Regione Lombardia (che attualmente controlla già la holding con quota di maggioranza) e da FS. FNM rimarrebbe comunque quotata in Borsa, con la stessa percentuale di flottante.

Certo a livello politico i nodi devono essere ancora districati. Mentre la Regione Lombardia spinge, Palazzo Marino frena prudenzialmente suggerendo che il percorso deve essere ancora dettagliato. È chiaro che Milano non vuole rischiare di ridurre il controllo sul suo gioiello ATM, tra le poche partecipate italiane del trasporto locale ad avere conti in attivo, capacità di investimento e livelli di efficienza fra i migliori del paese.

Nel 2016 migliora la gestione operativa con balzo dell’utile netto

I numeri del bilancio 2016 confermano la solidità del gruppo. I ricavi da vendite e prestazioni si attestano a 167,9 milioni, sostanzialmente in linea (+0,6%) rispetto all’esercizio precedente.

L’Ebitda consolidato raggiunge quota 47,9 milioni (+14,2%), mentre l’Ebit tocca 20,8 milioni (+3,2%), penalizzato in parte dai maggiori ammortamenti e svalutazioni (+24,4%).

Il conto economico si chiude con un utile netto di 26,3 milioni, in aumento del 30,4% rispetto al 2015. Il miglioramento è principalmente ascrivibile al maggiore contributo apportato dalle società valutate con il metodo del patrimonio netto, con un incremento della relativa voce da 5,4 a 11,6 milioni.

Gli investimenti dell’esercizio ammontano globalmente a 146,2 milioni, in flessione del 5,6% rispetto ai 154,8 milioni del 2015. Nel dettaglio, gli investimenti finanziati con mezzi propri sono stati pari a 77,629 milioni rispetto ai 52,757 milioni dell’esercizio precedente.

Si ricorda che FNM ha proposto la distribuzione del dividendo 2017, relativo all’esercizio 2016, per un ammontare di 0,017 euro. La cedola è già stata staccata lo scorso 12 giugno e messa in pagamento il 14 giugno.

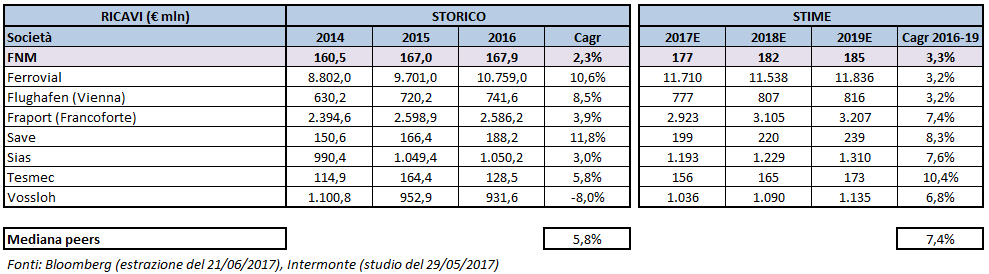

Attesa una crescita moderata dei ricavi ma inferiore ai peers

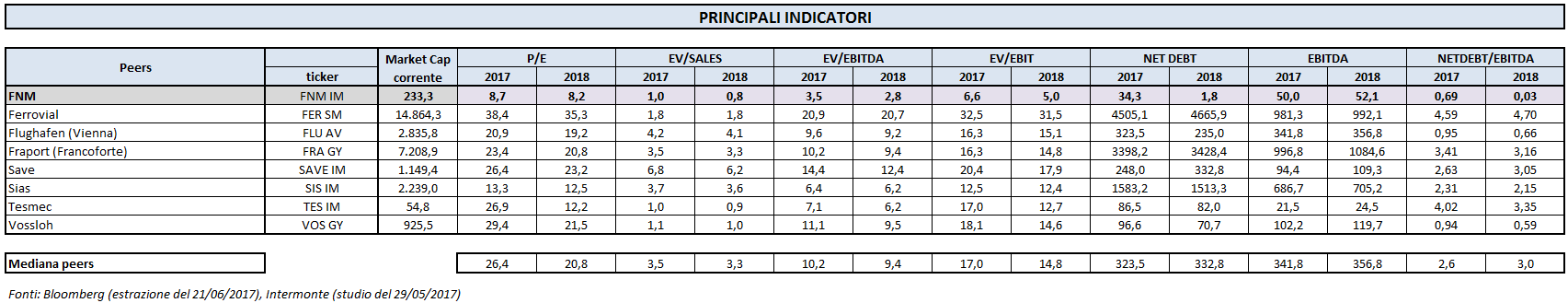

Di seguito viene presentata un’analisi comparativa di FNM e dei suoi principali peers sul periodo 2014-2019 dal punto di vista dei ricavi, dei margini operativi e dei multipli. Nel confronto sono stati selezionati l’operatore infrastrutturale spagnolo Ferrovial, i gestori aeroportuali Flughafen (Vienna), Fraport (Francoforte) e Save (Venezia e Treviso), l’italiana Tesmec che sviluppa soluzioni tecnologiche avanzate per linee ferroviarie e la tedesca Vossloh, che costruisce materiale ferroviario ed è attiva nel campo filoviario.

Per quanto riguarda i dati prospettici le stime relative a FNM sono state ricavate dallo studio del 29 maggio scorso di Intermonte SIM, specialist della società, mentre per tutte le altre società viene riportato il consensus fornito da Bloomberg.

Per tutto il periodo di analisi FNM presenta un tasso di sviluppo medio annuo dei ricavi inferiore a quello delle società del campione. In particolare, per il triennio storico 2014-2016 il Cagr di FNM è pari al 2,3% contro il 5,8% della mediana dei peers, mentre nel periodo prospettico le stime fornite dagli analisti indicano per la società milanese un tasso del 3,3% e per i comparables una crescita del 7,4 per cento.

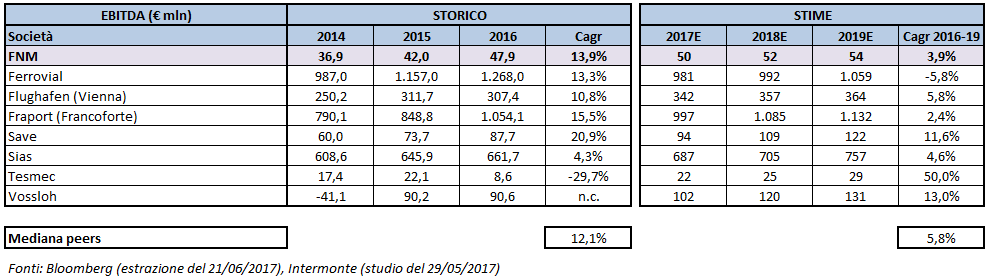

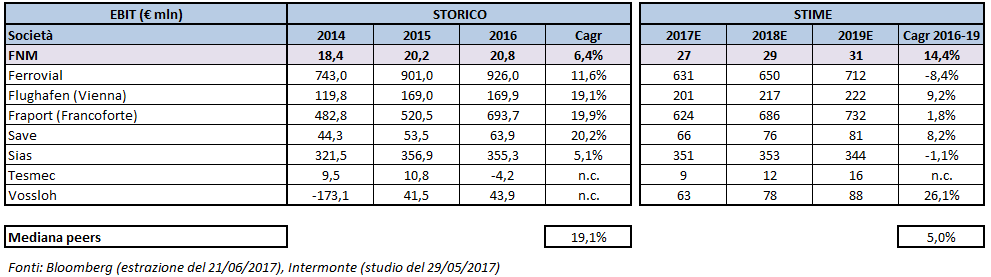

L’Ebit corre più dell’Ebitda nel prossimo biennio

Per quanto riguarda l’Ebitda i dati storici mettono in luce una crescita sopra la media per FNM, che nel triennio 2014-2016 ha realizzato un incremento del 13,9% annuo del margine operativo lordo, contro il +12,1% della mediana dei peers. La situazione si ribalta però osservando i dati prospettici, con un Cagr atteso del 3,9% per la società milanese a fronte del +5,8% delle società comparabili.

Andamento opposto rispetto a quello del margine operativo lordo per quanto concerne l’Ebit. Nell’ultimo triennio infatti FNM ha sottoperformato le società del campione, con uno sviluppo medio annuo del reddito operativo pari al 6,4%, contro una mediana dei peers che raggiunge il 19,1 per cento.

I dati prospettici, invece, mostrano per l’azienda milanese un Cagr 2016-2019 del 14,4% contro il modesto 5% delle società comparabili.

Migliora la marginalità ma sempre al di sotto dei comparables

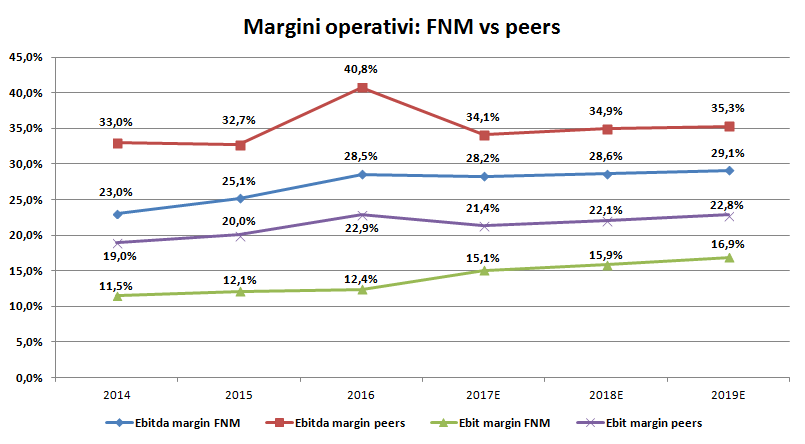

Il grafico sottostante mette in luce l’andamento degli indicatori reddituali e consente un confronto con i principali peers.

FNM mostra uno sviluppo costante dei margini, ma questi ultimi si collocano costantemente al di sotto della mediana dei peers. Una dinamica comunque influenzata dall’eterogeneità delle imprese comprese nel campione, poiché operano in diverse aree di business pur essendo tutte in qualche modo attive in campo infrastrutturale.

Nell’ultimo triennio FNM ha realizzato un discreto sviluppo dell’Ebitda margin, passando dal 23% del 2014 al 28,5% del 2016, mentre nei tre anni successivi l’indicatore non dovrebbe subire grosse variazioni, attestandosi nel 2019 al 29,1 per cento.

Molto più elevati i margini dei peers, con una mediana pari al 33% nel 2014 e al 40,8% nel 2016, grazie soprattutto alla sovra performance di Fraport nell’ultimo esercizio rispetto agli altri anni di analisi. Nel 2017 FNM dovrebbe ridurre il distacco dai comparables a meno di 6 punti percentuali, mantenendolo quasi invariato anche nei due anni successivi.

Anche per quanto riguarda l’Ebit margin FNM mostra una graduale progressione, che dovrebbe accelerare proprio nel 2017 permettendo al Ros di superare il 15 per cento. Al termine dell’orizzonte temporale di analisi il gap dai peers dovrebbe essere ancora superiore ai 12 punti percentuali, con il Ros (Ebit/ricavi) di FNM in crescita al 16,9 per cento.

Il titolo tratta nettamente a sconto sui principali multipli

Dall’analisi prospettica di FNM e dei principali peers del settore, emerge che il titolo tratta nettamente a sconto su tutti i principali multipli, sia per il 2017 che per il 2018.

Prendendo in considerazione il P/E lo sconto sulle società comparabili si attesta al 67% nel 2017 e al 61% nel 2018. Ancora più marcata la differenza sul multiplo EV/Sales, pari al 71% nell’anno corrente e al 76% per il prossimo.

Stessa dinamica anche per gli altri due multipli asset side, con lo sconto sull’EV/Ebitda che raggiunge il 66% nel 2017 e il 70% nel 2018 e quello sull’EV/Ebit pari rispettivamente al 61% e 66 per cento.

Sul fronte patrimoniale il 2017 di FNM dovrebbe chiudersi, sempre secondo gli analisti di Intermonte, con un indebitamento finanziario netto pari a 34,3 milioni, riflettendo il diverso timing degli investimenti in materiale rotabile. Il saldo negativo è destinato a ridursi nel 2018 a soli 1,8 milioni per poi tornare positivo nel 2019 per 43,3 milioni.

Dinamica che consente alla società milanese di mantenere un rapporto tra indebitamento netto ed Ebitda estremamente contenuto rispetto ai peers e pari allo 0,7% nel 2017 e sostanzialmente nullo nel 2018.

Analisti – Lo specialist consiglia il “Buy” con tp a 0,9 euro

Nell’ultimo studio, pubblicato il 29 maggio scorso, gli analisti di Intermonte hanno riconfermato il giudizio “Buy” sul titolo , alzando il target price a 0,9 euro dai precedenti 0,88 euro.

Innanzitutto il report rimarca i buoni risultati ottenuti nel 2016, grazie anche al maggiore contributo apportato dalle società valutate con il metodo del patrimonio netto. Secondo gli esperti “i conti evidenziano la solidità del business ancor prima dell’implementazione delle opzioni strategiche delineate nel piano industriale e le potenziali aggregazioni tra FNM, la sua controllata Trenord e ATM”.

Lo specialist sottolinea inoltre le recenti acquisizioni di partecipazioni in ATV e FuoriMuro, ritenute “parte dell’obiettivo di FNM di trasformarsi da operatore ferroviario regionale a uno dei maggiori player nei trasporti integrati in Lombardia e nel resto del Nord Italia, in linea con il piano strategico 2016-2020”.

Secondo gli esperti il titolo tratta ad un prezzo “irragionevolmente basso, dati i solidi risultati riportati negli ultimi anni”. Ritengono inoltre che un cambio al vertice in Trenord dovrebbe condurre ad una revisione del giudizio. Infine, gli analisti pensano che la privatizzazione di Ferrovie dello Stato Italiane possa portare effetti positivi su FNM, unica azienda ferroviaria quotata al momento.

Borsa – Il titolo perde la spinta dopo la gelata sul dossier ATM

La holding FNM è quotata alla Borsa di Milano e l’azionista di riferimento è Regione Lombardia, che detiene il 57,57% del pacchetto azionario.

Da inizio anno le azioni hanno guadagnato circa il 7%, passando dai valori minimi di inizio gennaio in area 0,47 euro agli attuali 0,53 euro (prezzo di chiusura di martedì 27 giugno). Nel dettaglio, dopo i primi mesi abbastanza volatili, agli inizi di giugno il titolo ha subito un’impennata arrivando a toccare un massimo a 0,61 euro il 7 giugno, tornando ai livelli di agosto 2014.

Successivamente l’azione ha preso nuova distanza dai top subendo probabilmente l’impatto delle recenti dichiarazioni dell’amministratore delegato e direttore generale di FS Renato Mazzoncini. Il manager ha infatti bocciato lo scorso 9 giugno l’ipotesi di creazione di un polo settentrionale del trasporto pubblico locale da varare con un’alleanza tra la stessa FS, FNM e ATM. L’ipotesi “non è percorribile” ha dichiarato Mazzoncini citando anche uno studio propedeutico sul quale l’Antitrust avrebbe già espresso parere contrario.

FNM ha risposto con una nota dicendo che “porrà in essere le opportune verifiche, con tutte le parti interessate, al fine di accertare la volontà di proseguire nello studio preliminare di fattibilità dell’operazione di integrazione”.

Dall’inizio del 2017 il titolo FNM ha inoltre sottoperformato di circa 15 punti percentuali il Ftse Italia Small Cap. Oltre al raffreddamento della maxi fusione con ATM e FS, gli investitori non hanno quindi apprezzato le acquisizioni completate tra i mesi di marzo e maggio del 49% della società FuoriMuro Servizi Portuali e Ferroviari e del 50% dell’Azienda Trasporti Verona.

Criticità – Un settore instabile con standard tariffari sotto la media europea

Il gruppo FNM opera prevalentemente nel settore del trasporto pubblico locale (TPL) su ferro e, in misura minore, su gomma. Tale settore è caratterizzato da una notevole complessità normativa e regolamentare e, da oltre dieci anni, è oggetto di un processo di profonda e radicale trasformazione non sempre privo di incertezze interpretative ed applicative e, comunque, lungi dal considerarsi stabilizzato.

Storicamente le aziende operanti nel TPL in Italia hanno avuto una dinamica tariffaria che non ha consentito alcun progressivo avvicinamento a quelle praticate in altri Stati europei, con il risultato che le tariffe attualmente in vigore, riconosciute dai contratti di servizio, si attestano su valori notevolmente inferiori.

Un contributo per la risoluzione di tale problematica è fornito dalla politica tariffaria prevista dal Patto per il TPL siglato nel 2009 dalla Regione Lombardia con gli operatori del settore, che prevede incrementi non solo legati al recupero dell’inflazione, ma anche a un effettivo miglioramento della qualità del servizio.

I ricavi che derivano dalle tariffe, infatti, coprono solo una parte dei costi di gestione del servizio. Il legislatore nazionale ha definito come livello adeguato una copertura dei costi di gestione del trasporto con ricavi del traffico pari ad almeno il 35 per cento.

Trenord garantisce, con ricavi da biglietti e abbonamenti, una copertura dei costi operativi pari a circa il 44 per cento. In tale contesto l’evoluzione normativa precedentemente descritta implicherà che la partecipata monitori l’equilibrio economico in funzione degli obblighi di servizio assunti.

L’evasione tariffaria rappresenta infine per Trenord un rischio rilevante sulla redditività, che in un periodo di crisi economica persistente diventa ancor più significativo. Per fronteggiare tale situazione, Trenord ha attivato anche nel corso degli ultimi anni una serie di controlli sia a bordo delle principali direttrici che a terra anche mediante la “chiusura” delle principali stazioni della rete con tornelli.