Il gruppo di Casale pubblicherà il 3 agosto la relazione finanziaria semestrale. Evento importante poiché permetterà al management di confermare o modificare la guidance sull’Ebitda 2017. Nell’attesa, ricordiamo che nel primo trimestre dell’anno in corso, Buzzi ha registrato un andamento operativo delle sales coerente con gli sviluppi attesi per l’intero anno. Tre mesi in cui ancora una volta l’America si è dimostrata trainante grazie alle performance di Usa e Messico.

- Gli obiettivi strategici di Buzzi Unicem

- Usa – principale mercato per il gruppo italiano

- Usa – si prospetta un quadriennio roseo

- Usa – la svolta dell’oil well cement

- Europa Centrale – paesi maturi ma non mancano le sorprese

- Europa orientale – crescono i volumi in Polonia e Repubblica Ceca

- Europa orientale – in Russia la ripresa è più lenta del previsto

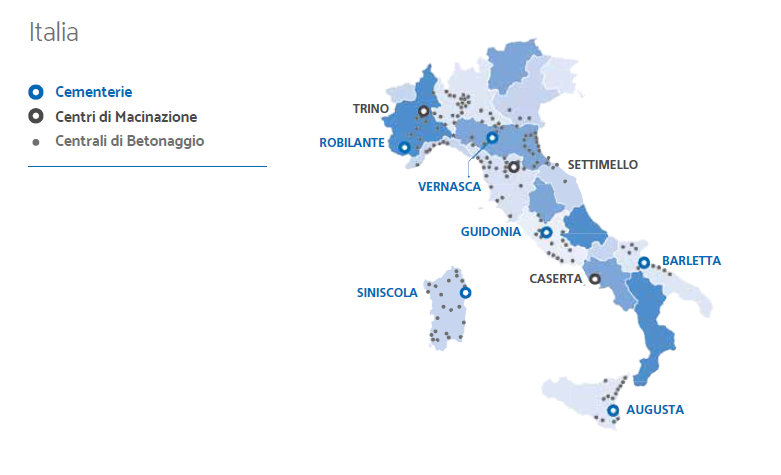

- Italia – atteso un anno di stabilizzazione per il 2017

- Italia – Ancora importante l’eccedenza di capacità produttiva sulla domanda

- Italia – Con Zillo più forte in Italia e miglior redditività

- 2016 – Cresce a doppia cifra l’Ebitda

- 2017-2019 – Prosegue il trend di crescita

- Borsa – Titolo ingabbiato in una fase laterale

- Criticità – Molto dipenderà dalle politiche di Trump sia in USA che Messico

Dopo cinque anni di forte crescita dei corsi azionari, che ha portato ad una rivalutazione circa del 200% delle quotazioni, il titolo Buzzi Unicem da inizio anno oscilla, tra un massimo di 25,2 euro e un minimo di 21,4 euro, senza prendere una direzione precisa. Dinamica probabilmente legata alle attese degli operatori che aspettano di capire quanto delle promesse di Trump saranno realizzate e in quali tempi.

Un’attesa più che giustificata visto il peso che gli Usa ricoprono sui conti del gruppo, il quale nel 2016 ha realizzato il 65% dell’Ebitda. In attesa di capire come si evolverà la situazione politica negli States però, l’associazione di categoria (PCA) evidenzia un mercato del cemento florido con stime sulla domanda in crescita nei prossimi quattro anni. E proprio per cogliere a pieno le condizioni positive del mercato a stelle e strisce che il gruppo di Casale sfoggia la nuova linea di Maryneal in Texas. Un investimento da circa 315 milioni usd che ha consentito alla multinazionale di passare dalla vecchia linea preesistente da 600 mila tonnellate a quella nuova da 1,2 milioni di tonnellate, raddoppiandone di fatto la capacità produttiva.

Anche in Messico, Paese dove la società ha realizzato due anni da record, essendo a piena produzione e avendo venduto con prezzi in sensibile rialzo, Buzzi si appresta a consolidare la sua posizione tramite la seconda linea della cementeria di Apazapan. Un impianto che ha ampliato la capacità produttiva annuale dello stabilimento a 2,8 milioni di tonnellate. Due Paesi che ancora una volta stanno controbilanciando le difficoltà di Russia e Italia. Entrambi mercati difficili, il primo sta uscendo molto lentamente da una recessione per lo più legata alla debolezza del settore oil&gas. Il secondo, dopo dieci anni di decrescita dei volumi di cemento, ha mostrato nel primo trimestre 2017 segnali positivi anche se l’associazione di categoria (AITEC) vede ancora consumi nel complesso flat sui livelli dello scorso anno.

Gli obiettivi strategici di Buzzi Unicem

Proseguire sulla strada del consolidamento nel mercato domestico mentre, oltre frontiera, in particolare in Usa e in Messico, cogliere le opportunità di crescita attese dei consumi.

Sono queste, come si rileva dai documenti ufficiali del gruppo di Casale, le priorità strategiche a cui Buzzi Unicem si sta dedicando per ridurre i problemi di redditività in Italia e proseguire nel percorso di crescita nei due Paesi che tutt’ora mantengono le migliori prospettive.

In Usa infatti il gruppo piemontese ha inaugurato lo scorso anno la nuova linea di Meryneal, raddoppiandone la capacità produttiva, così come in Messico, sempre nel 2016, è entrata in funzione la nuova linea che ha aumentato la produttività. In Italia invece, recentemente, Buzzi è stata protagonista di un’operazione di M&A sulla competitor Zillo.

Ma procediamo con ordine cercando di mettere in luce, per area geografica, quali sono state le performance di Buzzi e quali sono le prospettive.

Usa – principale mercato per il gruppo italiano

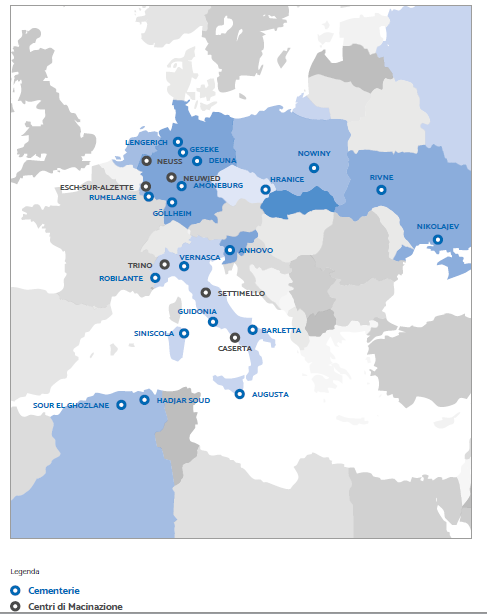

Buzzi Unicem è una multinazionale che fa della diversificazione geografica un punto di forza. Il gruppo infatti è presente principalmente in tre continenti: Europa, America e Asia.

Buzzi Unicem è una multinazionale che fa della diversificazione geografica un punto di forza. Il gruppo infatti è presente principalmente in tre continenti: Europa, America e Asia.

Da diversi anni però l’area geografica che sta regalando maggiori soddisfazioni alla società piemontese è l’America e più nello specifico Usa e Messico.

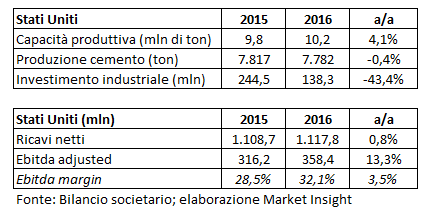

Gli Usa, come noto, sono il Paese dove il gruppo genera la parte più consistente di ricavi e di Ebitda. Nel 2016 infatti Buzzi ha generato nel Paese americano 1.117,8 milioni di ricavi netti (+0,8% a/a) e 358,4 milioni di Ebitda adjusted (+13,3% a/a), ovvero il 41,8% delle vendite e il 65% del margine lordo complessivo. Ebitda adjusted che negli ultimi 3 anni ha visto una crescita media annua (CAGR) del 32,6 per cento.

Usa – si prospetta un quadriennio roseo

Anche le prospettive per i prossimi anni sembrano mantenersi rosee dato che la Portland Cement Association (PCA), associazione americana di categoria, ha una previsione di crescita della domanda di cemento del 3,5% sia per il 2017 che per il 2018. Tasso di crescita che nel successivo biennio sarà ancora più favorevole raggiungendo nel 2019 il 6% e nel 2020 il 7 per cento.

Proprio per sfruttare al massimo lo scenario positivo di mercato delineato dalla PCA, Buzzi Unicem ha inaugurato la nuova linea di Maryneal in Texas. Un investimento da circa 315 milioni usd cui il gruppo italiano è passato dall’ormai obsoleta e inefficiente linea preesistente da 600 mila tonnellate a quella nuova da 1,2 milioni di tonnellate, raddoppiandone di fatto la capacità produttiva.

In questo modo Buzzi Unicem ha raggiunto un duplice obiettivo. Da una parte ha incrementato la capacità produttiva in Usa a 10,2 milioni di tonnellate (dai 9,8 milioni precedenti), per cercare di beneficiare al massimo del vento favorevole dei prossimi anni. Dall’altra con questa nuova linea, che installa i più moderni sistemi di produzione, di gestione dell’ambiente e della sicurezza, ha rimpiazzato macchinari ormai inefficienti con altri nuovi e nettamente più performanti. Cosa che dovrebbe incrementare ulteriormente la redditività negli Usa, che lo scorso anno ha raggiunto il 32,1% (+360 basis point a/a).

Usa – la svolta dell’oil well cement

Un Paese dunque che ha dato non poche soddisfazioni nel recente passato al management della società piemontese e che dovrebbe proseguire nel trend positivo.

Un Paese dunque che ha dato non poche soddisfazioni nel recente passato al management della società piemontese e che dovrebbe proseguire nel trend positivo.

Tra l’altro, anche il cemento utilizzato nel comparto oil&gas, l’oil well cement, che tanto aveva sofferto negli ultimi due anni, ha fatto segnare una ripresa molto forte dal quarto trimestre 2016, da quanto il prezzo del petrolio ha ripreso a salire. Dinamica come sappiamo anche legata all’accordo Opec del 30 novembre 2016 e al veloce rialzo del numero di impianti di trivellazione oil&gas negli Usa. Impianti passati dal minimo di circa 400 unità agli attuali 952, merito non solo della ripresa delle quotazioni, ma anche della forte riduzione del punto di break even per gli operatori shale americani.

Ricordiamo che Buzzi produce oil well cement anche in Germania e Russia. E la domanda di questo particolare e redditizio cemento ha segnato, nel 2017, una ripresa anche in questi Paesi.

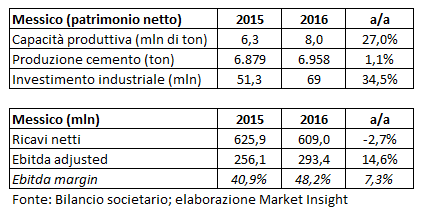

Messico – record di risultati negli ultimi due anni

Anche il business in Messico, dove Buzzi consolida a patrimonio netto il 33,3% di Corporación Moctezuma, è in forte crescita. Buzzi infatti nel Paese centro-americano vanta due anni di record di risultati, essendo a piena produzione e avendo venduto tutto con prezzi in sensibile rialzo. Negli ultimi tre anni i ricavi netti della joint venture sono cresciuti del 8% (CAGR) a 609 milioni, mentre l’Ebitda del 25%, raggiungendo i 293,4 milioni.

Anche il business in Messico, dove Buzzi consolida a patrimonio netto il 33,3% di Corporación Moctezuma, è in forte crescita. Buzzi infatti nel Paese centro-americano vanta due anni di record di risultati, essendo a piena produzione e avendo venduto tutto con prezzi in sensibile rialzo. Negli ultimi tre anni i ricavi netti della joint venture sono cresciuti del 8% (CAGR) a 609 milioni, mentre l’Ebitda del 25%, raggiungendo i 293,4 milioni.

E di fatti, il costo dei fattori energetici è stato basso rendendo la redditività massima. L’Ebitda margin del Messico nel 2016 si è infatti attestata al 48,2% (+730 basis point a/a). Un Paese dalle prospettive positive che dovrebbe mantenere un buon tasso di crescita degli aggregati economici principali.

Ricordiamo inoltre che a dicembre del 2016 è entrata in funzione la seconda linea della cementeria di Apazapan, la quale ha portato la capacità produttiva annuale dello stabilimento a 2,8 milioni di tonnellate e quella complessiva in Messico a 8 milioni. Nel Paese Buzzi Unicem produce solo cemento grigio.

Ma le prospettive per quest’anno sono buone non solo in termini di volumi ma anche di prezzi. Questo perché il principale player del Messico, Cemex, che ha un indebitamento in dollari notevole, spinge per alzare i prezzi di vendita.

Europa Centrale – paesi maturi ma non mancano le sorprese

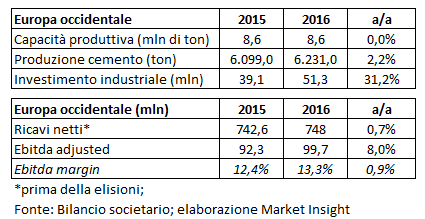

In Europa Centrale Buzzi Unicem è presente in Germania, principale mercato dell’area, Paesi Bassi e Lussemburgo, per un totale di 8,6 milioni di tonnellate di capacità produttiva.

In Europa Centrale Buzzi Unicem è presente in Germania, principale mercato dell’area, Paesi Bassi e Lussemburgo, per un totale di 8,6 milioni di tonnellate di capacità produttiva.

A caratterizzare l’area resta il fatto che i tre Paesi si muovono sulle stesse dinamiche essendo mercati maturi. Mentre i prezzi nell’area sono rimasti sostanzialmente stabili, i consumi di cemento in Germania, dalla seconda metà dello scorso anno, hanno evidenziato un certo progresso, soprattutto grazie al settore residenziale.

Il Paese infatti ha accolto un numero importante di richiedenti asilo negli ultimi anni e ora si presenta la necessità di costruire abitazioni, cosa che ha dato un impulso al settore residenziale. Inoltre la Germania ha varato un importante piano di opere pubbliche e infrastrutture, strade e canali navigabili. Ricordiamo che in Germania Buzzi vanta una capacità produttiva di 7,2 milioni di tonnellate, principalmente cemento grigio e oil well cement.

Quanto detto trova conferma anche nei risultati del primo trimestre 2017. Infatti il fatturato del Paese è cresciuto del 7,4% a 120,2 milioni, da 112 milioni.

Europa orientale – crescono i volumi in Polonia e Repubblica Ceca

Per quanto riguarda l’Europa Orientale, Buzzi Unicem è attiva in Repubblica Ceca e Polonia, Ucraina e Russia. Paesi che presentano dinamiche anche molto differenti tra loro.

Per quanto riguarda l’Europa Orientale, Buzzi Unicem è attiva in Repubblica Ceca e Polonia, Ucraina e Russia. Paesi che presentano dinamiche anche molto differenti tra loro.

Repubblica Ceca e Polonia, le quali fanno parte dell’unione europea, presentano tassi di crescita del PIL molto interessanti, migliori della media dei paesi dell’Europa, anche perché stanno utilizzando bene i fondi dell’Ue per le infrastrutture.

Ottimo l’andamento per il settore del cemento, soprattutto in termini di volumi (sostanzialmente stabili i prezzi) e questo trova conferma anche nel 2017. Nel primo trimestre di quest’anno infatti il fatturato in Polonia è passato da 14,5 milioni a 15,9 milioni (+9,7%). Nello stesso periodo la Repubblica Ceca ha realizzato vendite di cemento in buona accelerazione, con prezzi medi, in valuta locale, sostanzialmente invariati. Il fatturato ha raggiunto i 23,5 milioni (21,5 milioni nel 2016, +9,1% a/a).

Europa orientale – in Russia la ripresa è più lenta del previsto

L’Ucraina rimane invece un Paese molto difficile visto le tensioni geopolitiche e la visibilità dunque per la multinazionale piemontese non è delle migliori. Detto questo però, almeno per ora, in Ucraina Buzzi Unicem rileva un buon andamento dei volumi e dei prezzi. Nel 2016 il gruppo piemontese ha realizzato un progresso del fatturato del 14,3% a 79,8 milioni, mentre l’Ebitda a 12,8 milioni fissa una crescita del 221,6 per cento. Anche il 2017 è partito bene, infatti il gruppo nel primo trimestre ha realizzato un progresso delle vendite del 44,3% a 13 milioni, spinte non solo dall’aumento dei volumi ma anche dei prezzi di vendita.

La Russia, che all’interno dell’Europa Orientale conta per il 35% del fatturato e il 45% dell’Ebitda, quest’anno mostra risultati leggermente inferiori alle attese. Infatti la ripresa economica, dopo un biennio di recessione, è più lenta delle attese, principalmente a causa della debolezza del settore oil&gas. I risultati 2017 pertanto dovrebbero essere in valuta locale stabili su quelli del 2016. Probabilmente, visto la forte rivalutazione del rublo sull’euro, i conti di Buzzi beneficeranno di un impatto cambio positivo.

Italia – atteso un anno di stabilizzazione per il 2017

Anche nel Bel Paese la ripresa si preannuncia lenta e difficoltosa.

Anche nel Bel Paese la ripresa si preannuncia lenta e difficoltosa.

Nel primo trimestre del 2017 l’andamento delle vendite di leganti idraulici e clinker ha registrato una variazione favorevole sul primo trimestre 2016, principalmente grazie alla ripresa dei volumi destinati all’esportazione e di semilavorato clinker, con prezzi di vendita però marginalmente più deboli. Il settore del calcestruzzo preconfezionato, grazie anche alla variazione positiva di perimetro avvenuta nell’area di Milano metro, ha consuntivato una crescita apprezzabile delle produzioni. Nel complesso il fatturato è passato da 84,4 a 95,1 milioni (+12,7%).

Le recenti stime dell’associazione di categoria (AITEC) mostrano una sostanziale invarianza rispetto ai volumi dei consumi di cemento del 2016, quindi il 2017 sembra caratterizzarsi come un anno di stabilizzazione rispetto agli ultimi 10 anni col segno meno.

Italia – Ancora importante l’eccedenza di capacità produttiva sulla domanda

La situazione del mercato del cemento è tutt’altro che rosea in Italia con la capacità produttiva che eccede di molto le reali necessità di questo materiale di costruzione (circa 19 milioni di tonnellate).

La situazione del mercato del cemento è tutt’altro che rosea in Italia con la capacità produttiva che eccede di molto le reali necessità di questo materiale di costruzione (circa 19 milioni di tonnellate).

Rimane dunque la necessità di effettuare ulteriori operazioni di consolidamento per ridurre capacità produttiva.

L’ultima operazione di M&A in ordine di tempo nel settore cemento l’ha svolta proprio Buzzi acquisendo Zillo (società veneta), un passo nella giusta direzione.

Italia – Con Zillo più forte in Italia e miglior redditività

Sicuramente l’acquisto di Zillo si configura come un’opportunità che Buzzi ha saputo cogliere e che ha obiettivi strategici diversi rispetto al tentativo su Sacci. Ricordiamo infatti che la società piemontese non ha nella zona del veneto sinergie produttive come invece era nel caso di Sacci (Lazio) che Buzzi voleva comprare per poi chiudere gli impianti della competitor poiché meno efficienti. Le due fabbriche di Zillo proseguiranno la regolare produzione.

Zillo tra l’altro ha impianti molto efficienti e che hanno portato Ebitda positivo e buona redditività rispetto alla maggior parte dei player italiani. Si ricorda infatti che il gruppo Zillo ha chiuso il 2016 con un fatturato consolidato di 90 milioni, un Ebitda di 10 milioni (Ebitda margin al 11%), Ebit negativo per 4,0 milioni ed una perdita dell’esercizio di 6,0 milioni. Al 31 dicembre 2016 l’indebitamento finanziario netto ammontava a 46 milioni.

La maggiore redditività di Zillo è legata principalmente a due ragioni. La prima è che i prezzi di vendita sono buoni perché l’economia del veneto è migliore rispetto alla media dell’Italia. La seconda perché le due fabbriche lavorano ad un tasso di utilizzo della capacità del 70-75 per cento. Un tasso di utilizzo migliore rispetto a quello di Buzzi ed alto anche per la media italiana.

Questo dovrebbe permettere a Buzzi di migliorare la marginalità, anche grazie alle sinergie, in particolare i servizi di corporate.

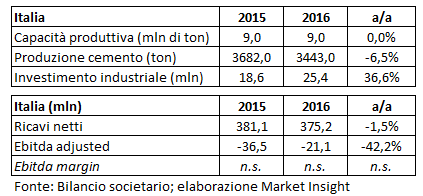

2016 – Cresce a doppia cifra l’Ebitda

Nell’esercizio 2016 Buzzi Unicem ha archiviato ricavi a 2.669 milioni in lieve rialzo (+0,3%). Le variazioni di perimetro hanno avuto un effetto negativo di 10 milioni e l’effetto cambio ha inciso sfavorevolmente per 27,4 milioni; a parità di condizioni il fatturato sarebbe aumentato del 1,7 per cento.

L’Ebitda si fissa a 551 milioni in crescita del 16,4% portando così la redditività del gruppo al 20,6% (+290 basis point). Determinante è stato il progresso degli USA accompagnato da un miglioramento dei risultati in Europa Centrale. In Europa Orientale, il margine lordo si è complessivamente rafforzato, nonostante l’effetto cambio sfavorevole, grazie ai progressi in Ucraina, Repubblica Ceca e Polonia che hanno più che compensato, come abbiamo detto, la flessione in Russia. In Italia, sebbene si sia verificato un apprezzabile miglioramento sullo scorso esercizio, il flusso di cassa operativo è rimasto negativo.

L’Ebitda si fissa a 551 milioni in crescita del 16,4% portando così la redditività del gruppo al 20,6% (+290 basis point). Determinante è stato il progresso degli USA accompagnato da un miglioramento dei risultati in Europa Centrale. In Europa Orientale, il margine lordo si è complessivamente rafforzato, nonostante l’effetto cambio sfavorevole, grazie ai progressi in Ucraina, Repubblica Ceca e Polonia che hanno più che compensato, come abbiamo detto, la flessione in Russia. In Italia, sebbene si sia verificato un apprezzabile miglioramento sullo scorso esercizio, il flusso di cassa operativo è rimasto negativo.

L’Ebit consolidato ammonta a 348 milioni (+31,8%) con il Ros al 13% (+310 basis point). L’utile ante imposte è a 281 milioni (+26,5%), nonostante il saldo sfavorevole della gestione finanziaria e l’utile netto dei soci si fissa a 146 milioni (+16,4%).

Anche l’indebitamento finanziario netto è in calo a 942 milioni, rispetto ai 1.030 milioni del 2015. La cassa generata dunque ha più che compensato l’assorbimento legato alla distribuzione dividendi per 15,4 milioni e le capex industriali per complessivi 236,4 milioni, di cui 76,8 milioni destinati a progetti di incremento della capacità produttiva o speciali, quasi interamente riferiti all’espansione della cementeria di Maryneal (Texas). Da segnalare, inoltre, che tra le componenti passive dell’indebitamento netto è compreso il valore dell’opzione “cash settlement” abbinata al prestito obbligazionario convertibile in essere, per un importo pari a 105,4 milioni (47,7 milioni a fine 2015).

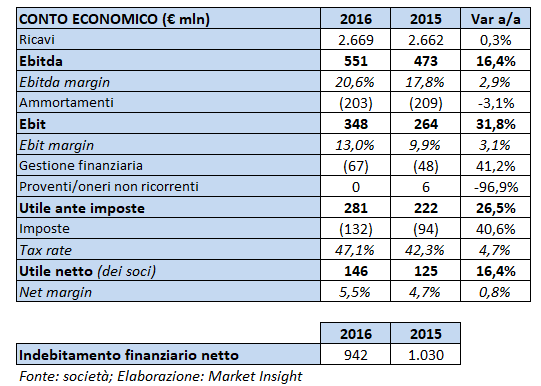

2017-2019 – Prosegue il trend di crescita

Secondo il consensus i risultati positivi raggiunti dal gruppo nel 2016 sono destinati a protrarsi visto soprattutto le prospettive positive attese negli Usa, e le migliori condizioni in Russia e Italia.

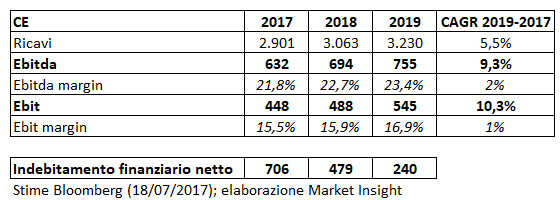

Gli analisti in particolare si attendono ricavi in crescita nel 2017 a 2.901 milioni (+9% a/a), mentre il CAGR, ovvero il tasso di crescita medio annuo del prossimo triennio, dovrebbe essere del 5,5 per cento.

Gli analisti in particolare si attendono ricavi in crescita nel 2017 a 2.901 milioni (+9% a/a), mentre il CAGR, ovvero il tasso di crescita medio annuo del prossimo triennio, dovrebbe essere del 5,5 per cento.

L’Ebitda quest’anno dovrebbe essere pari a 632 milioni (+14,7% a/a), evidenziando un CAGR del 9,3 per cento. Un valore che si colloca ben al di sopra del range stimato per il 2017 dal management di Buzzi Unicem. La società infatti ha rilasciato una guidance con Ebitda in crescita tra il 5 e il 10% rispetto al valore 2016 (550,6 milioni), quindi tra 578 e 605 milioni.

Sempre secondo gli analisti inoltre la redditività segnerà un sensibile miglioramento passando dal 21,8 di quest’anno al 23,4% del 2019.

La gestione caratteristica dovrebbe chiudere, secondo il mercato, con Ebit a 448 milioni nel 2017 (+28,7% a/a) per raggiungere poi alla fine del periodo in considerazione 545 milioni (CAGR del 10,3%).

In forte riduzione l’indebitamento finanziario netto che dai 942 milioni del 2016 scenderà vistosamente fino a 240 milioni del 2019.

Borsa – Titolo ingabbiato in una fase laterale

Il titolo della multinazionale italiana del cemento nella settimana conclusasi il 21 di luglio ha perso circa 1,6% sottoperformando il Ftse Mib del 1,3 per cento.

La performance dei cinque giorni si inserisce in realtà in un movimento laterale in atto ormai dal 17 di maggio, quando i prezzi hanno generato una measuring bar che ha contenuto all’interno buona parte dei movimenti successivi. Una candela che di fatti ha racchiuso nel range di 23,5 e 22,21 le sedute successive.

Tale movimento laterale assume ancora più importanza se inquadriamo l’andamento dei prezzi in un periodo più esteso. Infatti, più o meno da inizio anno le quotazioni del gruppo di Casale hanno sviluppato un pattern grafico detto megafono, ovvero una figura con massimi crescenti e minimi decrescenti e che al contrario del triangolo, vede i volumi aumentare lungo la formazione. Un pettern che rappresenta un mercato molto incerto ed emotivo, solitamente a maggior partecipazione pubblica. Il megafono spesso si verifica alla fine di mercati fortemente rialzisti.

Tale movimento laterale assume ancora più importanza se inquadriamo l’andamento dei prezzi in un periodo più esteso. Infatti, più o meno da inizio anno le quotazioni del gruppo di Casale hanno sviluppato un pattern grafico detto megafono, ovvero una figura con massimi crescenti e minimi decrescenti e che al contrario del triangolo, vede i volumi aumentare lungo la formazione. Un pettern che rappresenta un mercato molto incerto ed emotivo, solitamente a maggior partecipazione pubblica. Il megafono spesso si verifica alla fine di mercati fortemente rialzisti.

La fase di lateralità di cui parlavamo prima sembra, almeno per il momento, aver interrotto la figura che verrebbe confermata solo alla rottura della trend inferiore (linea rossa nel grafico).

Probabilmente l’evoluzione della situazione in Usa potrebbe essere il vero catalyst che darà una direzione precisa al titolo, al rialzo o al ribasso, proprio per le ragioni che trovate segnalate nel capitolo dedicato alle criticità.

Se prendiamo invece il lungo periodo (5 anni), il titolo rimane inserito in un trend rialzista che ha permesso ai corsi dell’azione di guadagnare il 198% battendo il Ftse Mib del 134 per cento. Periodo in cui Buzzi ha sovraperformato anche buona parte dei competitors europei in termine di rivalutazione delle quotazioni. Fatta eccezione di Cementir che nel quinquennio ha guadagnato il 360%, il gruppo di Casale ha superato del 74% Heidelberg Cement, del 118% Vicat e del 189% LafargeHolcim.

Per quanto riguarda i multipli di settore Buzzi Unicem tratta su Ev/Ebitda 2017 a 7,9 volte, in linea con i competitors (8 volte) e su quello 2018 a 7,2 volte, a sconto rispetto agli 8x del settore. Sul P/E il titolo tratta allineato ai peer sia sul 2017 a 16,6 volte che sul 2018 a 13,3x.

Per quanto riguarda i multipli di settore Buzzi Unicem tratta su Ev/Ebitda 2017 a 7,9 volte, in linea con i competitors (8 volte) e su quello 2018 a 7,2 volte, a sconto rispetto agli 8x del settore. Sul P/E il titolo tratta allineato ai peer sia sul 2017 a 16,6 volte che sul 2018 a 13,3x.

Criticità – Molto dipenderà dalle politiche di Trump sia in USA che Messico

Anche se le prospettive per il gruppo italiano, secondo quanto atteso dagli analisti sono rosee, i rischi per la società di Casale non mancano.

Anche se le prospettive per il gruppo italiano, secondo quanto atteso dagli analisti sono rosee, i rischi per la società di Casale non mancano.

In particolare molto del futuro del gruppo dipenderà dalle politiche di Trump e dalla sua capacità di realizzare quanto promesso, dinamiche che potrebbero incidere in maniera anche pesante sia sull’economia degli USA che del Messico. Elemento che non è sfuggito agli operatori di mercato tanto che, dopo la forte corsa del titolo a seguito della vincita di Trump alle elezioni, la mancata realizzazione delle promesse in campagna elettorale ha fermato la corsa dei prezzi, ormai in fase laterale da diverso tempo.

Alla fine del 2016 infatti c’erano delle aspettative significative circa le future politiche di Trump: il Piano delle infrastrutture, il muro, la riforma fiscale. Tutte queste promesse avevano creato aspettative notevoli che, come abbiamo detto, hanno permesso una performance importante al titolo. Ad oggi però poco di quanto annunciato ha avuto seguito e il nervosismo degli investitori non si è fatto attendere. Molto per il futuro dipenderà da quello che Trump riuscirà ad ottenere dal congresso e quindi quando e quanto promesso verrà portato a termine.

Per completezza ricordiamo che le stime fornite dalla PCA per il prossimo quadriennio, e che abbiamo comunicato nel capitolo dedicato agli USA, considerano già il fatto che i tempi di approvazione delle riforme di Trump sarebbero stati molto lunghi rispetto a quanto dichiarato dal Presidente. Quindi l’incidenza delle riforme da lui annunciate su queste stime sono molto basse.

E sempre legato a Trump e alle sue future decisioni c’è anche il destino dell’economia messicana. Infatti, se è vero che l’economia del Paese centro-americano è vista in crescita nei prossimi anni, non mancano le preoccupazioni legate alle idee di Trump e al suo atteggiamento ostile, che potrebbero portare a rallentare il tasso di crescita del Paese con impatto soprattutto in termini di valute.

Particolarmente negativa per il Messico potrebbe essere l’eventuale decisione di Trump di rinegoziare il NAFTA (il trattato di libero scambio con Canada e Messico), o terminarne la validità. Per ora comunque queste iniziative del Presidente Trump sembrano essersi arenate.

In Italia infine bisognerà vedere i tempi di consolidamento del settore, necessario al ritorno alla profittabilità degli operatori di settore.