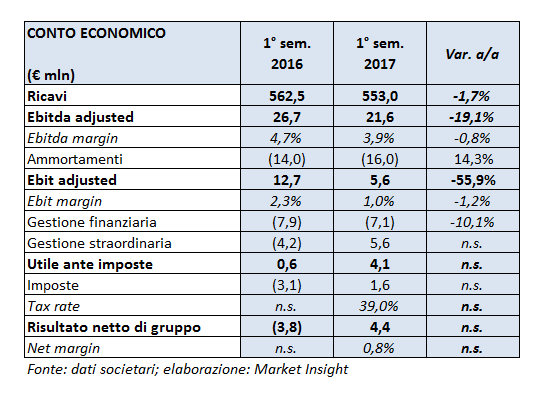

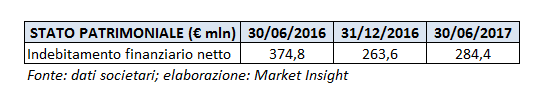

Il gruppo editoriale chiude il primo semestre 2017 con una lieve diminuzione dei ricavi su base annua (-1,7% a 553 milioni), soprattutto per le performance negative di periodici. L’Ebitda adjusted, che non comprende partite non ricorrenti positive, segna un calo del 19% a 21,6 milioni. Il risultato finale torna in utile per 4,4 milioni (perdita per 3,8 milioni a fine giugno 2016), beneficiando di partite non ricorrenti nette positive per 5,6 milioni (negative per 4,2 milioni a fine giugno 2016). Migliora l’indebitamento finanziario netto a 284,4 milioni, rispetto ai 374,8 milioni del 30 giugno 2016, ma aumenta dai 263,6 milioni di fine 2016. Confermati i target economici per l’intero 2017, mentre è stimato in ulteriore miglioramento l’indebitamento finanziari netto, con un rapporto Pfn/Ebitda adjusted inferiore a 2x, dal precedente 2,2-2x.

La prima metà del 2017 è stata archiviata con ricavi consolidati per 553 milioni, in lieve calo dell’1,7% rispetto all’esercizio precedente. Un andamento principalmente riconducibile alla performance delle aree Periodici, e per lo slittamento dei ricavi di rifornimento verso alcuni clienti nell’area Educational, peraltro già recuperati in luglio, nonché per precise scelte aziendali mirate alla riduzione dei ricavi del prodotto consumer electronics nell’area retail.

Nel dettaglio, i ricavi dell’area libri si sono attestati a 187,9 milioni (+10,4%), beneficiando anche del consolidamento di Rizzoli Libri, dal secondo trimestre 2016. Diversamente, il giro d’affari dell’area retail si è ridotto a 84,7 milioni (-4%), anche per la citata riduzione dei ricavi di consumer electron ics, mentre più accentuato l’arretramento dei ricavi dell’area periodici Italia fermatisi a 148,1 milioni (-7,9%). Analogo l’andamento manifestato da Mondadori France, i cui ricavi sono diminuiti del 7,6% a 148 milioni.

Sul fronte dei margini, l’Ebitda adjusted, che non considera partite non ricorrenti ed è inclusivo del risultato di Rizzoli Libri dal 1° gennaio, risulta pari a 21,6 milioni, il cui calo del 19% è riconducibile alla stagionalità del business education. A parità di consolidamento di Rizzoli Libri, l’incremento dell’Ebitda è pari al 9% a 29,1 milioni, con una marginalità salita dal 4,7% al 5,3%; nell’area libri risulterebbe in crescita del 39% a 13,2 milioni e nell’area periodici Italia del 13% a 11,9 milioni. L’Ebitda, comprensivo di partite non ricorrenti positive, segna una crescita del 21% a 27,3 milioni, in miglioramento da quattro esercizi consecutivi.

La gestione operativa rettificata chiude con una utile di 12,7 milioni (5,6 milioni nel primo semestre 2016), spesati ammortamenti e svalutazioni saliti a 16 milioni (+14%). Questi ultimi includono in particolare l’ammortamento del goodwill delle attività di Banzai Media (1,2 milioni), nonché ammortamenti di oneri capitalizzati del business scolastico di Rizzoli Libri (2 milioni).

L’utile ante imposte pari a 4,1 milioni (0,6 milioni a fine giugno 2016) comprende oneri finanziari per 7 milioni, in diminuzione del 10% sostanzialmente per la flessione del tasso di interesse medio di circa 40 bps. La bottom line inverte il segno e presenta un utile netto di competenza pari a 4,4 milioni (deficit di 3,8 milioni nel giugno 2016), dopo imposte di periodo positive per 1,6 milioni in relazione ad un adeguamento delle imposte differite di Mondadori France. Il risultato recepisce le già citate componenti straordinarie nette positive per 5,6 milioni (negative per 4,2 milioni nel giugno 2016) e comprensive di plusvalenze derivanti dalle cessioni di alcuni asset per complessivi 8,5 milioni.

Sul fronte patrimoniale migliora l’indebitamento finanziario netto a 284,4 milioni rispetto ai 374,8 milioni del 30 giugno 2016, ma aumenta dai 263,6 milioni di fine 2016.

Alla luce dell’andamento del primo semestre, il management ha confermato i target per l’intero 2017, rispetto al 2016 pro-forma, che prevedono ricavi sostanzialmente stabili, un Ebitda adjusted in crescita high-single digit, con il conseguente miglioramento della redditività percentuale, e un significativo incremento dell’utile netto, pari a circa il 30 per cento.

Stimato in ulteriore miglioramento l’indebitamento finanziario netto rispetto fine dicembre 2016, anche in relazione alla cessione di asset realizzata nei primi sei mesi, con un rapporto Pfn/Ebitda adjusted inferiore a 2x, dal precedente 2,2-2x.