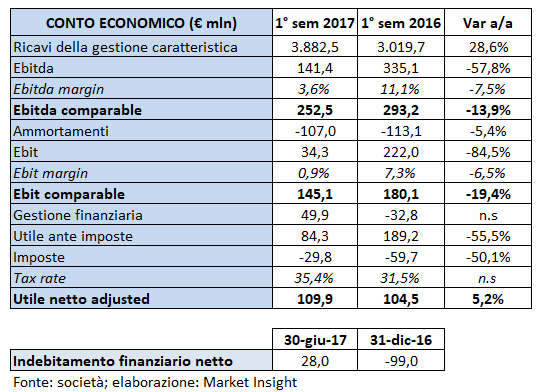

Saras chiude il primo semestre 2017 con i ricavi della gestione caratteristica in progresso a/a del 28,6% a 3.882,5 milioni. L’Ebitda comparable ammonta a 252,5 milioni (-13,9% a/a), sotto le stime del mercato del 6,7 per cento. L’utile netto adjusted è pari a 109,9 milioni (+5,3% a/a). L’indebitamento finanziario netto è pari a 28 milioni. Il titolo dopo i risultati ha perso oltre il 14 per cento. Reazione negativa forse eccesiva e riconducibile a diversi elementi, tra cui il fatto che, probabilmente, il consensus non aveva correttamente considerato il minor premio di Saras rispetto al margine di riferimento (EMC Benchmark), dovuto a fattori di mercato e ad una performance operativa leggermente inferiore alle attese.

Saras ha archiviato il primo semestre del 2017 con ricavi della gestione caratteristica in rialzo del 28,6% a 3.882,5 milioni. Dinamica principalmente ascrivibile alle quotazioni dei prodotti petroliferi che mediamente hanno segnato un rialzo sul pari periodo del 2016, permettendo alla divisione Raffinazione di generare ricavi in crescita. Le quotazioni di benzina infatti si sono apprezzate a/a del 20,1% a 531 $/ton, mentre quelle del diesel si sono attestate a 464 $/ton (+28,8% a/a).  L’Ebitda comparable ammonta a 252,5 milioni, in calo del 13,9% a/a. Il calo dell’aggregato economico è legato principalmente al segmento della raffinazione che ha potuto operare in condizioni di mercato meno favorevoli. Performance negativa solo parzialmente compensata da quella positiva del Marketing.

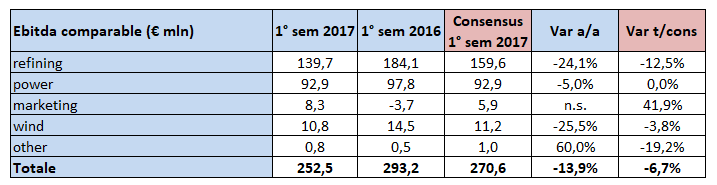

L’Ebitda comparable ammonta a 252,5 milioni, in calo del 13,9% a/a. Il calo dell’aggregato economico è legato principalmente al segmento della raffinazione che ha potuto operare in condizioni di mercato meno favorevoli. Performance negativa solo parzialmente compensata da quella positiva del Marketing.

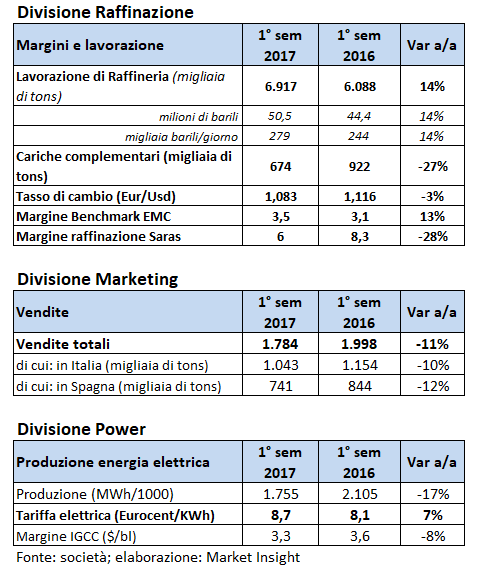

Per quanto concerne il core business della raffinazione, l’Ebitda comparable nel semestre ha subito un calo a 139,7 milioni (-24,1% a/a; -12,5% t/cons). Il risultato risente di condizioni di mercato meno favorevoli, con il prezzo del petrolio mediamente più alto nel periodo rispetto al semestre di confronto, tale effetto ha comportato una penalizzazione pari a circa 70 milioni. In termini di margini invece, il rafforzamento del crack spread del diesel ha più che compensato l’indebolimento del crack spread della benzina, dando luogo ad un incremento del valore della produzione di circa 35 milioni. Positivo anche l’effetto del tasso di cambio per circa 10 milioni, mentre l’effetto degli strumenti derivati e delle differenze di cambio nette è risultato inferiore di circa 35 milioni a/a.

Per quanto concerne il core business della raffinazione, l’Ebitda comparable nel semestre ha subito un calo a 139,7 milioni (-24,1% a/a; -12,5% t/cons). Il risultato risente di condizioni di mercato meno favorevoli, con il prezzo del petrolio mediamente più alto nel periodo rispetto al semestre di confronto, tale effetto ha comportato una penalizzazione pari a circa 70 milioni. In termini di margini invece, il rafforzamento del crack spread del diesel ha più che compensato l’indebolimento del crack spread della benzina, dando luogo ad un incremento del valore della produzione di circa 35 milioni. Positivo anche l’effetto del tasso di cambio per circa 10 milioni, mentre l’effetto degli strumenti derivati e delle differenze di cambio nette è risultato inferiore di circa 35 milioni a/a.

Da un punto di vista operativo si è fatto sentire il mix di grezzi meno vantaggioso (-16 milioni a/a) rispetto allo stesso periodo dell’anno precedente, mentre le minori manutenzioni hanno permesso un effetto positivo per 25 milioni. La gestione commerciale infine ha portato a benefici grazie anche alla performance di Saras Trading.

Da un punto di vista operativo si è fatto sentire il mix di grezzi meno vantaggioso (-16 milioni a/a) rispetto allo stesso periodo dell’anno precedente, mentre le minori manutenzioni hanno permesso un effetto positivo per 25 milioni. La gestione commerciale infine ha portato a benefici grazie anche alla performance di Saras Trading.

La divisione Marketing segna un progresso in termini di Ebitda comparable notevole, passando dal rosso di 3,7 milioni dello scorso anno a 8,3 milioni del primo semestre 2017, battendo così le attese degli analisti. Risultato dovuto agli effetti delle azioni di efficientamento dei costi ed ottimizzazione del portafoglio clienti intraprese nella seconda metà del 2016.

La divisione Marketing segna un progresso in termini di Ebitda comparable notevole, passando dal rosso di 3,7 milioni dello scorso anno a 8,3 milioni del primo semestre 2017, battendo così le attese degli analisti. Risultato dovuto agli effetti delle azioni di efficientamento dei costi ed ottimizzazione del portafoglio clienti intraprese nella seconda metà del 2016.

Il Power invece ha realizzato un Ebitda comparable pari a 92,9 milioni (-5% a/a), perfettamente allineato alle attese. Il lieve decremento a/a è principalmente dovuto ai maggiori costi fissi (dovuti ad un attività manutentiva più pesante rispetto allo stesso periodo dell’anno precedente, che si è completata nel primo semestre), solo in parte compensati dall’incremento del valore della tariffa CIP6/92 e dalle vendite di vapore ed idrogeno.

La Posizione Finanziaria Netta al 30 giugno 2017 è risultata negativa per 28 milioni, dunque in peggioramento rispetto alla cassa netta per 99 milioni al 31 dicembre 2016 e 21 milioni al 31 marzo di quest’anno. Il maggiore indebitamento è da ricondurre prevalentemente al pagamento della tranche finale degli acquisti di grezzo iraniano del 2012, agli investimenti realizzati nel semestre e al pagamento del dividendo nel maggio 2017.

Commento

Dalla data di pubblicazione dei risultati semestrali (28 luglio) il titolo Saras ha perso circa il 14% sottoperformando il Ftse mid cap del 14 per cento. Una reazione del mercato che nel complesso ci è parsa eccesiva e riconducibile principalmente a tre fattori:

- Stime di consensus forse troppo ottimistiche, non avendo pienamente incorporato il particolare scenario di mercato che, nella prima parte dell’anno, ha sostenuto il margine di riferimento a scapito del premio specifico di Saras;

- Minor produttività degli impianti per problemi di tipo one-off nel secondo trimestre

- Forte performance del titolo Ytd

Ma procediamo con ordine.

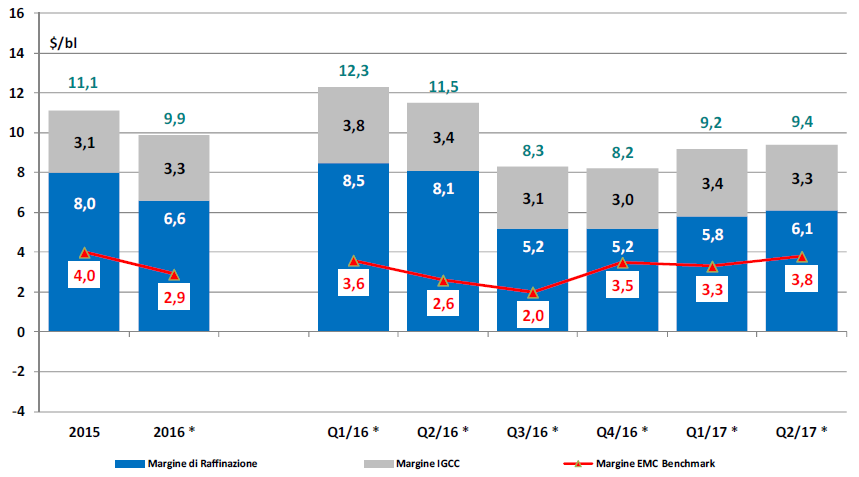

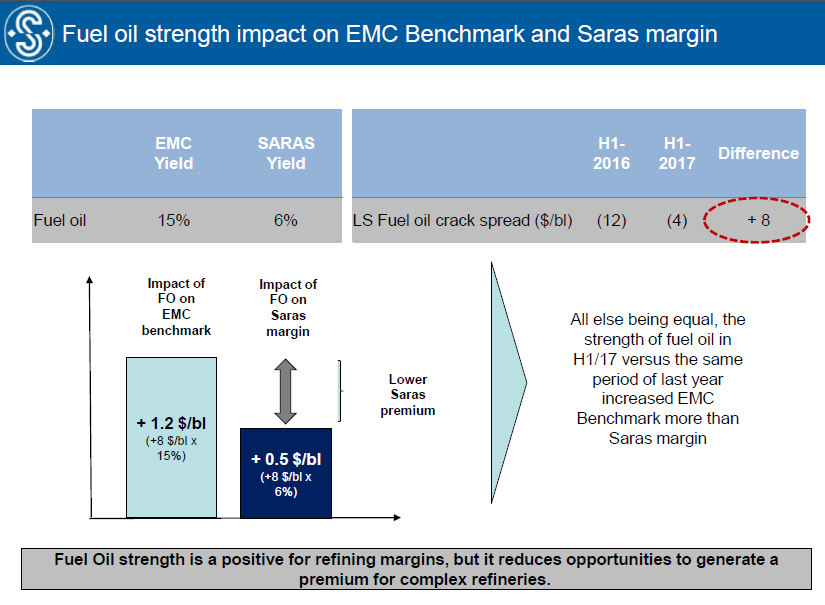

La ragione principale della reazione negativa del mercato va ricondotta a numeri sotto consensus in particolar modo quelli della raffinazione (vedi tabella sopra). Dinamica a nostro avviso legata ad una sovrastima del consensus circa il premio di Saras sull’Emc Benchmark. Il livello elevato dell’ EMC Benchmark, pari a 3,8 dollari nel secondo trimestre di quest’anno, è prevalentemente da ricondurre ad un impatto positivo del fuel oil per circa 1,2 dollari al barile. L’EMC però ha una resa in fuel oil intorno al 15%, mentre quella di Saras è nettamente inferiore, circa la metà. Quindi il gruppo italiano non poteva catturare tutto questo vantaggio, ma solo una parte, elemento forse non tenuto in piena considerazione da alcuni analisti.

Se da una parte le attese degli analisti erano un po’ alte, dall’altra, ad aver pesato, è stato l’impatto negativo one-off legato ad una performance operativa inferiore alle attese nel secondo trimestre. Situazione comunque che non dovrebbe ripetersi, ma che ha contribuito alla minore performance della divisione della raffinazione (minori volumi e maggiori costi fissi rispetto alle attese degli analisti).

Innegabile poi la performance del titolo in borsa che negli ultimi 12 mesi ha visto un apprezzamento costante delle quotazioni passate da circa 1,3 euro a 2,2 euro pre-semestrale. Una performance circa del 70% che ha battuto il Ftse mid cap del 30 per cento. Comprensibili dunque le prese di profitto.

Probabilmente poi ad aver spinto le vendite anche lo scenario macro che rispetto a poco più di un mese fa, ha visto un recente apprezzamento del Wti. Le quotazioni del petrolio sono infatti risalite da 42 dollari a oltre 50 dollari al barile (+20%), mentre Saras si è mantenuta sui massimi. Sempre sul fronte macro va citato anche l’indebolimento del dollaro rispetto all’euro che ha un impatto negativo sui conti del Gruppo visto che i ricavi sono denominati in dollari mentre i costi sono in euro.

Detto questo però, il secondo semestre si prospetta migliore per una serie di ragioni. Innanzitutto non sono previste manutenzioni degli impianti. Inoltre l’outlook per i prodotti raffinati resta positivo, trainato da una domanda globale sostenuta. Inoltre sono saliti nel mese di luglio i crack spread, sia della benzina che del diesel, anche a causa di alcuni impianti chiusi per manutenzioni non programmate e guasti tecnici, come ad esempio in Grecia, e Saras, è ben posizionata per trarne vantaggio. Inoltre il Gruppo si sta muovendo per acquistare grezzo dalla Libia, qualità tradizionalmente vantaggiosa in termini di margini di raffinazione. Tutti elementi che dovrebbero portare ad un miglioramento del premio di Saras rispetto all’EMC, rispetto a quanto visto nel primo semestre (2,5 dollari al barile). Per le ragioni sopra descritte le stime di consensus che proiettano un Ebitda di gruppo pari a circa 520 milioni per il 2017, sembrano raggiungibili.