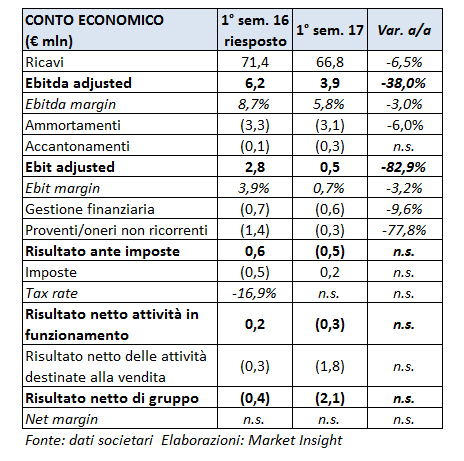

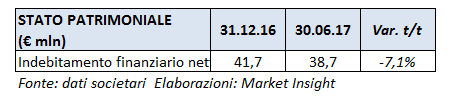

I risultati del primo semestre 2017 di Poligrafici Editoriale, riflettono le difficoltà del mercato editoriale. I ricavi consolidati registrano un calo del 6,5% a 66,8 milioni, l’Ebitda adjusted si ferma a 3,9 milioni (-38%) e l’Ebit adjusted a 0,5 milioni (2,8 milioni a fine giugno 2016). Il deficit finale sale a 2,1 milioni (0,4 milioni nel pari periodo 2016), anche per il risultato negativo(1,8 milioni) delle attività destinate alla vendita . L’indebitamento finanziario netto migliora a 38,7 milioni (-7,1%) rispetto a fine dicembre 2016.

Si premette che la società, al fine di rendere omogeneo il confronto, ha riesposto il primo semestre 2016, ponendo nel risultato delle attività destinate alla vendita, il valori economici di GFE – Grafica Editoriale Printing, in ragione delle trattative in corso per la sua cessione.

La controllata del gruppo Monrif ha archiviato il primo semestre 2017 con ricavi consolidati per 66,8 milioni, in calo del 6,5% rispetto al medesimo periodo 2016. In particolare, i ricavi editoriali registrano una flessione del 6,7% a 38 milioni, mentre quelli pubblicitari si riducono del 4,7% a 26,5 milioni.

Nel periodo, l’andamento della raccolta pubblicitaria nazionale risente dell’avvicendamento nella gestione della raccolta sui quotidiani editi da Poligrafici Editoriale con il subentro, dal 1° marzo 2017, di SpeeD, concessionaria del gruppo, a quella del gruppo Rcs, dopo quasi 4 anni. Tuttavia, superate le difficoltà iniziali, SpeeD sta recuperando progressivamente fino ad evidenziare, in giugno 2017, un incremento del 13% sul dato commerciale della “nazionale” rispetto allo stesso mese del 2016.

Nel periodo, l’andamento della raccolta pubblicitaria nazionale risente dell’avvicendamento nella gestione della raccolta sui quotidiani editi da Poligrafici Editoriale con il subentro, dal 1° marzo 2017, di SpeeD, concessionaria del gruppo, a quella del gruppo Rcs, dopo quasi 4 anni. Tuttavia, superate le difficoltà iniziali, SpeeD sta recuperando progressivamente fino ad evidenziare, in giugno 2017, un incremento del 13% sul dato commerciale della “nazionale” rispetto allo stesso mese del 2016.

L’Ebitda adjusted, non comprensivo di oneri non ricorrenti, diminuisce a 3,9 milioni (-38%) in presenza della maggiore incidenza dei costi di gestione, seppure in calo in valore assoluto del 5% a circa 65 milioni. L’Ebit adjusted flette a 0,5 milioni (2,8 milioni a fine giugno 216), dopo ammortamenti ed accantonamenti pari 3,4 milioni (-2%).

Diminuiscono gli oneri finanziari netti a 0,6 milioni (-9,6%) e i costi non ricorrenti, connessi all’incentivi all’esodo per pensionamenti e prepensionamenti, a 0,3 milioni (1,6 milioni nel 2016).

Il risultato finale registra una perdita netta di competenza salita a 2,1 milioni (0,4 milioni nel primo semestre 2016), su cui ha inciso, inoltre, il risultato netto delle attività destinate alla vendita pari a 1,8 milioni (0,3 milioni a fine giugno 2016), 1,5 milioni dei quali connessi alla valutazione al fair value delle attività destinate alla vendita di Grafica Editoriale Printing.

L’indebitamento finanziario netto migliora dai 41,7 milioni di fine dicembre 2016 ai 38,7 milioni del periodo in esame. Al netto dei leasing finanziari di GEP, riclassificati nelle passività attribuibili alle attività destinate alla vendita, l’indebitamento finanziario netto scende a 31,8 milioni.

I risultati gestionali del gruppo ed il rispetto dei parametri finanziari registrati nel precedente esercizio, hanno permesso sottoscrivere, lo scorso 21 aprile, un nuovo contratto di finanziamento in pool con i principali istituti di credito, per complessivi 49 milione e con una durata di 72 mesi. Tale finanziamento permetterà di supportare le strategie di sviluppo del gruppo, oltre a consentire una maggiore flessibilità gestionale rispetto agli accordi precedenti.