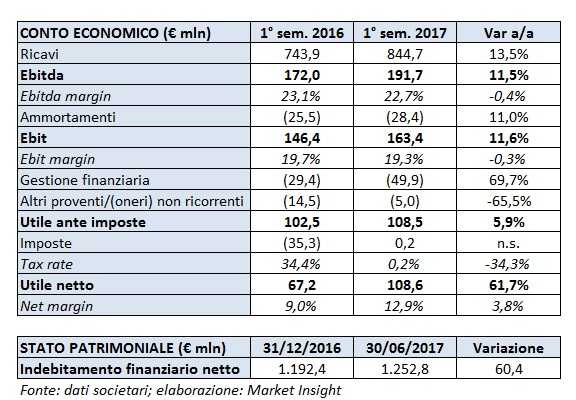

Nel primo semestre 2017 il gruppo realizza ricavi pari a 844,7 milioni, in crescita del 13,5% rispetto al corrispondente periodo dell’anno precedente.

La performance del giro d’affari si mantiene seppur in maniera più contenuta a livello di margini operativi, con un Ebitda adjusted in crescita dell’11,5% a 191,7 milioni dai precedenti 172 milioni e un Ebit adjusted in progresso dell’11,6% a 163,4 milioni, in presenza di ammortamenti aumentati dell’11% a 28,4 milioni.

La gestione finanziaria passa da -29,4 milioni a -49,9 milioni, appesantita da rettifiche di proventi (oneri) finanziari negative per 24,4 milioni, per effetto delle operazioni di liability management, in relazione prevalentemente ai differenziali di riacquisto delle obbligazioni in essere rispetto ai valori nominali.

Le rettifiche di oneri operativi sono negative per 5 milioni, principalmente attribuibili a progetti di ristrutturazione.

L’utile netto segna una crescita del 61,7% a 108,6 milioni.

Dal lato patrimoniale l’indebitamento finanziario netto evidenzia un aumento rispetto a fine 2016 di 60,4 milioni a 1.252,8 milioni, considerando l’acquisizione di Bulldog, il pagamento del dividendo, la cessione del business vinicolo cileno e il cash outflow delle operazioni di liability management.

Nonostante le incertezze a livello macroeconomico e politico che potranno caratterizzare alcune aree del mondo nella seconda parte dell’anno, il management mantiene sostanzialmente invariate le previsioni per il periodo, rimanendo fiducioso circa il conseguimento di una performance positiva nel periodo.

Un andamento che potrà essere trainato dalla continua sovra performance delle marche a priorità globale e regionale a elevata marginalità.

La marginalità lorda e quella netta potranno beneficiare rispettivamente del mix favorevole delle vendite e della progressiva normalizzazione degli investimenti pubblicitari e dei costi di struttura.

Effetti potranno derivare inoltre dal graduale rilascio di efficienze generate dall’integrazione di Grand Marnier.

Infine l’effetto perimetro rifletterà la cessione di vari business non-core, in particolare la vendita recentemente annunciata di Carolans e Irish Mist, che comporterà un aumentato focus sui premium brand a elevata marginalità nei mercati principali. Queste cessioni, unitamente alla vendita di alcune attività immobiliari, favoriranno un’ulteriore

accelerazione nella riduzione del livello di indebitamento.