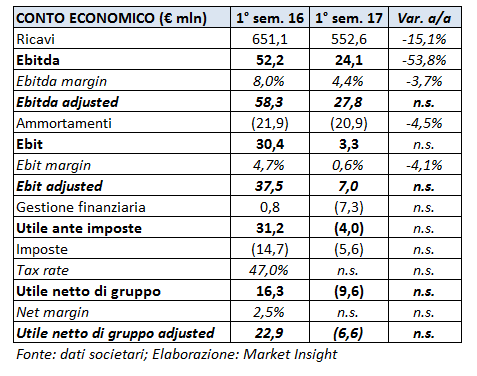

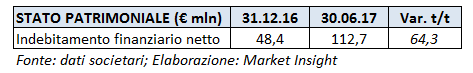

L’uscita dal portafoglio della licenza Gucci a fine 2016 e le difficoltà nel centro distributivo di Padova, per l’avvio del nuovo sistema informativo, hanno condizionato i risultati del primo semestre 2017 del gruppo. Periodo che si è chiuso con ricavi consolidati per 553 milioni, in calo a cambi costati del 16% rispetto all’analogo periodo del 2016. L’Ebitda adjusted, diminuisce a 28 milioni (58 milioni nel primo semestre 2016), mentre il risultato finale adjusted registra una perdita di 6,6milioni, rispetto ai 23 milioni di utile del pari periodo 2016. Indebitamento finanziario netto peggiora a 113 milioni.

Nel primo semestre 2017, i risultati del gruppo sono stati influenzati, da un lato, dalla cessazione della licenza Gucci a fine 2016, dall’altro, dalle difficoltà incontrate nel centro distributivo di Padova a seguito dell’implementazione del nuovo sistema informativo per la gestione globale degli ordini e del magazzino.

Nel periodo, le vendite consolidate diminuiscono del 16% a cambi costanti a 553 milioni (-15% a cambi correnti), rispetto allo stesso periodo dell’anno precedente, risentendo in particolare dell’andamento riflessivo dei ricavi wholesale, diminuiti del 16% a 519 milioni (-15% a cambi correnti). Le vendite nette del portafoglio dei marchi in continuità, escluso il business Gucci, sono diminuite del 6,3% a cambi costanti.

In calo tutti i mercati di operatività. In Europa, principale mercato di sbocco con il 48% del totale, i ricavi sono diminuiti del 7,8% 267 milioni (-8,3% cambi correnti), mentre più pesante la flessione in Nord America, secondo mercato di riferimento, dove le vendite sono diminuite del 17% a 222 milioni (-14,6% a cambi correnti). Perdite consistenti anche in Asia, con vendite in calo del 51% a 29 milioni per la cessazione della licenza Gucci, che storicamente rappresentava circa metà delle vendite totali nell’area.

In calo del 20% a 35 milioni (-15,5% a cambi correnti) anche i ricavi nel Resto del Mondo. Nel periodo le vendite dei marchi in continuità hanno registrato un calo, seppure più contenuto, al 5,3% a cambi costanti, risentendo delle mancate spedizioni che hanno negativamente influenzato le vendite del primo trimestre.

A fronte del calo del giro d’affari, l’Ebitda adjusted è diminuito a 27,8 milioni (-52%), con una marginalità scesa al 5% (8,9% nel primo semestre 2016), fortemente influenzato dalla debole performance registrata nel primo trimestre a causa delle difficoltà incontrate nel centro distributivo di Padova.

A fronte del calo del giro d’affari, l’Ebitda adjusted è diminuito a 27,8 milioni (-52%), con una marginalità scesa al 5% (8,9% nel primo semestre 2016), fortemente influenzato dalla debole performance registrata nel primo trimestre a causa delle difficoltà incontrate nel centro distributivo di Padova.

L’Ebit adjusted si ferma a 7 milioni, dai 37,5 milioni di un anno prima, pari all’1,3% delle vendite (5,8% a fine giugno 2016)

La gestione finanziaria consuntiva con oneri netti pari a 7,3 milioni (proventi netti per 0,8 milioni a fine giugno 2016) risentendo del diverso apporto della componente cambi, passata da proventi per 3,8 milioni del 2016 a 2 milioni di oneri, e delle minori rivalutazioni al far value (da 3,3 milioni a 0,4 milioni) di alcune obbligazioni equity-linked.

Il semestre si chiude con una perdita adjusted di 6,6 milioni, rispetto all’utile adjusted di circa 23 milioni del primo semestre 2016.

A fine giugno 2017, l’indebitamento finanziario netto sale a circa 113 milioni, dai 111 milioni di fine di marzo e dai 48 milioni di fine 2016. L’attività operativa ha assorbito 36 milioni, scontando l’andamento economico negativo del periodo e l’assorbimento di liquidità a livello di capitale circolante, mentre l’attività di investimento ha assorbito circa 21 milioni per gli investimenti nel supply network e nell’information technology.