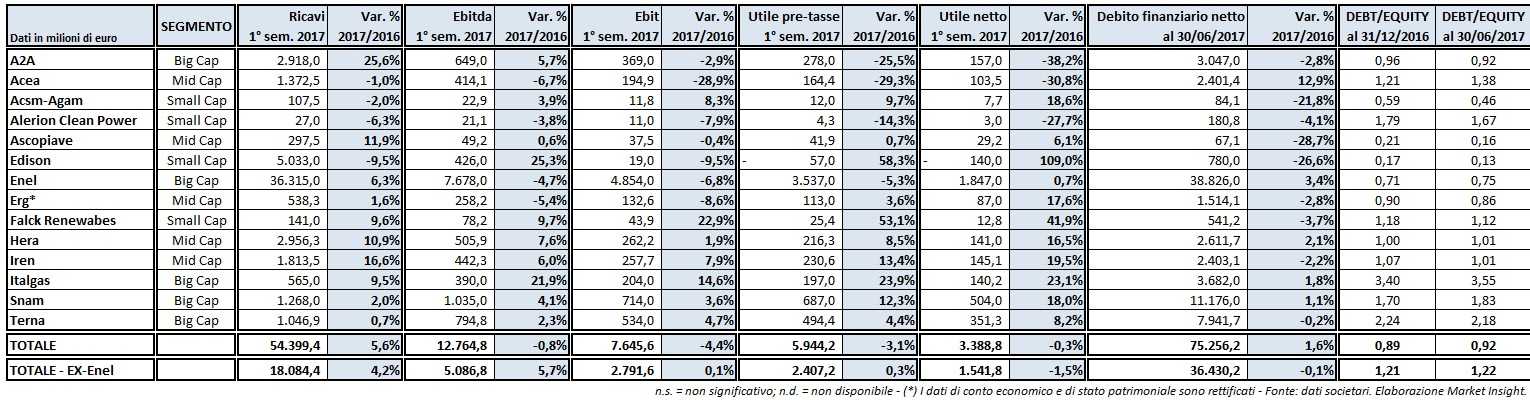

Nel periodo gennaio-giugno dell’esercizio in corso i risultati economici aggregati delle 14 principali società italiane quotate del settore utility e delle rinnovabili sono stati praticamente in linea con quelli dello stesso semestre del 2016 a livello di margine operativo lordo (-0,8%) e di utile netto (-0,3%). Se si esclude il contributo di Enel, l’Ebitda aggregato è aumentato del 5,7% su base annua, mentre l’utile netto totale ha registrato una contrazione dell’1,5% rispetto alla prima metà del 2016. A fronte di un forte primo trimestre su base tendenziale per le società del comparto in esame, nei tre mesi successivi è da rilevare una decisa frenata. Alla base dell’andamento dell’Ebitda nel semestre in esame, l’assenza di alcuni elementi straordinari che avevano inciso positivamente sui dati della prima metà del 2016, ma anche la persistente debolezza della produzione idroelettrica. Incrementi a doppia cifra su base tendenziale, invece, per Italgas ed Edison. La leggera contrazione del risultato netto aggregato è riconducibile alla debolezza dell’utile operativo aggregato che è stata quasi compensata dal minore carico fiscale a seguito del taglio dell’Irap. Sul fronte dello stato patrimoniale, il debito finanziario netto aggregato al 30 giugno è aumentato leggermente rispetto al 31 dicembre a causa soprattutto del pagamento dei dividendi, con gli incrementi più consistenti registrati da Enel e Acea. Ascopiave, Edison e Acsm-Agam hanno registrato, invece, un calo a doppia cifra del passivo finanziario netto.

EBITDA – Il margine operativo lordo aggregato del periodo in esame è diminuito dello 0,8% su base annua, a fronte di ricavi in aumento del 5,6% rispetto al 1° semestre del 2016. Escludendo il contributo di Enel, l’Ebitda aggregato è addirittura cresciuto del 5,7% su base annua. Il mercato elettrico in Italia nella prima metà del 2017 ha evidenziato il balzo del 38,4% su base annua dei prezzi all’ingrosso, con consumi in aumento dell’1,4% su base annua in Italia e con la produzione in progresso del 4,9%, sempre su base annua. La debolezza dell’output da fonte idro (-14,1% su base annua a livello nazionale) e, in misura minore proveniente dall’eolico (-2,9% su base annua a livello nazionale), non ha compensato a livello di margini l’incremento dell’11,2% su base annua dell’output da termoelettrico. Il mercato del gas in Italia è stato caratterizzato da un vero e proprio boom dei consumi (+9,4% su base annua ovvero +7,4% su base annua escludendo l’effetto meteorologico) soprattutto per la domanda proveniente dal settore termoelettrico (+21,2% su base annua), ma anche per la forte richiesta proveniente dal settore industriale (+7,3% su base annua). Sul fronte dei business regolati, le tariffe sono rimaste stabili rispetto al 1° semestre del 2016 in quanto i tassi di remunerazione sul capitale investito netto a fini regolatori in vigori dal 1° gennaio dello scorso anno nella distribuzione elettrica, in quella del gas e nei servizi idrici non sono cambiati. La politica di contenimento dei costi ha così consentito ai gruppi attivi nelle infrastrutture di migliorare i rispettivi Ebitda su base tendenziale.

Per quanto riguarda Enel il suo margine operativo lordo consolidato, che rappresenta il 60,1% dell’Ebitda aggregato, è stato pari a 7,68 miliardi di euro, in contrazione del 4,7% rispetto al 1° semestre del 2016. Nel dettaglio, il calo dei margini in Iberia e la contrazione dell’area di consolidamento sono stati parzialmente compensati dal positivo effetto cambi e dalla buona performance commerciale del segmento retail in Italia. L’Ebitda ordinario, cioè al netto delle partite straordinarie relative a operazioni di cessione, è così diminuito del 5% su base annua.

Passando al secondo gruppo in Italia nel settore elettrico alle spalle di Enel, cioè Edison, l’Ebitda è balzato del 25% su base annua, raggiungendo 425 milioni grazie alla buona performance operativa di tutte le attività. In particolare, il margine operativo lordo rettificato della filiera idrocarburi è balzato del 33,5% rispetto al 1° semestre del 2016 grazie alla maggiore redditività dell’attività di esplorazione e produzione di idrocarburi. In miglioramento l’attività di compravendita del gas che contribuisce all’Ebitda rettificato della filiera per circa due terzi. Il margine operativo lordo rettificato della filiera energia elettrica ha registrato un progresso del 7,4% su base annua, con il dato del 1° semestre del 2016 che includevano una posta positiva non ricorrente.

Nell’ambito dei tre gruppi del settore attivi in business regolati, Snam ha registrato nel periodo gennaio-giugno di quest’anno un incremento dell’Ebitda del 4,1% su base annua grazie soprattutto all’incremento dei ricavi nel business del trasporto, accompagnato da un maggiore contributo delle altre attività. Leggermente inferiore in termine percentuali l’aumento del margine operativo lordo di Terna, pari a +2,3% su base annua, grazie alla decisa riduzione dei costi nelle attività non regolate, a fronte di ricavi sostanzialmente stabili. Impennata per l’Ebitda di Italgas, balzato del 21,9% rispetto al periodo aprile-giugno del 2017 quando ancora faceva parte del consolidato di Snam sulla scia dei maggiori ricavi, ma anche i minori costi operativi (-10,7% su base annua).

Con riferimento alle ex-municipalizzate, numeri in flessione a livello di Ebitda sono stati comunicati solo da Acea (-6,7% su base annua) mentre sono rimasti sostanzialmente invariati su base annua quelli di Ascopiave (+0,6% su base annua). Con riferimento alla multi-utility capitolina è necessario ricordare che il 1° semestre del 2016 era stato influenzato per 63,3 milioni da un componente straordinario positivo, cioè dall’eliminazione del cosiddetto “regulatory lag”. In assenza di questo elemento una tantum, il margine operativo lordo di Acea sarebbe aumentato dell’8,9% su base annua grazie soprattutto all’aumento dei ricavi tariffari nel business idrico, al maggior contributo della divisione Ambiente e delle attività all’estero grazie al consolidamento di Aguas de San Pedro. Hera è riuscita a portare a casa il maggiore incremento dell’Ebitda su base tendenziale (+7,6%), grazie al business dell’energia il cui contributo è salito a oltre il 18% del totale grazie all’espansione del clienti (+122.000) e ai buoni margini realizzati nella vendita dei nuovi lotti. Positivo anche l’apporto dell’area ambiente, con un progresso di quasi 5 milioni dopo aver assorbito 11 milioni di componenti “non ricorrenti” per il fermo di due impianti di Wte di Padova e Ferrara (4,9 milioni) oltreché per il venir meno degli incentivi Cip6 sul Wte di Isernia (6,2 milioni). In aumento anche l’Ebitda semestrale di A2A (+5,7% su base annua), oltre che per il contributo delle società di nuova acquisizione del 2016 (Lgh e altre sei realtà minori), anche per la forte crescita organica registrata nell’attività di Generazione, nel business dei rifiuti, nei settori regolati delle reti e in quello del calore. Ancora più sostenuta (+13%) la crescita dell’Ebitda al netto delle componenti non ricorrenti, salito a 604 milioni dai 534 milioni del 1° trimestre del 2016.

Nel business delle rinnovabili debole il margine operativo lordo di Alerion Clean Power (-3,8% su base annua) a causa della contrazione del 16,3% rispetto al 1° semestre del 2016 della produzione elettrica sulla scia di una minore ventosità rispetto alle medie storiche stagionali. L’effetto negativo sui ricavi della diminuzione dell’output è stato solo parzialmente compensato dal rialzo dei prezzi medi di cessione dell’energia elettrica e degli incentivi. In particolare, nel 1° semestre del 2017 il prezzo medio di cessione dell’energia elettrica e degli incentivi per gli impianti eolici italiani incentivati è stato pari a 158,4 euro per MWh, rispetto a 137,3 euro per MWh dello stesso periodo del 2016. I minori ricavi non sono stati parzialmente compensati dal taglio del 2,6% su base annua dei costi operativi. Ancora più sostenuta la riduzione (-5,4% su base annua) dell’Ebitda registrata da Erg nel 1° semestre del 2017 provocato dal minor contributo degli impianti idroelettrici ed eolici. Con riferimento a questi ultimi, il margine operativo lordo è diminuito dell’8,6% su base annua a causa della minore produzione in Italia (-19,7% su base annua), dove si sono registrate condizioni di ventosità sfavorevoli. Tali effetti sono stati parzialmente compensati da un andamento dei prezzi più favorevole in Italia e da ulteriori azioni di efficienza sui costi. In controtendenza nell’ambito dei produttori di energia elettrica da fonti green, Falck Renewables (+9,6% su base annua per l’Ebitda) grazie all’incremento dei ricavi del 9,7% rispetto al periodo gennaio-giugno del 2016 sostenuto dall’aumento dei prezzi di cessione dell’elettricità e dall’ampliamento del perimetro, in parte compensati dalla scarsa ventosità in Italia, Francia e Spagna, e dalla svalutazione della sterlina sull’euro relativamente alla produzione nel Regno Unito.

RISULTATO NETTO – Il dato aggregato è rimasto praticamente invariato (-0,3% su base annua) rispetto alla prima metà del 2016, mentre ha mostrato una flessione dell’1,5% escludendo il contributo di Enel. In pratica, la riduzione dell’Ebit aggregato del 4,4% su base tendenziale (+0,1% escludendo Enel) è stata parzialmente riassorbita da un contributo aggregato leggermente positivo della gestione finanziaria e dalla riduzione del carico fiscale rispetto al 1° semestre del 2016 a seguito del taglio dell’Irap al 24% dal precedente 27,5 per cento.

A livello di singoli gruppi, Enel ha concluso la prima metà del 2017 con un utile netto di 1,85 miliardi, in aumento dello 0,7% rispetto allo stesso periodo dell’anno scorso in quanto la flessione dell’utile pre-tasse del 5,3% su base annua è stata più che compensata dalla contrazione del tax rate di oltre il punto percentuale e dal minor peso dell’utile di competenza di terzi (-14,8% su base annua). Per il gruppo guidato da Francesco Starace, l’utile netto ordinario è aumentato del 3,8% rispetto allo stesso periodo del 2016.

Nei business regolati è da segnalare l’ottimo risultato portato a casa da Italgas (+23,1% su base annua) sulla scia dell’incremento del 14,6% dell’Ebit rispetto al 1° semestre del 2016 e dei minori oneri finanziari netti a seguito principalmente dei minori costi correlati all’indebitamento finanziario e ai minori oneri finanziari connessi all’attualizzazione dei fondi ambientali, ma anche ai maggiori proventi netti su partecipazioni.

Importante anche la crescita dell’utile netto di Snam nel semestre in esame, pari al +18% su base annua. Il colosso di San Donato ha beneficiato dell’incremento dell’Ebit, ma anche dell’ottima performance al di sotto della gestione operativa. Gli oneri finanziari netti sono diminuiti del 21,8% su base annua per la riduzione dell’indebitamento medio di periodo e per la contrazione del costo medio del debito. In forte progresso (+25,7% su base annua) anche i proventi delle partecipazioni valutate con il metodo del patrimonio netto, mentre la riduzione del carico fiscale al 26,6% al 30,2% del conto economico pro-forma rettificato del 1° semestre del 2016 – consentita dal sopracitato taglio dell’Ires – ha consentito alla, voce imposte di diminuire dell’1,1 per cento. In aumento anche l’ultima riga del conto economico di Terna (+8,2% su base annua) sulla scia dell’aumento del contributo della gestione caratteristica e delle minori imposte dato che gli oneri finanziari netti sono aumentati del 9,4% rispetto alla prima metà del 2016.

Passando alle ex-municipalizzate, l’utile netto di Hera ha raggiunto quota 141 milioni, in aumento del 16,5% rispetto al 1° semestre del 2016 in quanto l’aumento dell’1,9% dell’Ebit su base annua è stato accompagnato dal buon risultato della gestione finanziaria e dalla flessione del 2,8% su base annua delle imposte. Male Acea, i cui profitti netti sono crollati del 30,8% su base annua a causa della riduzione del 28,9% rispetto alla prima metà del 2016 del risultato operativo netto che non è stata compensata né dal minor contributo negativo della gestione finanziaria né dalla decisa diminuzione delle imposte (-30,8% su base annua). Nel caso di A2A, l’utile netto è stato pari a 157 milioni, con una contrazione del 38,2% rispetto alla prima metà del 2016 a causa della flessione del 2,9% su base annua dell’Ebit, ma anche per elementi non attinenti alla gestione caratteristica. Si tratta degli effetti negativi conseguenti all’esercizio, in data 1° luglio 2017, dell’Opzione Put sulla quota del 41,78% del capitale detenuta da A2A in EPCG, con il valore dell’opzione a 250 milioni. La nuova valutazione di EPCG ha determinato una svalutazione di 95 milioni corrispondenti, per 60 milioni all’adeguamento del valore degli asset al valore dell’opzione e per 35 milioni agli effetti dell’attualizzazione delle sette rate equivalenti annuali di cessione e incasso. Da ricordare che il 1° semestre del 2016 era stato influenzato dalla contabilizzazione di una plusvalenza non monetaria pari a 52 milioni in relazione alla scissione parziale non proporzionale di Edipower con efficacia dal 1° gennaio 2016 a favore di Cellina Energy. Al lordo dei due effetti straordinari sopra menzionati, l’Utile netto ordinario di A2A nella prima metà dell’anno in corso è stato pari a 252 milioni, in aumento del 18,9% su base annua.

Nelle rinnovabili, spicca il balzo dell’utile netto di Falck Renewables (+ 41,9% su base annua) sulla scia dell’incremento a doppia cifra dell’Ebit, accompagnato dal deciso miglioramento del risultato della gestione finanziaria. Da incorniciare la semestrale di Erg (+17,6% su base annua) a livello di ultima riga di conto economico, nonostante il risultato operativo sia diminuito dell’8,6% rispetto alla prima metà del 2016. Il gruppo guidato da Luca Bettonte ha beneficiato di tre elementi: riduzione degli oneri finanziari netti, maggiori proventi della partecipazione in TotalErg (consolidata ad equity) e crollo del tax rate, sceso al 23,1% nel 1° semestre del 2017 dal 34% dello stesso periodo del 2016.

INDEBITAMENTO FINANZIARIO NETTO – Al 30 giugno 2017 l’importo aggregato dei 14 gruppi analizzati ha registrato un incremento dell’1,6% rispetto ai corrispondenti valori dello scorso 31 dicembre, soprattutto per l’uscita di cassa relativa al pagamento delle cedole ai soci. Contributo fondamentale alla variazione del valore complessivo è arrivato da Enel (+1,27 miliardi, pari al +3,4% rispetto a fine 2016) sulla scia delle acquisizioni del periodo, del pagamento dell’acconto sul dividendo relativo all’esercizio 2016 e degli investimenti che sono stati in linea con quelli dello stesso periodo dell’anno scorso e pari a 3,47 miliardi. Escludendo Enel, l’indebitamento finanziario netto aggregato al 30 giugno sarebbe stato in linea con quello al 31 dicembre.

In forte aumento il passivo finanziario netto di Acea (+274,5 milioni, pari al +12,9% rispetto a fine 2016) a causa soprattutto dell’assorbimento del capitale circolante nel business idrico per il peggioramento dei crediti dovuto a problematiche relative ai sistemi informativi, ma anche per i maggiori investimenti realizzati (+12,9% su base annua), per il pagamento dei dividendi e per la variazione dell’area di consolidamento.

Sempre nell’ambito delle ex-municipalizzate deciso taglio, invece, per l’indebitamento finanziario netto di Ascopiave (-27 milioni, pari al -28,7% rispetto a fine 2016) e di Acsm-Agam (-23,5 milioni, pari al -21,8% rispetto a fine 2016). Nel dettaglio, la multi-utility veneta, a fronte di un flusso positivo per 42,3 milioni, ha sostenuto uscite per 10,5 milioni relative agli investimenti netti in immobilizzazioni. La gestione del capitale circolante netto operativo e del capitale netto fiscale ha generato risorse per 52,9 milioni, mentre i dividendi netti hanno comportato uscite per 35,8 milioni. Senza dimenticare che l’acquisto di Pasubio è costato 16,3 milioni e ha provocato l’aumento dell’indebitamento finanziario netto per 1,1 milioni. Nel caso della multi-utility lariano-brianzola, la riduzione del leverage è riconducibile alla contrazione del capitale investito, sia immobilizzato che circolante.

Nell’ambito delle Small Cap, la contrazione più rilevante è stata registrata da Edison (-282 milioni, -26,6% rispetto a fine 2016) frutto della positiva gestione dell’attività industriale e del miglioramento del capitale circolante. Flessione più contenuta per l’indebitamento finanziario netto di Alerion Clean Power (-7,8 milioni, -4,1%) al 30 giugno 2017 che comprende anche crediti per Energia Elettrica e Incentivi pari a 17,9 milioni.