Ascopiave archivia il primo semestre dell’esercizio in corso con risultati sostanzialmente stabili e, dopo l’acquisizione di Pasubio Group perfezionata lo scorso aprile, intende proseguire nella crescita dimensionale, mantenendo comunque alta l’attenzione sulla diversificazione in altri comparti sinergici con il core business e migliorando i processi operativi. Obiettivo primario è il consolidamento della leadership nel settore gas a livello regionale, traendo vantaggio dal processo di liberalizzazione in atto. In Borsa il titolo negli ultimi dodici mesi è stato premiato dagli investitori, mettendo a segno un progresso del 35,2% e registrando il massimo storico lo scorso 5 maggio a 3,79 euro.

- Focus sul settore del gas e sul mercato dell’energia

- Le priorità strategiche nella distribuzione del gas

- Le priorità strategiche nella vendita

- Ulteriore rafforzamento in Veneto con l’acquisizione di Pasubio Group

- Risultati operativi stabili nel 1° semestre 2017

- Solida struttura patrimoniale

- Utili operativi e utile netto in affanno nel triennio 2017-2019

- Multipli – Il titolo tratta a premio rispetto ai concorrenti

- Prospettive per l’intero esercizio 2017

- Borsa

- Criticità

La multy-utility trevigiana, cui fanno capo affidamenti diretti per la gestione dell’attività di distribuzione del gas in 17 province e 230 Comuni, fornendo tale servizio a 1,5 milioni di abitanti attraverso una rete estesa oltre 10.000 chilometri, nell’ambito della distribuzione del gas naturale intende valorizzare il proprio portafoglio di concessioni puntando ad affrontare al meglio la sfida delle gare d’ambito per le concessioni del servizio di distribuzione del gas.

La liberalizzazione del mercato dell’energia ha aperto alla società di Pieve di Soligo la possibilità di accostare la fornitura di energia elettrica alla tradizionale fornitura di gas, realizzando così un’offerta di tipo “dual fuel”.

In entrambi i segmenti di attività sarà importante salvaguardare i livelli di redditività attuali, con una politica commerciale incentrata su formule di pricing differenziate e sul miglioramento della qualità del servizio, oltre che accrescere la quota di mercato attraverso l’acquisizione diretta di nuova clientela e attraverso operazioni straordinarie M&A e/o di partnership.

Focus sul settore del gas e sul mercato dell’energia

Le principali direttrici strategiche che i vertici della multy-utility veneta intendono perseguire sono costituite dalla crescita dimensionale, anche grazie all’espansione della base clienti, dalla diversificazione in altri comparti sinergici con il core business e dal miglioramento dei processi operativi.

Obiettivo è il consolidamento della leadership nel settore gas a livello regionale mirando a raggiungere nel contempo una posizione di rilievo anche in ambito nazionale, traendo vantaggio dal processo di liberalizzazione in atto.

“Gli ottimi risultati del primo semestre 2017 riflettono inequivocabilmente la solidità del gruppo Ascopiave e la sua capacità di declinare concretamente la strategia di sviluppo industriale in tutti i segmenti di business”. Ha così commentato Nicola Cecconato, presidente di Ascopiave.

“Sulla base di tali presupposti – prosegue il presidente – non possiamo che affrontare al meglio la sfida delle gare d’ambito per le concessioni del servizio di distribuzione del gas e realizzare efficacemente le strategie di crescita commerciale definite, con l’intento di generare ulteriore valore per i nostri azionisti.”

Riflessioni condivise anche da Roberto Gumirato, direttore generale di Ascopiave, che ha sottolineato “I risultati raggiunti dimostrano la qualità delle scelte operate dal gruppo per lo sviluppo organico e sottolineano le solide basi di cui disponiamo nella ricerca di opportunità di crescita per linee esterne.”

Le priorità strategiche nella distribuzione del gas

La multy-utility trevigiana detiene concessioni e affidamenti diretti per la gestione dell’attività di distribuzione del gas in 17 province e 230 Comuni, fornendo tale servizio a 1,5 milioni di abitanti attraverso una rete estesa oltre 10.000 chilometri. L’attività in esame è regolata dall’Autorità per l’energia elettrica, gas e sistema idrico (Aeegsi) al fine di garantire un’equa remunerazione del capitale investito ed un’uniformità di trattamento a tutti i soggetti che richiedono l’accesso alla rete distributiva. L’Authority ha stabilito un tasso di remunerazione del capitale investito netto a fini regolatori pari al 6,1% in vigore dal 1° gennaio 2016, in flessione rispetto al 6,9% del 2015.

Nel segmento della distribuzione del gas naturale, il gruppo intende valorizzare il proprio portafoglio di concessioni puntando a riconfermarsi nella gestione del servizio negli Ambiti Territoriali Minimi (Atem) in cui vanta una presenza significativa e ad espandersi in altri ambiti. La rete di distribuzione è caratterizzata da un’elevata capillarità ed un’ampia copertura del territorio e presenta un rapporto tra numero di utenti e metri lineari superiore alla media di altre società che operano nel settore.

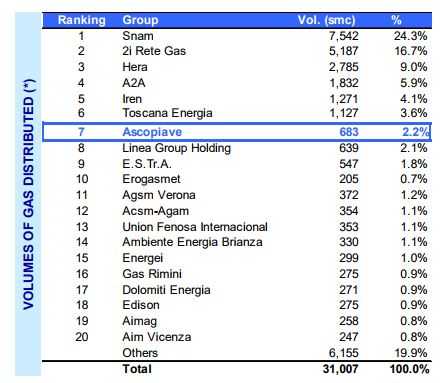

Nell’ambito della distribuzione del gas, il gruppo si colloca al settimo posto tra i principali player nazionali in termini di volumi di gas distribuiti, con una quota pari al 2,6%del mercato che, per oltre il 50% fa capo ai maggiori operatori nazionali.

Nel 2016, attraverso le reti gestite, il gruppo Ascopiave con le società di distribuzione Ap Reti Gas, Ap Reti Gas Rovigo, Edigas, AP Reti Gas Vicenza ed Unigas, ha distribuito oltre 873 metri cubi (includendo pro-quota le società consolidate con il metodo del patrimonio netto).

Le priorità strategiche nella vendita

Nel segmento della vendita di gas ed energia elettrica, il gruppo veneto intende salvaguardare i livelli di redditività attuali, in un contesto di mercato in continuo mutamento, con una politica commerciale incentrata su formule di pricing differenziate e sul miglioramento della qualità del servizio, oltre che accrescere la quota di mercato attraverso l’acquisizione diretta di nuova clientela e attraverso operazioni straordinarie M&A e/o di partnership.

Gas – L’attività di vendita di gas naturale, che rappresenta il principale business in termini di contributo alla formazione del reddito, è svolta attraverso diverse società controllate o sulle quali il gruppo esercita un controllo esclusivo oppure congiunto con gli altri soci. In tale segmento di mercato, nel 2016 tali società hanno venduto 934 milioni di metri cubi di gas (includendo pro-quota le società valutate a patrimonio netto).

Elettricità – La liberalizzazione del mercato dell’energia elettrica ha aperto ad Ascopiave la possibilità di accostare la fornitura di energia elettrica alla tradizionale fornitura di gas, realizzando così un’offerta di tipo “dual fuel” destinata a soddisfare in modo unitario il fabbisogno energetico dei propri clienti.

Ulteriore rafforzamento in Veneto con l’acquisizione di Pasubio Group

Nell’ambito della strategia di crescita dimensionale esogena, lo scorso aprile Ascopiave ha perfezionato l’acquisto del 100% del capitale di Pasubio Group (ora AP Reti Gas Vicenza), società attiva nella distribuzione di gas naturale in 22 comuni del Veneto con oltre 88.000 utenti serviti.

L’operazione conclusa – afferma Roberto Gumirato – testimonia la capacità del gruppo di raggiunge i propri obiettivi di crescita industriale e pone le premesse per un ulteriore sviluppo nel Business della distribuzione del gas naturale, sviluppo che sarà possibile se sapremo cogliere le grandi opportunità create dalle prossime gare d’ambito”.

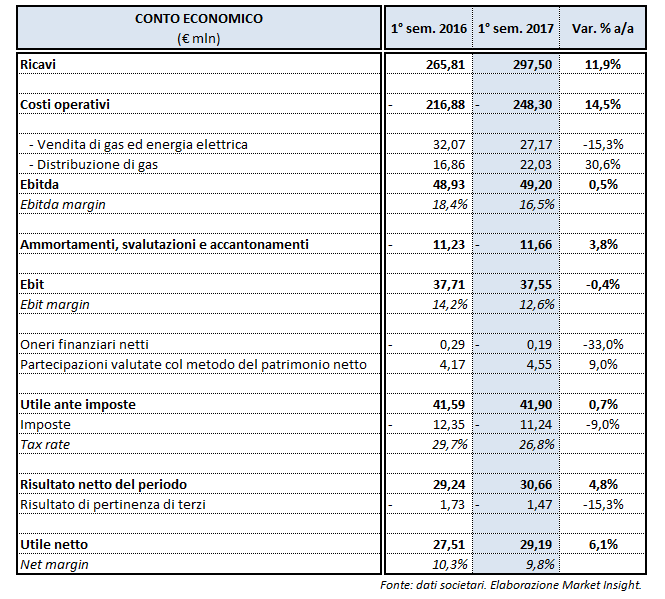

Risultati operativi stabili nel 1° semestre 2017

Nei primi sei mesi del 2017 la multi-utility del Nord-Est ha realizzato ricavi consolidati in crescita dell’11,9 % su base annua a 297,5 milioni. Un andamento sostanzialmente ascrivibile ai maggiori proventi rivenienti dalla vendita di gas (+6,8% su base annua a 223 milioni), sostenuto dall’incremento dei volumi venduti e dall’andamento dei prezzi unitari di vendita, a cui si aggiungono i maggiori contributi ricevuti per il raggiungimento degli obiettivi di risparmio energetico.

A livello di risultati operativi, l’Ebitda è rimasto sostanzialmente stabile a 49 milioni (+0,5% su base annua), in presenza della crescita dei costi operativi più che proporzionale rispetto alle vendite, seppure con una diversa composizione. In pratica, la flessione dei margini relativi all’attività di vendita gas è stata poco più che compensata dai risultati della gestione dei titoli di efficienza energetica (+2,9 milioni) e dall’inclusione nel perimetro di consolidamento di Pasubio Group.

A livello di risultati operativi, l’Ebitda è rimasto sostanzialmente stabile a 49 milioni (+0,5% su base annua), in presenza della crescita dei costi operativi più che proporzionale rispetto alle vendite, seppure con una diversa composizione. In pratica, la flessione dei margini relativi all’attività di vendita gas è stata poco più che compensata dai risultati della gestione dei titoli di efficienza energetica (+2,9 milioni) e dall’inclusione nel perimetro di consolidamento di Pasubio Group.

Un ulteriore contributo positivo è stato poi dato dalle politiche aziendali di ottimizzazione degli investimenti e di efficientamento continuo delle attività operative. Nel dettaglio, il margine commerciale sull’attività di vendita di gas è diminuito di 4,8 milioni rispetto ai primi sei mesi del 2016, principalmente per la flessione della marginalità unitaria – dovuta in misura significativa anche alla revisione, da parte dell’Autorità, di alcune componenti del prezzo di vendita al mercato tutelato – che è stato solo in minima parte compensato dai maggiori volumi di gas venduti.

Sostanzialmente stabile il margine commerciale sull’attività di vendita di energia elettrica. I ricavi tariffari della distribuzione e misura sono invece aumentati di 3,3 milioni rispetto ai primi sei mesi del 2016, di cui 2,8 milioni relativi all’ampliamento del perimetro di consolidamento che ha anche determinato maggiori costi per 1,3 milioni.

Nel semestre in esame anche l’Ebit del gruppo guidato da Roberto Gumirato è rimasto sostanzialmente sugli stessi livelli della prima frazione del 2016 in area 37,6 milioni in quanto al leggero miglioramento del margine operativo lordo (+0,5% su base annua) si è contrapposto l’incremento del 3,8% su base annua della voce ammortamenti e accantonamenti.

Al di sotto della gestione tipica, Ascopiave ha registrato una decisa flessione (-33,3% su base annua) degli oneri finanziari netti, mentre le partecipazioni valutate con il metodo del patrimonio netto e la collegata Sinergie Italiane in liquidazione hanno aumentato il loro contributo del 9% su base annua. Per quanto riguarda il rapporto con il fisco, la multi-utility quotata ha beneficiato dell’introduzione dal 1° gennaio del 2017 del taglio dell’Ires al 24% dal precedente 27,5%, con il tax rate che è così scivolato al 26,8% dal 29,7% del 1° semestre del 2016 mentre quello calcolato normalizzando il risultato ante imposte dei proventi delle società consolidate con il metodo del patrimonio netto, è scivolato al 30,1% dal precedente 33 per cento. Il conto economico del gruppo di Pieve di Soligo si è così chiuso con un utile netto di 29,2 milioni nel primo semestre del 2017, in aumento del 6,1% su base annua.

Solida struttura patrimoniale

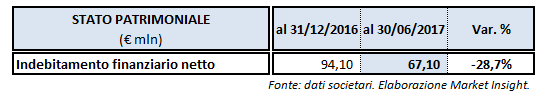

Sul fronte dello stato patrimoniale, l’indebitamento finanziario netto al 30 giugno 2017 è stato pari a 67,1 milioni, in contrazione del 28,7% rispetto a fine 2016 grazie a una serie di fattori che hanno consentito una forte generazione di cassa. Ricordiamo che a fronte di un flusso reddituale positivo per 42,3 milioni, Ascopiave ha sostenuto uscite per 10,5 milioni relative agli investimenti netti in immobilizzazioni materiali ed immateriali.

La gestione del capitale circolante netto operativo e del capitale netto fiscale hanno poi generato risorse per 52,9 milioni, mentre la distribuzione di dividendi, al netto delle cedole incassate dalle società consolidate con il metodo del patrimonio netto e di altre movimentazioni del patrimonio netto, ha comportato uscite per 35,8 milioni. Senza dimenticare che l’acquisto di Pasubio Group ha determinato investimenti per 16,3 milioni e l’aumento dell’indebitamento finanziario netto per 1,1 milioni. Il rapporto debito/patrimonio netto al 30 giugno 2017 è stato pari a 0,16x (0,21x al 31 dicembre 2016).

Utili operativi e utile netto in affanno nel triennio 2017-2019

Confrontando i dati economici storici e prospettici di Ascopiave con quelli delle quattro principali multi-utility quotate emerge come il gruppo veneto sia di dimensioni notevolmente inferiori. Bisogna tenere presente che Ascopiave è presente in maniera significativa solo in tre segmenti di business (distribuzione gas, vendita di elettricità e vendita di gas), mentre le altre multi-utility sono attive anche nella generazione elettrica, nel teleriscaldamento, nei rifiuti e nell’idrico. Le ridotte dimensioni del gruppo, con una capitalizzazione di 839 milioni rispetto a un valore medio di Borsa di circa 3,6 miliardi per le altre quattro ex-municipalizzate, spiega anche la limitata copertura sul titolo, con solo tre analisti.

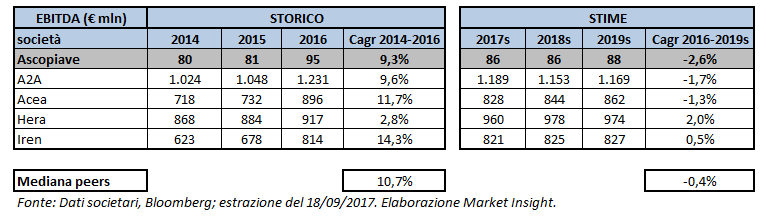

Ciò premesso, nel triennio 2014-2016 Ascopiave ha registrato un Cagr dell’Ebitda pari al 9,3% inferiore dell’1,4% rispetto alla mediana del comparable pari al 10,7 per cento. Negative le attese sull’Ebitda dei prossimi tre anni con una flessione composta al 2019 del 2,6%, che rimane al di sotto del dato negativo medio e pari a -0,4% dei peers.

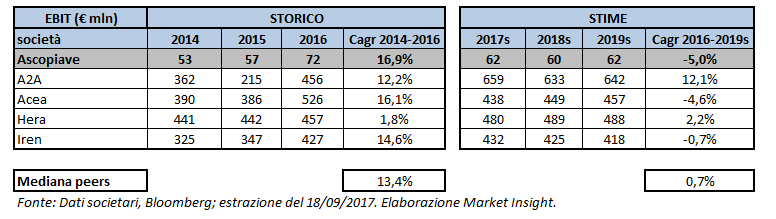

Analogo discorso per l’Ebit storico e futuro di Ascopiave. Negli ultimi tre anni il risultato operativo netto è infatti aumentato mediamente di circa il 17% rispetto a un Cagr del 13,4% del settore. Per gli anni 2017-2019 gli analisti si aspettano che segni una flessione del 5%, rispetto alla sostanziale stabilità dei peers (+0,7%).

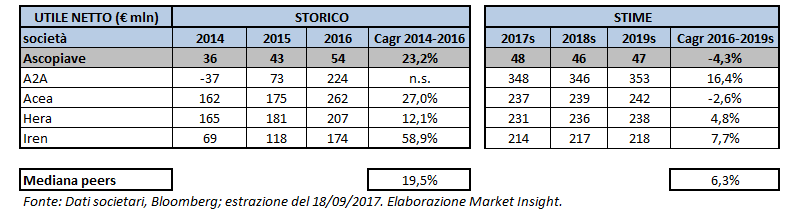

Sul fronte dell’utile netto, la crescita media annua dell’ultimo triennio si è attestata al 23,2%, mentre la mediana dei peers si è fissata in prossimità del 20% e ancora più marcato il gap per il prossimo futuro. Per Ascopiave gli esperti si aspettano una diminuzione dai 54 milioni del 2016 ai 47 milioni stimati per il 2019 per un Cagr negativo del 4,3%, che si confronta con un dato positivo e pari al 6,3% per i peers.

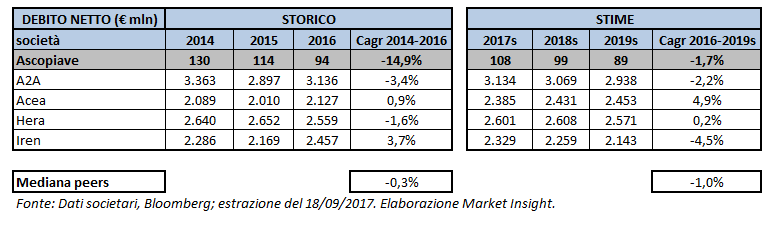

Per quanto riguarda l’indebitamento finanziario netto, negli ultimi tre anni il dato, già molto basso, è diminuito di circa il 15% a fronte della stabilità dei peers. Nel 2017 gli analisti si aspettano una forte crescita del debito netto anche in considerazione del consolidamento del gruppo Pasubio, che dovrebbe tuttavia diminuire nel biennio successivo ance grazie ai flussi di cassa attesi.

Multipli – Il titolo tratta a premio rispetto ai concorrenti

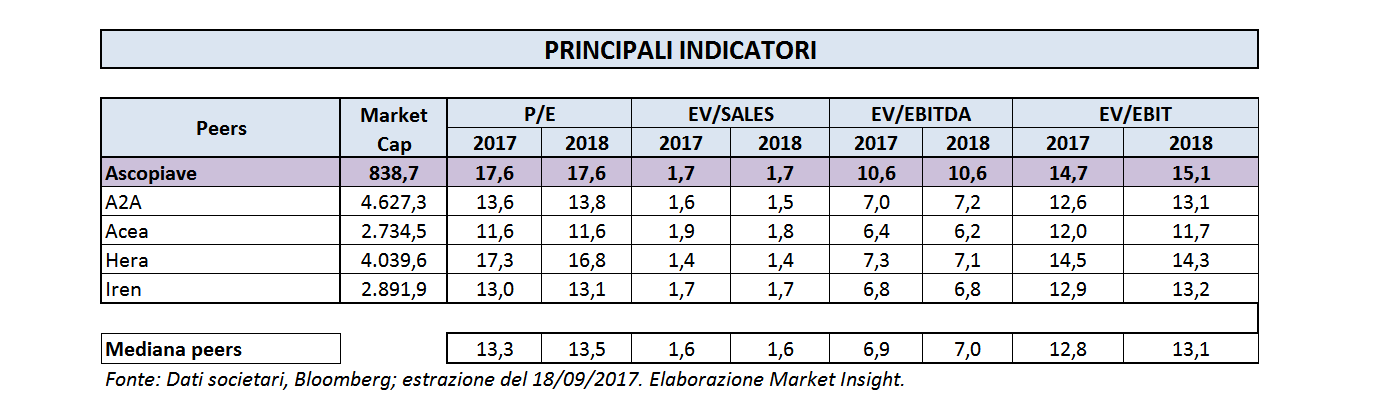

Dall’esame dei multipli emerge che il titolo ai prezzi attuali tratta a premio rispetto ai principali comparable inseriti nel campione.

Nel dettaglio, a livello di utili attesi per l’esercizio in corso e per il 2018, il titolo tratta circa il 30% in più rispetto alla mediana dei comparables. Analogo il discorso a se si considera il multiplo Ev/Ebitda, che per la multi-utility veneta è pari a 10,6x sia per il 2017 sia per il 2018, rispetto a 6,9x e a 7x atteso dalla mediana dei peers rispettivamente per il 2017 e per l’esercizio successivo.

A livello di dividendo, la cedola a valere sugli utile 2016 di Ascopiave è stata pari a 0,18 euro per azione (0,15 euro per il 2015), offrendo così sulla base della media dei prezzi del 2016 un dividend yield del 7,2 per cento. Si tratta del livello più alto non solo tra le quattro ex-municipalizzate prese in esame, ma anche dell’intero settore italiano delle utility e rinnovabili.

Si tratta di una politica di remunerazione degli azionisti più che generosa, resa possibile anche dalla solidità patrimoniale della società. Negli ultimi tre esercizi il rapporto Debito netto/Patrimonio netto è stato decisamente inferiore rispetto a quello riportato dalle più grandi ex-municipalizzate quotate. Analogamente il ratio Debito netto/Ebitda di Ascopiave, storicamente inferiore a 2x, dovrebbe rimanere al di sotto della mediana degli altri quattro peers anche per i prossimi tre anni, quando le stime degli analisti si aspettano un valore pari all’1,3x per l’esercizio in corso, all’1,2x del 2018, per poi scendere ulteriormente all’1x nel 2019.

Prospettive per l’intero esercizio 2017

Per quanto riguarda l’attività di distribuzione del gas, nel 2017 il gruppo veneto continuerà a essere impegnato nello svolgimento delle attività propedeutiche alle gare, oltre che nell’eventuale partecipazione alle gare che verranno bandite per l’aggiudicazione degli Atem di interesse per il Gruppo.

La grande maggioranza dei comuni attualmente gestiti da Ascopiave appartengono ad Ambiti per i quali sono previsti dei termini massimi di pubblicazione del bando di gara ricadenti nell’anno 2017. Nel caso in cui le stazioni appaltanti pubblicassero i bandi nella seconda parte del 2017, dati i termini necessari per la presentazione delle offerte, la loro valutazione ed aggiudicazione, si ritiene ragionevole che gli eventuali passaggi di gestione agli eventuali nuovi operatori aggiudicatari potranno concludersi solo successivamente al termine dell’esercizio 2017. Il perimetro di attività del gruppo pertanto non dovrebbe subire dei mutamenti rispetto alla situazione attuale, al netto dell’aggregazione di Pasubio Group S.p.A. (denominata AP Reti Gas Vicenza S.p.A. dal 28 aprile 2017).

Per quanto concerne i risultati economici si segnala come la regolazione tariffaria per l’esercizio 2017 sia compiutamente definita e dovrebbe assicurare dei ricavi sostanzialmente in linea con quelli dell’esercizio 2016. Per quanto concerne gli obblighi di efficienza energetica si segnala come la perdurante significativa volatilità dei prezzi dei relativi titoli rende difficile prevedere gli effetti economici nel corso dell’intero anno.

Con riferimento all’attività di vendita del gas, in ipotesi di condizioni climatiche normali, si prevedono margini commerciali in diminuzione rispetto a quelli dell’esercizio 2016, a causa della pressione competitiva sul mercato retail e dei provvedimenti tariffari dell’AEEGSI (modulazione della componente di gradualità). Ulteriori elementi di variabilità sui margini commerciali sono legati alle condizioni climatiche dell’ultimo trimestre 2017. Chiaramente non potranno essere ripetuti gli effetti positivi dovuti alla compensazione del meccanismo APR, pari a 11,1 milioni.

Per quanto riguarda l’attività di vendita dell’energia elettrica, l’esercizio 2017 potrebbe confermare i risultati del 2016, anche se potranno essere condizionati, oltre che da eventuali nuovi provvedimenti tariffari da parte dell’Aeegsi – che non sono ad oggi preventivabili – anche dall’evoluzione dello scenario competitivo più generale e dalla strategia di approvvigionamento del gruppo.

Borsa

Gli ultimi dodici mesi si sono dimostrati positivi per il titolo Ascopiave a piazza Affari. Le quotazioni della società trevisana hanno guadagnato il 35,2% a 3,54 euro, sovraperformando il Ftse Italia Servizi Pubblici del 13,6 per cento.

Si segnala inoltre che lo scorso 5 maggio il titolo ha segnato il massimo storico, raggiungendo quota 3,79 euro. Una spinta che è arrivata in occasione della pubblicazione dei dati relativi al primo trimestre del 2017 e che ha seguito l’autorizzazione all’esecuzione di un nuovo piano di acquisto e disposizione di azioni proprie, in sostituzione della precedente autorizzazione del 28 aprile 2016, dando delega al Cda di acquistare e disporre, in una o più volte e su base rotativa, di un numero massimo di azioni ordinarie (46.882.315) rappresentanti una partecipazione fino al 20% del capitale sociale.

Criticità

A differenza delle più grandi multi-utility quotate, Ascopiave è attiva esclusivamente nei business, regolati (distribuzione del gas) e non regolati (vendita di elettricità e gas), dell’energia, mentre è assente nel settore dei rifiuti e in quello dell’acqua. La limitata diversificazione del portafoglio attività espone potenzialmente il gruppo veneto a una maggiore volatilità dei risultati economici rispetto ai peers.

Nell’ambito del servizio regolato di distribuzione del gas, le prossime gare per aggiudicare le relative concessioni vedranno tra i partecipanti non soltanto operatori già attivi in Ambiti Territoriali Minimi concentrati in una determinata area del Paese, come Ascopiave, ma anche gruppi presenti su tutto il territorio nazionale (Italgas e 2i Rete Gas). Questi ultimi sono in grado di ripartire una serie di costi su una base ben più ampia e sono, quindi, potenzialmente in grado di presentare offerte più vantaggiose nei prossimi procedimenti di assegnazione delle concessioni.

Per quanto riguarda il business liberalizzato delle vendite di gas, la scorsa conoscenza del brand al di fuori dell’area geografica di riferimento limita l’espansione commerciale del gruppo veneto nel resto d’Italia. Senza dimenticare che grandi gruppi italiani (Enel ed Eni) e stranieri (Edf, attraverso Edison, Engie, Iberdrola) puntano ad aumentare le proprie quote di mercato con delle politiche di marketing e commerciali molto aggressive a danno degli operatori di dimensioni inferiori. Senza dimenticare che nel mercato sotto tutela, l’Aeegsi punta a calmierare i prezzi. Inoltre, i maggiori player possono ottonere condizioni più vantaggiose nei contratti di approvvigionamento delle materie prime.

Il bassissimo rapporto debito/patrimonio netto, pari a 0,16x al 30 giugno 2017, evidenzia una struttura finanziaria poco efficiente che potrebbe essere ottimizzata puntando con decisione sulla crescita per linee interne, aumentando gli investimenti, oppure per linee esterne, cioè attraverso acquisizioni. Le dimensioni nei business svolti dalle multi-utility rappresentano un decisivo elemento di vantaggio, con gli operatori minori che prima o poi sono destinati a farne le spese.