Mps ha reso noto alcuni dettagli dell’offerta di scambio tra le azioni Mps e obbligazioni senior della banca, diretta agli azionisti che hanno ricevuto i titoli in cambio dei bond subordinati Tier2 nell’ambito della ricapitalizzazione precauzionale della banca.

Le caratteristiche dei bond. I titoli di nuova emissione saranno obbligazioni senior, quindi con obbligo di rimborso a scadenza, a tasso fisso, con prezzo di emissione alla pari e valore nominale di un euro. La scadenza è fissata per il 15 maggio 2018.

Il tasso non è stato ancora determinato e verrà stabilito in linea con il rendimento delle obbligazioni non subordinate della banca aventi analoghe caratteristiche, rilevato sul mercato secondario nel periodo intercorrente tra la data di pubblicazione del decreto che ha disposto il burden sharing (28 luglio 2017) e la data di scambio dell’offerta.

La cedola sarà unica e pagabile alla scadenza, in concomitanza con il rimborso che sarà al 100% del valore nominale.

Ammontare dell’offerta e corrispettivo. L’ammontare complessivo dell’offerta è pari a 1,536 miliardi. Tale cifra è fissa ed è stata stabilita dalla Commissione Europea, nell’ambito dell’autorizzazione alla concessione di aiuti di Stato per un ammontare complessivo di 5,4 miliardi.

Di questi, 3,854 miliardi sono relativi alla cifra versata dal Mef per sottoscrivere le azioni relative alla ricapitalizzazione. In seguito a tale operazione lo Stato è divenuto titolare del 52,184% del capitale della banca. La restante quota, pari appunto a 1,536 miliardi, è riservata al ristoro delle azioni possedute dagli obbligazionisti subordinati.

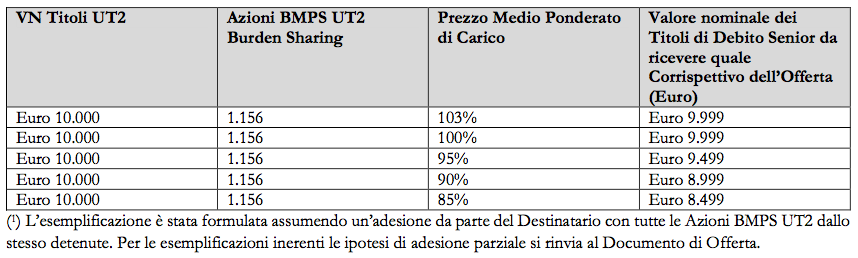

Il corrispettivo dell’offerta sarà calcolato per ciascun aderente sulla base del prezzo pagato da ogni risparmiatore per sottoscrivere o acquistare i titoli subordinati Tier2. Il valore nominale dei titoli offerti non potrà essere superiore a tale prezzo. Nel dettaglio, l’offerente considererà ai fini del calcolo il prezzo medio ponderato di carico di tali titoli nel dossier di ciascun aderente alla data del 31 dicembre 2015, al netto di commissioni e spese.

A seconda dei casi, potranno determinarsi alcune situazioni riportate dalla banca a titolo esemplificativo nella tabella seguente.

In caso di adesione integrale all’offerta, secondo le ipotesi sopra evidenziate, il Tesoro si troverebbe a detenere il 67,76% del capitale della banca senese.

Riparto. Dato che l’ammontare di bond senior è fissato a 1,536 miliardi, il valore nominale dei titoli portati in adesione potrebbe essere superiore a tale valore.

In tal caso si procederà all’assegnazione dei nuovi titoli senior mediante riparto pro-rata, cioè ogni risparmiatore vedrà assegnata la stessa proporzione di titoli rispetto alle azioni portate in adesione.

In caso di partecipazione integrale all’offerta da parte dei destinatari e di conseguente riparto, la banca potrà acquistare circa il 74,71% delle azioni apportate da ciascun aderente. I risparmiatori manterrebbero quindi in portafoglio circa il 25% delle azioni. Tuttavia, la percentuale di accettazione sarà probabilmente maggiore poiché questo calcolo teorico non tiene conto di quanti azionisti non hanno diritto al ristoro.

Si ricorda che hanno diritto al rimborso solo coloro che abbiano acquistato i titoli entro il 31 dicembre 2015, non siano controparti qualificate o investitori istituzionali e abbiano acquisito i titoli direttamente dalla banca o da una società del Gruppo.

Tempi dell’offerta. L’offerta partirà nel mese di ottobre, subordinatamente all’approvazione del documento di offerta da parte della Consob.

Il periodo di adesione avrà una durata indicativa di tre settimane e dovrà, comunque, terminare in tempo utile a consentire che la data di scambio si tenga entro 120 giorni dalla data di pubblicazione del decreto con cui il Mef ha disposto il burden sharing, ovvero entro il 25 novembre 2017.

Modalità di adesione. L’adesione dovrà avvenire presso una filiale del Montepaschi o tramite Widiba, la piattaforma telematica della banca.

Coloro che hanno depositato le azioni presso un intermediario diverso dovranno dare le proprie istruzioni in tempo utile per effettuare le procedure.

E’ importante tenere in considerazione il fatto che le azioni da consegnare all’offerta devono essere libere da oneri e vincoli di ogni genere e natura, reali o personali. Pertanto, i destinatari dell’offerta che abbiano le proprie azioni soggette a vincoli che ne impediscano o limitino la trasferibilità (quali, a titolo esemplificativo, quelli derivanti da pegno, sequestro o pignoramento) e intendano aderire all’offerta, dovranno liberarle entro la chiusura del periodo di adesione, prevista indicativamente per il 10 novembre 2017.

La transazione è volta a porre fine o prevenire una lite avente a oggetto la commercializzazione degli strumenti coinvolti nell’applicazione delle misure di ripartizione degli oneri, quindi l’adesione all’offerta varrà anche come transazione e comporterà la rinuncia dell’aderente a far valere ogni pretesa relativa alla commercializzazione dei titoli Tier2.