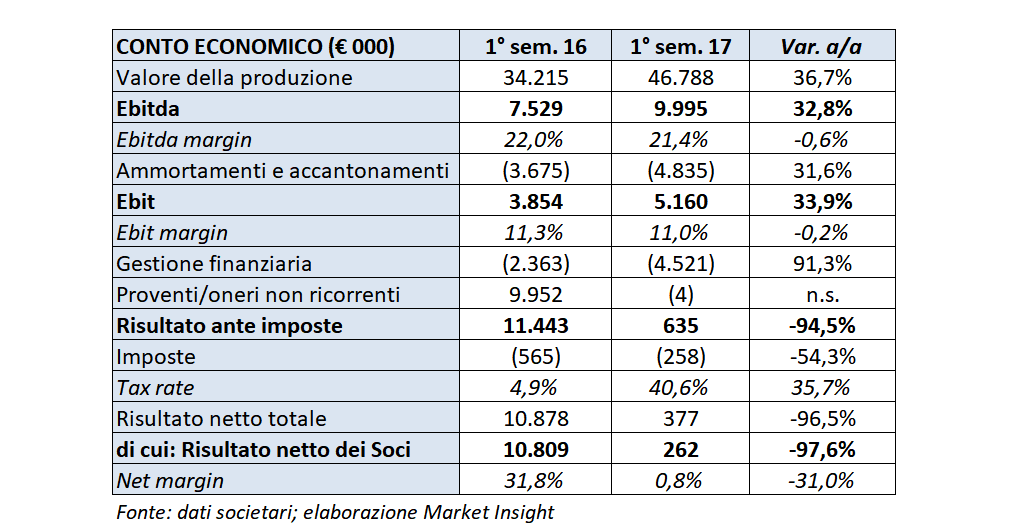

Valore della produzione semestrale consolidato a 46,8 milioni (+34,2% a/a), Ebitda a 10 milioni (+32,8%) con un Ebitda margin del 21,4%, Ebit a 5,2 milioni (+33,9%) con un Ros dell’11%, utile netto di competenza dei soci a 0,3 milioni, rispetto ai 10,8 del pari periodo 2016 che però aveva beneficiato di plusvalenze per 9,9 milioni. Risultato netto adjusted a 1,3 milioni (+ 28,2% rispetto al risultato adjusted di 1 milione del primo semestre 2016). L’indebitamento finanziario netto è salito dai 127,1 milioni di fine 2016 a 174,6 milioni, con un rapporto Net debt / Equity di 5,2x. Orientamento strategico del gruppo verso il mercato retail.

Il Cda di Plt Energia, holding di partecipazioni industriali operante nel mercato delle energie rinnovabili, ha approvato la semestrale consolidata al 30 giugno 2017 che presenta un valore della produzione del gruppo di 46,8 milioni, con un incremento, rispetto ai 34,2 milioni del pari periodo 2016, del 36,7 per cento.

Nel dettaglio, tale voce si riferisce prevalentemente alla produzione e vendita di energia per 4,6 milioni (contro 3,9 milioni nel primo semestre 2016), alla vendita di energia elettrica e gas al consumatore finale per 1,1 milioni, a contributi in conto esercizio relativi alle tariffe incentivanti per 6,7 milioni (contro 6,6 milioni), alla variazione dei lavori in corso su ordinazione per 5,2 milioni (contro 1,5 milioni) e a incrementi delle immobilizzazioni per lavori interni per 25,1 milioni (contro 21 milioni). Ricordiamo che, a livello consolidato, i ricavi infragruppo derivanti dall’attività di costruzione degli impianti eolici non apportano marginalità.

La potenza installata è cresciuta dai 50,8 MW di fine 2016 a 134 MW. Tale incremento è riconducibile alla messa in esercizio, rispettivamente all’inizio dei mesi di aprile e di maggio scorsi, degli impianti eolici di Simeri Crichi, di potenza pari a 22,55 MW, e di Tursi-Colobraro, di potenza pari a 60 MW.

L’energia prodotta è ammontata a 67.271,4 MWH, contro i 125.101,9 MWH del pari periodo 2016. Tale scostamento è dovuto sia alla cessione degli impianti in capo alla società Maicor Wind, sia alla minor produzione in Italia, dove si sono registrate condizioni di ventosità particolarmente sfavorevoli, solo in misura ridotta controbilanciato dalle produzioni di maggio e giugno degli impianti eolici di Simeri Crichi e Tursi e Colobraro e dall’incremento della produzione degli impianti fotovoltaici.

Al netto dei costi operativi, saliti da 26,7 a 36,8 milioni (+37,8%) e riferiti prevalentemente agli acquisti di beni e servizi necessari per la realizzazione degli impianti, l’Ebitda si attesta a 10 milioni, con un incremento del 32,8% e una marginalità scesa di 60 punti base, dal 22% al 21,4 per cento.

L’Ebit aumenta del 33,9% a 5,2 milioni dopo aver spesato ammortamenti per 4,8 milioni (+31,6%). Ne consegue un Ros ridottosi di 20 punti base, dall’11,3% all’11 per cento.

L’incremento degli oneri finanziari netti, quasi raddoppiati a 4,5 milioni, è principalmente riconducibile ai maggiori oneri relativi ai finanziamenti per la realizzazione degli impianti di Simeri e Tursi (circa 1,7 milioni).

Il risultato di competenza dei soci, in 0,3 milioni, contro i 10,8 milioni del pari periodo 2016, sconta sia i maggiori oneri finanziari di cui sopra, a fronte di ricavi parziali (due mesi di esercizio nel semestre) da parte dei due impianti, sia le attività di start-up della vendita di energia elettrica e gas al mercato retail da parte della Plt Puregreen. Il risultato al 30 giugno 2016 aveva inoltre beneficiato della plusvalenza di 9,9 milioni realizzata con la cessione del 40% della Maicor Wind.

Il risultato netto adjusted è pari a 1,3 milioni, in crescita del 28,2% rispetto al risultato adjusted (1 milione) del primo semestre 2016.

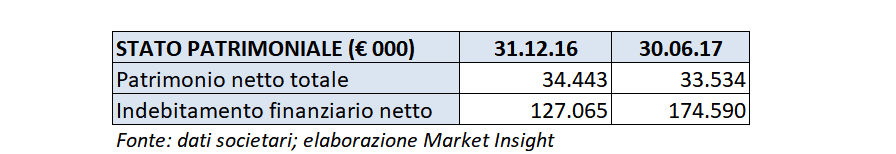

Dal lato patrimoniale, l’indebitamento finanziario netto si attesta a 174,6 milioni, in aumento di 47,5 milioni rispetto all’ammontare di fine 2016. Nel periodo in esame sono stati effettuati investimenti per 19,9 milioni e la variazione del circolante netto ha assorbito 30,9 milioni. Il rapporto Net debt / Equity è salito da 3,7x a 5,2x.

Nei mesi di luglio e agosto gli impianti eolici hanno registrato una produzione superiore rispetto allo stesso periodo dell’esercizio scorso grazie a una migliore ventosità, che ha consentito di recuperare in parte la contrazione del primo semestre, mentre gli impianti fotovoltaici hanno beneficiato di un maggiore irraggiamento.

Alcune società interamente controllate hanno sottoscritto con il GSE, questo settembre, il contratto per il riconoscimento della tariffa incentivante di durata ventennale. Ciò consentirà al gruppo, a partire dal 2018 e fino al 2037, di incrementare stabilmente l’Ebitda, in condizioni di ventosità normali, di circa 15 milioni all’anno.

“I positivi risultati relativi al primo semestre esprimono solo in parte la capacità reddituale del gruppo, in quanto il contributo degli impianti di Tursi e Simeri è limitato a soli due mesi” ha commentato l’Ad Pierluigi Tortora. “Gli indici di redditività, già in forte crescita rispetto al primo semestre 2016, esprimeranno infatti il loro pieno potenziale a fine anno.”

“Il fattore di crescita, che costituisce un forte stimolo per il gruppo, unitamente alla volontà di perseguire l’obiettivo di integrazione lungo tutta la filiera dell’energia elettrica, dovrà passare necessariamente attraverso un riposizionamento strategico mirato ad una maggiore focalizzazione sugli asset eolici, sia green field, anche vendendo a grid parity l’energia elettrica prodotta, sia brown field, nonchè sulle attività di vendita al mercato finale dell’energia.”

“I risultati di PLT Puregreen, società di vendita di energia elettrica e gas, dopo i primi sei mesi di operatività nel mercato retail, sono molto incoraggianti e favoriranno sicuramente gli ambiziosi obiettivi strategici delineati.”