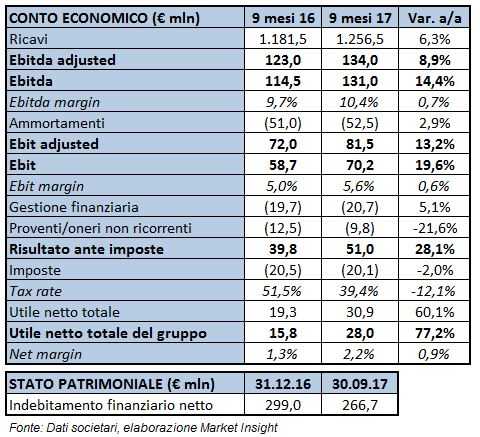

Il gruppo ha archiviato il periodo gennaio-settembre con ricavi in crescita del 6,3% a 1,256 miliardi, con incrementi a doppia cifra in Asia e sud America. Buono lo sviluppo dei margini operativi, con l’Ebitda in aumento del 14,4% a 131 milioni e l’Ebit +19,6% a 70,2 milioni. L’utile netto, infine, è balzato del 77% a 28 milioni. Sotto pressione il titolo a Piazza Affari complice soprattutto un terzo trimestre inferiore alle attese. Da sottolineare però che a livello di multipli, Sogefi risulta a sconto rispetto ai peers.

Sogefi ha chiuso i primi nove mesi del 2017 con risultati in miglioramento nonostante il rallentamento del mercato automobilistico in alcuni paesi chiave, a conferma dell’efficacia delle azioni di turnaround per aumentare la redditività e la generazione di cassa.

Nel dettaglio, il settore dell’auto mondiale da inizio anno ha registrato un incremento della produzione del 2,6% grazie alla crescita in Asia (+3,2%) e in sud America (+22,2%), mentre l’Europa (-0,1%) ha mostrato un andamento sostanzialmente stabile e il nord America una flessione (-3,7%).

In tale contesto, il gruppo ha evidenziato ricavi in crescita del 6,3% a 1,256 miliardi (+6,6% a cambi costanti), frutto del +12,6% (+11% a cambi costanti) e del +4,5% (+4,6% a cambi costanti) rispettivamente del primo e del secondo trimestre cui è seguito un parziale rallentamento nel terzo quarter principalmente per un effetto cambi sfavorevole (+2%, +4,2% a cambi costanti).

A livello di area geografica, l’Europa ha segnato un +2,8% a 773,5 milioni (+3,7% a cambi costanti), il nord America un +3,3% a 224,8 milioni (+2,7% a cambi costanti) nonostante la flessione del terzo trimestre (-12,3%), l’Asia un +25,2% a 120,3 milioni (+26,1% a cambi costanti) e il sud America un +19,8% a 149,5 milioni (+17,1% a cambi costanti).

Per quanto riguarda le singole business unit, le Sospensioni hanno registrato un +6,7% a 450 milioni, le Filtrazioni un +6,9% a 430,7 milioni e l’Aria e Raffreddamento un +5,3% a 379,2 milioni.

Passando alla gestione operativa, l’Ebitda è aumentato del 14,4% a 131 milioni nonostante maggiori costi per materie prime, portando l’incidenza sui ricavi al 10,4% (+70 basis point). L’Ebit, invece, ha segnato un +19,6% a 70,2 milioni, con un ros del 5,6% (+60 basis point).

La bottom line evidenzia infine un balzo dell’utile netto del 77,2% a 28 milioni anche grazie a una diminuzione del tax rate, passato dal 51,5% al 39,4 per cento. Dal lato patrimoniale, l’indebitamento finanziario netto si è attestato a 266,7 milioni, in miglioramento di circa 32,3 milioni rispetto al 31 dicembre 2017 per effetto della forte performance operativa, che ha generato un free cash flow positivo per 32,5 milioni.

All’indomani della pubblicazione dei conti, il titolo risulta sotto pressione a Piazza Affari, segnando intorno alle 13:00 un -9% a 4,3 euro. A pesare sulle quotazioni di Sogefi probabilmente contribuiscono i deboli risultati del terzo trimestre, soprattutto a livello di gestione operativa.

Da sottolineare comunque che il prezzo del titolo resta meno caro rispetto ai comparables, trattando a 11,7x il P/E 2017 e a 9,6x il P/E 2018 rispettivamente a sconto del 15% e del 22% rispetto alla mediana dei peers. L’EV/EBITDA, invece, è a 4,7x sul 2017 e a 4,3x sul 2018, al di sotto del 23% per entrambi gli anni rispetto ai peers.