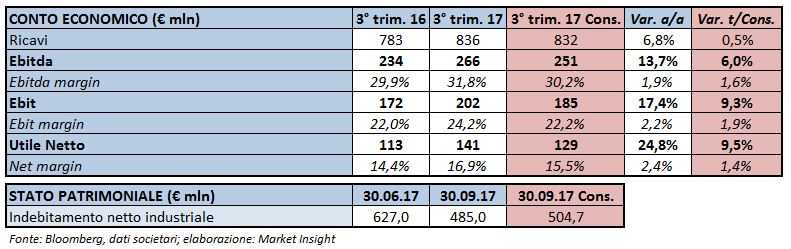

Il gruppo ha chiuso il periodo luglio-settembre con ricavi in crescita del 6,8% a 836 milioni, cui è corrisposto un incremento a doppia cifra degli utili operativi e un ulteriore miglioramento della redditività. La forte crescita operativa ha consentito un balzo dell’utile netto del 25% a 141 milioni e una generazione di cassa che ha portato a un calo del debito netto a 485 milioni. La casa di Maranello ha inoltre migliorato la guidance sull’intero esercizio, portando i target 2017 in linea al consensus. Scattano le prese di profitto sul titolo dopo la serie di nuovi record storici messi a segno nelle scorse sedute.

Ferrari ha annunciato oggi i risultati preliminari consolidati relativi al terzo trimestre 2017. In tale periodo, le consegne hanno raggiunto le 2.046 unità, in aumento del 3,4% su base annua grazie soprattutto all’incremento del 27% delle vendite dei modelli a 12 cilindri (V12), guidate dalla GTC4Lusso e da LaFerrari Aperta, mentre i modelli a 8 cilindri (V8) hanno registrato un calo di poche unità principalmente riconducibile all’uscita dal mercato della California T.

A livello di singoli mercati, l’area Emea ha segnato un +5,1%, grazie alla crescita a doppia cifra in Italia e Francia, mentre le Americhe hanno evidenziato un +5,1% e l’area Asia Pacifico un +7,1%. Flessione del 15,6%,invece, di Cina, Hong Kong e Taiwan.

Nel terzo trimestre, i ricavi sono cresciuti del 6,8% a 836 milioni (+9,3% a cambi costanti), sostanzialmente in linea alle attese. Il fatturato da automobili e parti di ricambio è aumentato del 12,7% a 605 milioni, mentre i ricavi da motori sono scesi del 9,8% a 88 milioni principalmente a causa della cessazione dell’accordo di fornitura sottoscritto con un team di Formula 1 e alle leggera diminuzione delle vendite a Maserati. Infine i ricavi da sponsorizzazioni, proventi commerciali e relativi al marchi, sono rimasti sostanzialmente stabili a 124 milioni (-1,3%).

Migliori delle previsioni, invece, i margini operativi, con l’Ebitda cresciuto del 13,7% a 266 milioni e un’incidenza sul fatturato salita al 31,8% (+190 basis points). Sviluppo a doppia cifra anche per l’Ebit, che ha segnato un +17,4% a 202 milioni con un ros al 24,2% (+220 basis points).

La bottom line evidenzia un balzo superiore alle stime dell’utile del 25% a 141 milioni, che ha beneficiato anche di una leggera diminuzione dell’aliquota fiscale.

La forte performance operativa si è tradotta in un free cash flow industriale pari a 147 milioni che a sua volta ha consentito una riduzione dell’indebitamento netto industriale, rispetto al 30 giugno 2017, di oltre 140 milioni a 485 milioni.

Il management, inoltre, ha migliorato l’outlook 2017, prevedendo ricavi per 3,4 miliardi (da 3,3 miliardi), un Ebitda di circa 1 miliardo (da 950 milioni) e un debito inferiore a 500 milioni.

Nonostante i buoni risultati trimestrali e la revisione al rialzo della guidance, il titolo perde terreno a Piazza Affari, risultando il peggiore del Ftse Mib penalizzato dai realizzi dopo la serie di nuovi massimi storici segnati nelle scorse sedute.

Le previsioni 2017, infatti, sono state portate in linea al consensus, facendo scattare un classico ‘sell on news’ dovuto alla mancata revisione al rialzo delle stime.