Dopo aver archiviato i primi nove mesi con risultati in crescita, il gruppo si prepara a sfruttare l’attesa ripresa del mercato delle due ruote forte degli investimenti effettuati negli ultimi anni per aumentare la capacità produttiva. La strategia di Piaggio prevede quindi di confermare la propria leadership in Europa e rafforzare la propria presenza in Asia, con un occhio di riguardo per il mercato indiano. Il tutto senza dimenticare le opportunità offerte dalle nuove tecnologie, che spaziano dalla guida autonoma alla mobilità elettrica.

- Roberto Colannino, Presidente di Piaggio, illustra le priorità strategiche

- Confermare la leadership in Europa

- Consolidare la presenza in Asia

- L’attenzione sull’India

- L’accordo con la cinese Foton

- Le nuove tecnologie

- I risultati dei nove mesi 2017

- Le proiezioni 2017-2019

- L’evoluzione dei margini

- Multipli

- Analisti

- Borsa

- Criticità

I primi nove mesi del 2017 hanno evidenziato una crescita dei risultati del gruppo in particolare a livello di marginalità, anche grazie agli investimenti effettuati negli scorsi anni volti a ridurre i costi e migliorare la leva operativa.

A fronte di un incremento della top-line del 2,5%, Ebitda ed Ebit sono cresciuti a doppia cifra, in un trend che dovrebbe proseguire anche sull’intero 2017 e nei prossimi anni. Il consensus stima infatti in aumento dei ricavi con un Cagr 2017-2019 del 5,2%, mentre Ebitda ed Ebit nel prossimo triennio sono attesi in aumento a un tasso medio annuo di crescita rispettivamente del 9% e del 20%.

Risultati che Piaggio intende ottenere sfruttando la ripresa dei volumi prevista sia in Europa, dove l’obiettivo è confermare la leadership nel mercato delle due ruote, che in Asia, in cui il gruppo vuole consolidare la propria presenza sfruttando le nuove opportunità offerte dai paesi dell’area.

Il tutto senza dimenticare l’attenzione verso il settore delle nuove tecnologie sia per quanto riguarda la guida autonoma che le tematiche green, con il lancio di una Vespa elettrica prevista nei primi mesi del 2018.

Prospettive apprezzate anche dagli analisti, che raccomandano in maggioranza il buy sul titolo (il 50%), e dal mercato, che ha portato il titolo in borsa a guadagnare circa l’80% ytd e sui livelli di prezzo di metà 2015.

Roberto Colannino, Presidente di Piaggio, illustra le priorità strategiche

“Confermare la leadership nel mercato europeo delle due ruote, consolidare la presenza nell’area Asia Pacific, esplorando nuove opportunità nei paesi della regione, e rafforzare le vendite di scooter e veicoli commerciali in India”.

Sono queste le priorità strategiche individuate dal management per migliorare la marginalità e ridurre il debito, che a fine 2016 si presentava a livelli di guardia sull’Ebitda con un rapporto Netdebt/Ebitda di poco inferiore a 3.

Il tutto senza dimenticare l’attenzione rivolta alle nuove tecnologie, che spaziano dalle tematiche green, con il progetto della Vespa elettrica, fino ai nuovi concetti della mobilità a guida autonoma attraverso l’innovazione promossa dalla controllata Piaggio Fast Forward.

Confermare la leadership in Europa

Il punto di partenza della strategia di Piaggio è la conferma della propria posizione di leader in Europa, sfruttando al meglio la ripresa prevista del mercato attraverso il rafforzamento della gamma prodotti e il mantenimento delle attuali posizioni nel segmento dei veicoli commerciali.

Al 30 settembre 2017, il gruppo contava su una quota di mercato complessiva di oltre il 15% che supera il 25% se si considera il solo settore scooter, mantenendosi oltre i 10 punti percentuali rispetto al principale competitor.

Un trend positivo trainato principalmente dal buon andamento di Italia, Olanda, Germania e Austria, nonostante il rallentamento del mercato delle due ruote mostrato nel terzo trimestre soprattutto a settembre. Il management ha comunque sottolineato le buone indicazioni di ottobre, che mostrato un incremento a doppia cifra del mercato delle due ruote italiano, che rappresenta il 16% del fatturato di tale settore e l’11% del totale del gruppo.

Un trend positivo trainato principalmente dal buon andamento di Italia, Olanda, Germania e Austria, nonostante il rallentamento del mercato delle due ruote mostrato nel terzo trimestre soprattutto a settembre. Il management ha comunque sottolineato le buone indicazioni di ottobre, che mostrato un incremento a doppia cifra del mercato delle due ruote italiano, che rappresenta il 16% del fatturato di tale settore e l’11% del totale del gruppo.

A livello di singoli prodotti proseguono gli ottimi risultati del brand Vespa. Lo storico marchio del gruppo infatti, riconosciuto la scorso aprile opera del disegno industriale e marchio iconico dell’azienda dal tribunale di Torino, nei primi nove mesi del 2017 ha aumentato le vendite nel mondo dell’11,4%, rafforzando la propria presenza in particolare in area Emea con una crescita del 16,5 per cento.

Consolidare la presenza in Asia

Parallelamente al consolidamento in Europa, il gruppo intende rafforzare la propria presenza nell’Area Asia Pacific, anche attraverso l’apertura di nuovi Motoplex, mantenendo una particolare attenzione al segmento premium del mercato.

Piaggio ha posto in essere una riorganizzazione strategica di tutta l’area asiatica, insieme a una rotazione del top management su diversi mercati. “Un cambiamento organizzativo coerente con le nostre linee di sviluppo, che puntano sull’elettricità e sull’area commerciale asiatica come obiettivo di fondo dei prossimi anni”, come indicato dal presidente Colannino.

Un’area che nei primi nove mesi ha registrato una flessione del 2,6%, dovuto anche a un effetto cambi negativo (-1,7% a cambi costanti), con il Vietnam che ha continuato a rappresentare una nota dolente per quanto riguarda il settore scooter.

Un’area che nei primi nove mesi ha registrato una flessione del 2,6%, dovuto anche a un effetto cambi negativo (-1,7% a cambi costanti), con il Vietnam che ha continuato a rappresentare una nota dolente per quanto riguarda il settore scooter.

Cina e Tailandia, invece, restano il motore della crescita asiatica, riportando un fatturato in aumento rispettivamente del 70 e del 40 per cento. In particolare, in Tailandia è stata ampliata l’offerta con il recente ingresso nel mercato delle moto attraverso l’introduzione dei brand Aprilia e Moto Guzzi, che vanno ad affiancare la già consolidata offerta del settore scooter con i brand Vespa e Piaggio.

Lo scorso febbraio, infatti, il gruppo ha inaugurato Motoplex Bangkok, il più grande flagshipstore del sud-est asiatico, un importante passo in avanti nel processo di rafforzamento della rete distributiva degli storemultibrand.

“Il mercato asiatico è in forte espansione e l’apertura di nuovi retail di qualità come i Motoplex ci permette di rafforzarci ulteriormente, incrementando la nostra presenza nel continente asiatico”, ha sottolineato Roberto Colaninno.

Grazie alla strategia Motoplex, inoltre, Piaggio ha registrato negli anni un miglioramento del mix prodotto tramite l’up-selling e il cross-selling, un notevole aumento delle vendite di accessori e merchandising e un sensibile incremento del sell out moto per i punti vendita “tradizionali” dal momento della conversione nel nuovo format.

L’attenzione sull’India

Il terzo pilastro della strategia del gruppo riguarda l’India, mercato in cui il gruppo intende rafforzare le vendite di scooter grazie all’offerta di prodotti Vespa e al successo del nuovo Aprila SR 150, oltre a incrementare la penetrazione nel segmento dei veicoli commerciali.

Nei primi nove mesi dell’esercizio, l’India ha registrato un fatturato in crescita del 2,1% (-0,9% a cambi costanti), con il terzo trimestre che ha mostrato un miglioramento del trend dopo che i mesi precedenti avevano subito dei rallentamenti soprattutto a causa degli effetti della politica di demonetizzazione del Governo Modi.

Nel dettaglio, i veicoli commerciali a tre ruote hanno evidenziato una flessione del 15% (con un +4% nel terzo trimestre), con la consociata PVPL che ha registrato una quota complessiva di mercato del 28,7% e confermato la leadership nel segmento trasporto merci con una quota del 49,4 per cento. Inoltre, l’hub produttivo PVPL ha esportato nel mondo complessivamente 14.600 veicoli commerciali.

Nel dettaglio, i veicoli commerciali a tre ruote hanno evidenziato una flessione del 15% (con un +4% nel terzo trimestre), con la consociata PVPL che ha registrato una quota complessiva di mercato del 28,7% e confermato la leadership nel segmento trasporto merci con una quota del 49,4 per cento. Inoltre, l’hub produttivo PVPL ha esportato nel mondo complessivamente 14.600 veicoli commerciali.

Le due ruote, invece, hanno più che raddoppiato i volumi rispetto allo stesso periodo 2016, grazie all’introduzione del nuovo scooter Aprilia SR 150 e all’ottima performance di Vespa, con quest’ultima che ha messo a segno un +31,3% dei ricavi.

L’accordo con la cinese Foton

Lo scorso settembre, inoltre, Piaggio ha siglato a Pechino un accordo preliminare con la cinese Foton Motor Group per lo sviluppo di una nuova gamma di veicoli commerciali leggeri a quattro ruote.

La partnership rientra nella strategia di rafforzamento e ammodernamento dell’offerta della divisione Piaggio Commercial Vehicles ed è finalizzata allo sviluppo di una nuova gamma di veicoli che consentirà, da un lato un’importante espansione nel proprio mercato di riferimento e, dall’altro, un forte abbattimento dei costi.

La partnership rientra nella strategia di rafforzamento e ammodernamento dell’offerta della divisione Piaggio Commercial Vehicles ed è finalizzata allo sviluppo di una nuova gamma di veicoli che consentirà, da un lato un’importante espansione nel proprio mercato di riferimento e, dall’altro, un forte abbattimento dei costi.

Sono previste differenti tipologie di veicoli in più versioni, mini cabinati e mini van, dedicati sia al trasporto di persone sia a quello di merci, equipaggiati con motori eco-friendly di ultima generazione e con dotazioni tecnologiche di primo livello. Tutte le tipologie di veicoli avranno una portata utile fino a 1,5 tonnellate.

La nuova gamma di prodotti verrà realizzata negli stabilimenti italiani del gruppo Piaggio, utilizzando le attuali linee attive di produzione. I modelli saranno lanciati sul mercato nei prossimi anni a partire dal 2019.

Una joint venture che avrà un primo obiettivo di 4 mila unità entro il 2020 per il mercato europeo, con la possibilità di arrivare fino a 10 mila unità nei prossimi anni. Secondo alcune stime, ciò si tradurrebbe in un incremento di circa il 10% dei volumi dei veicoli commerciali, effetto che secondo alcuni analisti non è stato ancora del tutto scontato dal mercato.

Le nuove tecnologie

I piani del gruppo non si fermano qui. Piaggio, infatti, guarda al futuro con il chiaro intento di farsi trovare pronta alla sfide poste dall’evoluzione tecnologica. L’obiettivo è quello di essere protagonisti del cambiamento del settore della mobilità, diventando un punto di riferimento anche nel domani.

Un impegno testimoniato anche dal premio ricevuto da Piaggio Fast Forward, la controlla del gruppo che rappresenta il centro di ricerca più avanzato sulla mobilità del futuro, inserita dall’autorevole testata giornalistica Disruptor Daily nella lista delle 100 aziende più innovative al mondo nel settore della robotica.

Un impegno testimoniato anche dal premio ricevuto da Piaggio Fast Forward, la controlla del gruppo che rappresenta il centro di ricerca più avanzato sulla mobilità del futuro, inserita dall’autorevole testata giornalistica Disruptor Daily nella lista delle 100 aziende più innovative al mondo nel settore della robotica.

Il merito è di GITA, il drone ad alte prestazioni dalla forma sferica autonomo e intelligente, ideato per assistere le persone. La rivoluzione di GITA risiede anche nel fato che la sua tecnologia è applicabile a diversi campi, che spaziano dalla guida autonoma, alla sorveglianza e al settore delle deliveries.

Iniziative che potrebbero essere tra i principali driver di crescita di Piaggio nel futuro, con impatti significativi nel lungo periodo, data la crescente applicazione della robotica al settore della mobilità. Tuttavia, i benefici di breve sui risultati economici del gruppo sembrano ancora limitati e difficili da stimare, in attesa dell’effettivo lancio sul mercato del prodotto.

A ciò, comunque, si aggiunge l’intenzione di Piaggio di adeguarsi al trend delle case automobilistiche a creare veicoli ad energia sostenibile.

A partire dal 2018, il gruppo intende portare la tecnologia green nel segmento delle due ruote tramite il nome del suo brand forse più iconico. Nei primi mesi del prossimo anno, infatti, è previsto il lancio sul mercato della Vespa elettrica, con gli analisti che ritengono che gran parte del successo del prodotto dipenderà dal prezzo.

I risultati dei nove mesi 2017

Piaggio ha chiuso i primi nove mesi del 2017 con ricavi in crescita del 2,5% a 1.057,3 milioni, grazie in particolare al buon andamento nelle aree Emea e Americas (+3,7%) e in India (+2,1%, -0,9% a cambi costanti), con quest’ultimo mercato che ha mostrato segnali di ripresa dopo le difficoltà dei sei mesi precedenti complice la politica di demonetizzazione del governo Modi. Tali incrementi hanno più che compensato la flessione registrata in Asia Pacific (-2,6%, -1,7% a cambi costanti).

Nel segmento delle due ruote, il gruppo al 30 settembre ha venduto 299,4 mila veicoli nel mondo, segnando un incremento del 12,4% per un fatturato in crescita del 5,7% a 771,8 milioni. Nei veicoli commerciali, invece, le vendite sono state calate a 127,3 mila unità (-12,4%), con una diminuzione dei ricavi del 5,4% a 285,5 milioni.

Nel segmento delle due ruote, il gruppo al 30 settembre ha venduto 299,4 mila veicoli nel mondo, segnando un incremento del 12,4% per un fatturato in crescita del 5,7% a 771,8 milioni. Nei veicoli commerciali, invece, le vendite sono state calate a 127,3 mila unità (-12,4%), con una diminuzione dei ricavi del 5,4% a 285,5 milioni.

Il miglioramento della leva operativa grazie agli investimenti effettuati dal gruppo per aumentare la capacità produttiva, unita al taglio dei costi, hanno portato a un più che proporzionale aumento dei margini, con l’Ebitda cresciuto del 12,4% a 159 milioni e un’incidenza sul fatturato del 15% (+130 basispoint). Incremento a doppia cifra anche a livello di Ebit, che ha segnato un +14,3% a 69,1 milioni per un ros al 6,5% (+70 basispoint), nonostante i maggiori ammortamenti.

La forte performance operativa ha poi consentito di chiudere il periodo con un balzo dell’utile netto del 31,2% a 25,1 milioni.

Dal lato patrimoniale, l’indebitamento finanziario netto è risultato pari a 430,7 milioni, in miglioramento di circa 60 milioni rispetto al 31 dicembre 2016 e di circa 39 milioni rispetto al 30 settembre 2016 anche grazie alla buona generazione di cassa.

Le proiezioni 2017-2019

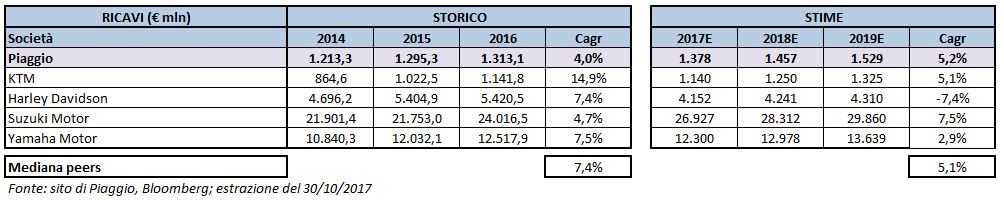

Secondo il consensus raccolto dalla società, i ricavi nei prossimi tre anni dovrebbero crescere sostanzialmente in linea alla mediana dei peers, con un Cagr 2017-2019 del 5,2%,raggiungendo quota 1.530 milioni nel 2019.

A livello di margini, l’Ebitda nei prossimi tre anni è stimato in aumento a un tasso medio annuo dell’8,9%, anche in questo caso allineato all’andamento dei comparables, arrivando a sfiorare i 220 milioni alla fine del triennio.

L’Ebit, invece, dopo la flessione registrata negli ultimi anni (Cagr 2014-2016 -6,5%), è stimato in crescita a un Cagr 2017-2019 di circa il 20%, rispetto al +13% della mediana dei peers. La strategia volta a tagliare i costi e a migliorare la leva operativa, con i forti investimenti effettuati negli scorsi esercizi, dovrebbe quindi cominciare a mostrare i propri frutti, soprattutto a livello di risultato operativo stante la particolare struttura di costo del gruppo.

La forte performance operativa dovrebbe tradursi in una maggiore generazione di cassa, con conseguenti effetti positivi sul debito. L’indebitamento finanziario netto, infatti, è atteso in costante diminuzione, passando dai 491 milioni del 31 dicembre 2016 a 460 milioni previsti alla fine dell’esercizio in corso, fino a 425 milioni nel 2018. Il rapporto NET DEBT/EBITDA dovrebbe così scendere da 2,9 nel 2016 a 2,45 nel 2017 e a 2,09 nel 2018.

L’evoluzione dei margini

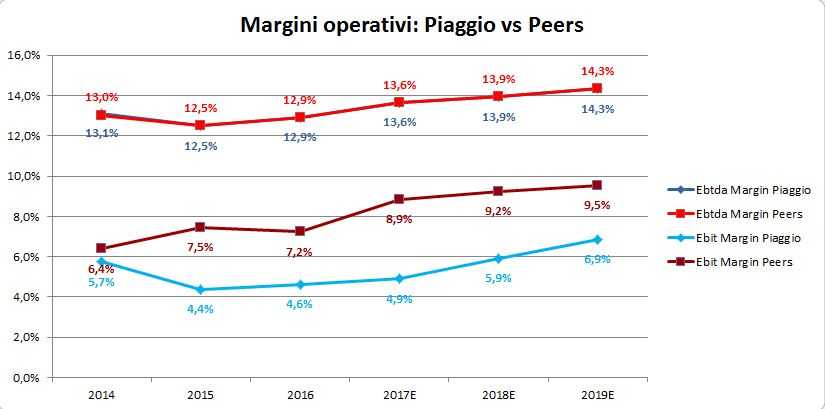

A livello di redditività, i margini i Piaggio sono attesi in costante miglioramento e in recupero rispetto alla flessione evidenziata negli ultimi due esercizi. Nel dettaglio, l’Ebitda margin dovrebbe passare dal 13,1% del 2014 al 13,6% del 2017 per poi raggiungere il 14,3% nel 2019, replicando l’andamento della mediana dei peers.

L’incremento atteso dell’Ebit sopra descritto dovrebbe tradursi in un deciso recupero a livello di ros, stimato comunque costantemente al di sotto alla mediana dei peers di circa 200 basis points. L’Ebit margin dovrebbe passare dal 5,7% del 2014 al 4,9% previsto per quest’anno, per poi crescere fino al 6,9% nel 2019.

Multipli

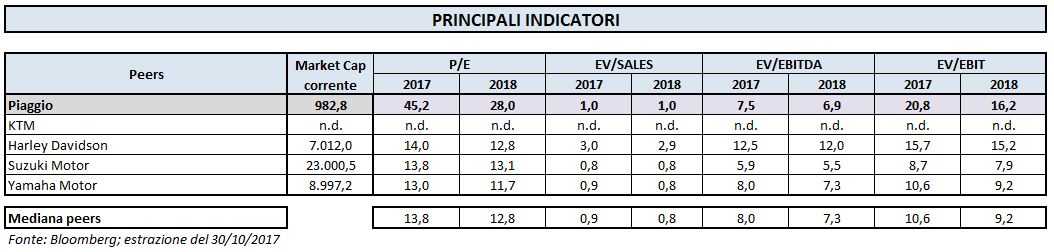

Dal confronto dei multipli del gruppo Piaggio con i principali comparables si rileva che il titolo tratta a 45,2 volte il P/E 2017 e a 28 volte il P/E 2018, a fronte rispettivamente di un rapporto pari a 13,8x e 12,8x della mediana dei peers. Un premio che potrebbe essere spiegato dagli elevati oneri finanziari, dato l’alto livello di debito, e tasse che incidono sugli utili del gruppo, a fronte di una forte rivalutazione del titolo da inizio anno.

Sostanzialmente in linea, invece, l’indice EV/SALES, pari a 1x sia per il 2017 che per il 2018. Leggermente a sconto il titolo sull’EV/EBITDA, più basso di circa il 6% rispetto ai peers e pari a 7,5x per quest’anno e a 6,9x per il prossimo.

Infine, Piaggio tratta a 20,8 volte l’EV/EBIT 2017 e a 16,2 volte l’EV/EBIT 2018, contro un rapporto rispettivamente pari a 10,6x e 9,2x della mediana dei peers, complici anche gli elevati ammortamenti che incidono sull’Ebit di Piaggio.

Da sottolineare, comunque, che le stime degli analisti sono ancora nel complesso prudenziali, in attesa di avere un outlook più confortante sulla ripresa dei volumi del mercato delle due ruote, e pertanto potrebbero essere riviste al rialzo, portando a multipli inferiori rispetto a quelli attuali.

Analisti

I risultati ottenuti dal gruppo e le buone prospettive future sembrano essere state apprezzate anche dal mercato, con gli analisti che nel complesso esprimo giudizi positivi sul gruppo. Il 50% di essi, infatti, raccomanda il buy sul titolo, mentre la restante metà si divide tra il 30% che esprimono un rating hold e il 20% sell.

Il mercato sembra andare nella direzione del recupero e, nonostante la forte rivalutazione del titolo da inizio anno, il trend potrebbe proseguire. Con stime di consensus ancora tutto sommato conservative e grazie al miglioramento della leva operativa effettuato dal gruppo, infatti, in caso di effettiva ripresa dei volumi Piaggio si troverebbe in una situazione ideale.

Il mercato sembra andare nella direzione del recupero e, nonostante la forte rivalutazione del titolo da inizio anno, il trend potrebbe proseguire. Con stime di consensus ancora tutto sommato conservative e grazie al miglioramento della leva operativa effettuato dal gruppo, infatti, in caso di effettiva ripresa dei volumi Piaggio si troverebbe in una situazione ideale.

Borsa

Piaggio ha chiuso la scorsa ottava con un rialzo complessivo di circa il 5%, contro il +1% del Ftse Mid Cap, in scia alla diffusione dei buoni risultati trimestrali lo scorso 27 ottobre. Il titolo, inoltre, venerdì ha toccato un nuovo massimo ytd in area 2,86 euro, livelli di prezzo che non si vedevano da agosto 2015.

Da inizio anno, invece, le azioni del gruppo hanno guadagnato circa il 78%, contro il +36% circa del Ftse Mid Cap, riflettendo la crescita dei risultati economico finanziari soprattutto a livello di margini, in conseguenza al piano di riduzione dei costi che ha permesso un miglioramento della leva operativa.

Criticità

Il gruppo sembra dunque ben posizionato per sfruttare la ripresa dei volumi sia in Europa che in Asia, vero driver di crescita di Piaggio nei prossimi anni.

Il gruppo, infatti, negli ultimi anni ha anticipato molti investimenti per aumentare la capacità produttiva e grazie alla riduzione dei costi ha migliorato la gestione operativa a vantaggio della generazione di cassa.

Una mancata ripresa del mercato, quindi, potrebbe portare a una sovra capacità produttiva degli impianti, con conseguenti effetti negativi sulla marginalità e, di riflesso, sul cash flow. Il tutto, in un contesto in cui, è bene ricordare, l’indebitamento del gruppo a fine 2016 rimaneva a livelli di guardia sull’Ebitda.

A ciò si aggiungono gli investimenti necessari allo sviluppo di nuovi prodotti, con l’Asia e soprattutto la Cina che sono attesi essere mercati in cui si svilupperà molto rapidamente la tecnologia elettrica e in cui, complice l’elevato livello di competitività, il pricing sarà una variabile chiave di successo.