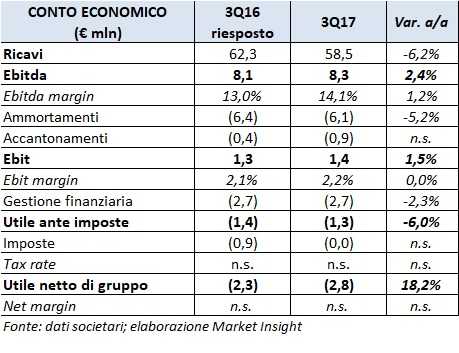

La casa editrice bolognese ha comunicato i risultati del terzo trimestre che vedono i ricavi complessivi scendere del 6,2% nei primi nove mesi dell’anno rispetto all’analogo periodo 2016 riclassificato secondo quanto previsto dal principio IFRS5 in relazione della quasi certa cessione dell’azienda Grafica Editoriale Printing srl.

La contrazione dei ricavi deriva principalmente dal ramo editoriale che pesa per il 90% sul totale del fatturato, a seguire dalla raccolta pubblicitaria che scende di poco meno del 4%, molto meglio della media nazionale, ed infine dai prodotti collaterali, il cui peso è tuttavia marginale. Si razionalizza la struttura dei costi operativi, in diminuzione del 3%, e scende del 5% il costo del lavoro. L’Ebitda sale quindi a 8,3 milioni e migliora, in termine di margine, di oltre un punto percentuale. Resta invece stabile l’Ebit a causa dell’incremento degli accantonamenti che più che compensa la riduzione degli ammortamenti.

Resta sostanzialmente invariata la perdita prima delle imposte mentre peggiora a livello consolidato di gruppo, in considerazione del risultato netto delle attività destinate alla vendita (di cui sopra).

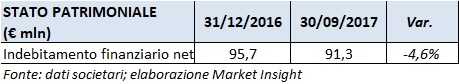

Migliora la posizione finanziaria netta di 4,4 milioni rispetto a fine 2016, portandosi a 91,3 milioni a fine trimestre.

Quanto alle previsioni per la chiusura dell’intero esercizio, l’azienda comunica che “I risultati gestionali previsti per la fine dell’esercizio dovrebbero risultare in linea con quanto conseguito nel 2016 grazie alle continue azioni di monitoraggio e riduzione dei costi, nonostante la marcata debolezza del mercato editoriale e pubblicitario, seppur parzialmente mitigata dalle performance del settore alberghiero”.