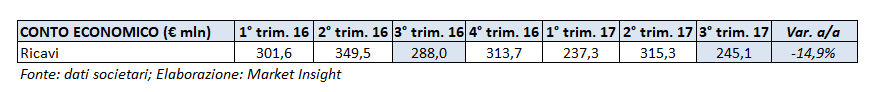

Safilo ha presentato i principali indicatori economici relativi al terzo trimestre 2017.

Le vendite del gruppo si sono attestate a 245,1 milioni, in calo del 12,3% a cambi costanti, rispetto ai 288 milioni registrati nel terzo trimestre del 2016, una dinamica che sconta cessazione della licenza Gucci a fine 2016, che ha sottoscritto un accordo strategico di partnership con Kering per lo sviluppo e la produzione degli occhiali Gucci.

Si evidenzia che i ricavi del portafoglio marchi in continuità sono aumentati dell’1,3% a cambi costanti (escluso il business retail), grazie alla crescita registrata dai brand di proprietà del gruppo e al buon andamento del business nei mercati emergenti.

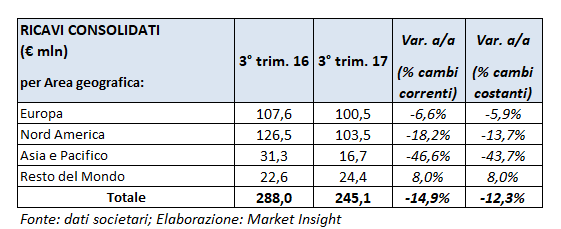

Dalla lettura della ripartizione dei ricavi per area geografica emerge che in Europa il giro d’affari ha subito una diminuzione del 5,9% a parità di cambi, attestandosi a 100,5 milioni.

Nello specifico in Europa le vendite del portafoglio marchi in continuità sono diminuite del 4,2% a cambi costanti, registrando però un andamento positivo nei mercati dell’Europa centrale e orientale per la maggior parte dei marchi, ad eccezione di Dior che confronta le proprie vendite con un terzo trimestre 2016 particolarmente performante.

I ricavi del Nord America sono diminuiti a cambi costanti del 13,7% a 103,5 milioni, mentre le vendite wholesale realizzate con i marchi in continuità sono in leggera crescita rispetto allo stesso periodo del 2016 (+ 0,4% a cambi costanti), grazie al migliore andamento del canale retail degli ottici indipendenti.

In Asia il giro d’affari è diminuito del 43,7% a parità di cambi (16,7 milioni), dove, però, le vendite relative al portafoglio marchi in continuità sono risultate in aumento del 9,3%, guidate da trend positivi in quasi tutti i mercati dell’area, in particolar modo in Cina.

Nel Resto del Mondo i ricavi hanno segnato a cambi costanti una crescita dell’8% a 24,4 milioni, così come le vendite del portafoglio marchi in continuità (+28,2% a cambi costanti).

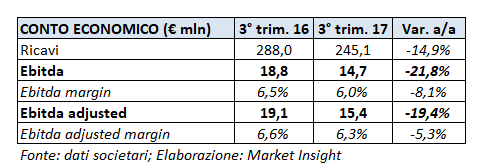

L’Ebitda diminuisce del 21,8% rispetto al 2016 a 14,7 milioni, includendo anche oneri non ricorrenti pari a 0,7 milioni. Escludendo tali poste, l’Ebitda adjusted si fissa a 15,4 milioni, in calo di oltre il 19% rispetto al terzo trimestre dell’anno precedente.

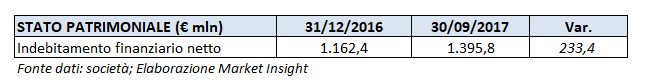

Dal lato patrimoniale, l’indebitamento finanziario netto a fine settembre è salito a circa 136 milioni rispetto ai 113 milioni di fine giugno (+23,2 milioni).