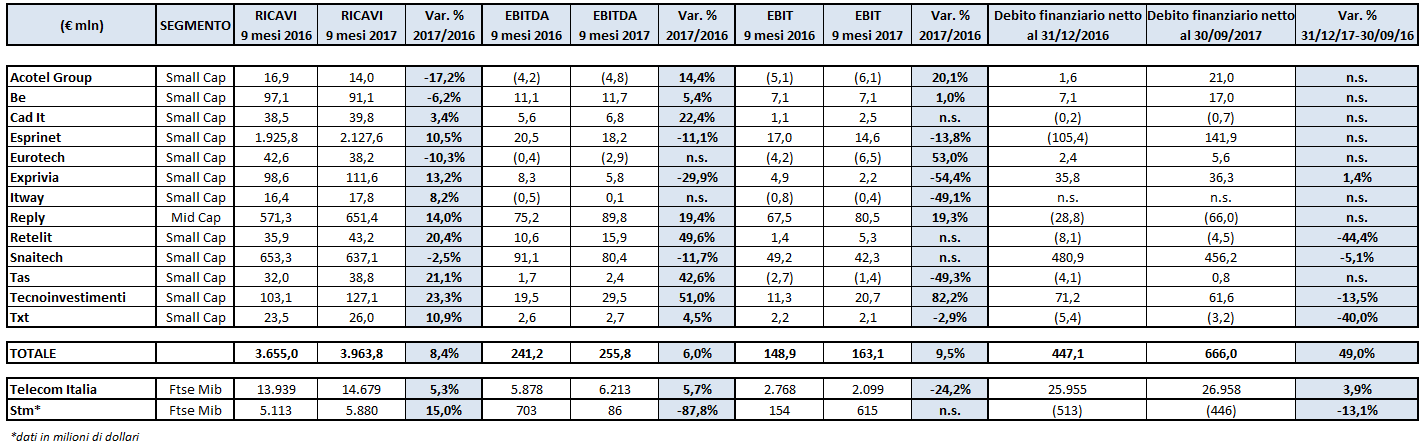

Nei primi 9 mesi 2017 il fatturato complessivo realizzato dalle società del settore tecnologia e tlc (escluse le big e quelle non omogenee per chiusura del bilancio) aumenta a 3,96 miliardi (+8,4% a/a). L’Ebitda totale cresce del 6% rispetto al pari periodo del 2016, attestandosi a 255,8 milioni. L’indebitamento finanziario netto al 30 settembre ammonta a 666 milioni, in aumento del 49% rispetto a fine 2016. Il settore tecnologico conferma un discreto stato di salute, seppure con un andamento differenziato tra i diversi modelli di business.

Ricavi. Nei primi nove mesi del 2017 le società tecnologiche e tlc italiane, escluse le big cap Stm e Telecom Italia, hanno totalizzato ricavi per complessivi 3,96 miliardi, in crescita dell’8,4% rispetto al medesimo periodo del 2016.

Tra le Small Cap il gruppo Tecnoinvestimenti ha realizzato la variazione positiva più significativa del fatturato (+23,3%), trainato dalle acquisizioni esterne. In evidenza anche Tas (+21,1%) spinta dallo sviluppo di nuovi prodotti e software e la tlc Retelit, trascinata dell’andamento positivo di tutte le linee di business, in particolare dal segmento Business e, in termini di prodotto, dai servizi di telecomunicazione.

Prosegue invece il declino di Acotel Group, ancora alle prese con la riorganizzazione del business. Pesa in particolare il minore giro d’affari realizzato nell’area di business Acotel Interactive, penalizzata dal deterioramento dei mercati italiano e sud americano e da problematiche commerciali nel mercato indiano.

Performance positive per Esprinet (+10,5%) ed Exprivia (+13,2%) mentre Be ha visto il fatturato ridursi su base annua del 6,2 per cento. Da sottolineare il buon andamento della mid cap Reply (+14%) mentre la big cap Stm ha archiviato i 9 mesi con ricavi superiori alle attese e prevede un incremento del giro d’affari nel quarto trimestre.

Ebitda. Il margine operativo lordo complessivo del comparto tecnologico registra un progresso del 6% a/a, attestandosi a complessivi 255,8 milioni.

Anche in questo caso le performance migliori in termini percentuali vengono realizzate da Tecnoinvestimenti (+51%), Retelit (+49,6%) e Tas (+42,6%).

Per contro, Esprinet registra un peggioramento dell’11,1%, sostanzialmente in linea con quello di Snaitech (-11,7%). In quest’ultimo caso il decremento è riconducibile al payout sfavorevole registrato dalle scommesse sportive, alla performance delle VLT e delle scommesse su eventi virtuali, e all’incremento della tassazione (PREU) sulle gaming machines.

Per quanto riguarda Exprivia, la diminuzione del margine operativo lordo intorno al 30% risente di un onere fiscale di natura straordinaria, al netto del quale sarebbe in aumento del 22 per cento. Il peggioramento del deficit di Eurotech da 0,4 a 2,9 milioni risente invece di una plusvalenza realizzata lo scorso anno dalla cessione di un ramo d’azienda, altrimenti la differenza sarebbe stata contenuta a 0,7 milioni.

Indebitamento finanziario netto. Complessivamente la posizione finanziaria netta del settore tecnologico è passata da 447,1 milioni a fine 2016 a 666 milioni al 30 settembre 2017. L’incremento è stato condizionato principalmente da Esprinet, la cui posizione è passata da una liquidità netta di 105,4 milioni a un debito netto di 141,9 milioni, in relazione all’andamento del capitale circolante e all’utilizzo di programmi di factoring “pro soluto” dei crediti commerciali e cartolarizzazione degli stessi.

Per quanto riguarda Acotel Group, Be ed Eurotech si registra un incremento dell’indebitamento netto. Nel caso di Reply invece si rileva un notevole aumento della liquidità netta, da 28,8 a 66 milioni.

Particolarmente elevato l’indebitamento di Snaitech, pari a 480,9 milioni a fine 2016 e in calo a 456 milioni al 30 settembre.

Commento

Nel complesso il settore tecnologico conferma un discreto stato di salute, seppure con un andamento differenziato tra i diversi modelli di business.

Particolarmente florido e in fermento il comparto dei semiconduttori, con Stm che per il full year prevede ricavi in crescita del 18% su base annua ed un miglioramento sostanziale di redditività operativa ed utile netto.

Proseguono invece le difficoltà nel segmento della distribuzione di elettronica di consumo, sfavorita dal contesto macroeconomico sì in ripresa ma ancora debole, con Esprinet costretta a rivedere al ribasso i target per il 2018.

Restano buone le prospettive per i settori a maggior valore aggiunto, come Cloud, Internet of Things, Big Data e CyberSecurity.

Per quanto riguarda le tlc, il management di Telecom Italia ha confermato le guidance per il 2017 e per l’arco di Piano 2017-19, così come il board di Retelit si attende di raggiungere gli obiettivi prefissati per l’esercizio in corso. Più delicata invece la situazione del Gruppo Acotel, alle prese con la riorganizzazione aziendale e con la sostituzione dell’Ad uscente.

Nel settore dei giochi, infine, Snaitech ha confermato l’obiettivo di break-even sull’utile netto 2017 e annunciato un aggiornamento del piano alla luce delle novità regolamentari introdotte a giugno.