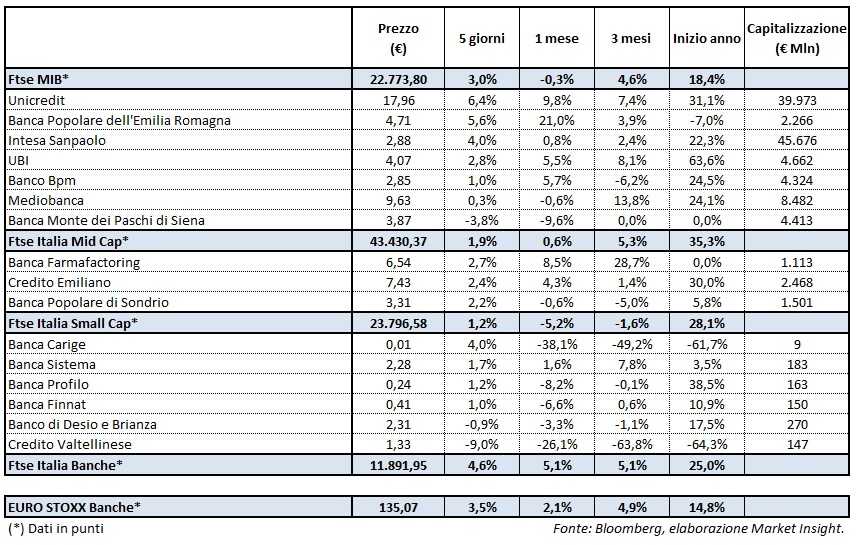

ll Ftse Italia Banche termina la settimana con uno balzo del 4,6% e sovra-performando di oltre un punto percentuale l’analogo europeo (+3,5%), trainando anche il Ftse Mib (+3%).

Il settore creditizio è stato supportato soprattutto dall’approvazione di regole relative ai requisiti patrimoniali (cd ‘Basilea 4’) più soft di quanto atteso e che entreranno in vigore solamente nel 2022. In particolare, il cosiddetto output floor verrà introdotto gradualmente e non stati posti limiti nell’esposizione in titoli di Stato degli istituti di credito. Inoltre, il comparto è stato sostenuto dal probabile slittamento dell’introduzione dell’addendum (con la consultazione pubblica che è scaduta venerdì) per la copertura dei nuovi crediti deteriorati. Infine, il responsabile della vigilanza Bce, Danièle Nouy, ha fatto presente che potrebbe essere spostata la data di riferimento del 1° gennaio 2018 per la classificazione dei nuovi crediti deteriorati.

Nel listino principale forti acquisti su Bper (+5,6%), dopo la manovra di de-risking da 4 miliardi annunciata dal Ceo Alessandro Vandelli per ridurre l’esposizione nei crediti deteriorati e la conferma del giudizio ‘outperform’ da parte di Mediobanca e di Exane Paribas, con target price rispettivamente a 5,60 euro e a 6 euro. Nel frattempo, cominciano le manovre in vista dell’assemblea del prossimo aprile che dovrà nominare in nuovo cda.

Molto bene Unicredit (+6,4%) che beneficia dalla conferma dell’indicazione d’acquisto da parte di diverse case di investimento, dopo il via libera dell’assemblea straordinaria alla nuova governance. Intanto, l’istituto di piazza Gae Aulenti procede nella strategia volta alla riduzione delle esposizioni deteriorate, cedendo un portafoglio da 44,3 milioni in capo alle controllate ungheresi.

In luce Intesa (+4%) anche per merito del mantenimento del giudizio ‘outperform’ da parte di Credit Suisse ed Exane Bnp Paribas con prezzo obiettivo rispettivamente di 3,20 euro e 3,30 euro. La banca, lo scorso week end, ha completato la migrazione informatica delle ex banche venete e, inoltre, ha inoltre concluso la due diligence sui crediti degli istituti neoacquisiti.

Denaro su Ubi (+2,8%) grazie anche al mantenimento del giudizio ‘outperform’ da parte di Credit Suisse con target price a 5,15 euro. Il consiglio di sorveglianza della banca lombarda dovrebbe riunirsi il prossimo 12 dicembre per esaminare le linee guida per la riforma della governance.

Più arretrata ma comunque positiva Banco Bpm (+1%), in attesa questa settimana delle offerte per il pacchetto di crediti deteriorati da 2 miliardi che l’istituto di piazza Meda intenzionato a vendere entro la fine dell’anno.

In controtendenza Mps (-3,8%) penalizzata dalle prese di beneficio, arrivando a perdere quasi il 10% nell’ultimo mese.

Nel Mid Cap in evidenza sia Popolare Sondrio (+2,2%) considerata dal fondo Amber (primo azionista con il 5%) una banca ben capitalizzata e con buone prospettive, sia Credem (+2,4%), percepito come uno degli istituti più solidi del sistema bancario italiano.

Tra le Small Cap crolla Creval (-9%) in seguito alla decisione presa dall’agenzia americana Fitch di ridurre i Long-Term Issuer Default rating a ‘B-’ da ‘BB-’ per le incertezze legate all’esito dell’aumento di capitale. Su questo fronte, stanno cominciando le manovre dei principali azionisti per capire come muoversi in vista dell’assemblea del 19 dicembre che darà il via libera all’operazione.

Acquisti su Carige (+4%) in scia al successo dell’aumento di capitale che ha visto sottoscrizioni pari a circa il 66% dell’ammontare (pari a 331 milioni), a cui si aggiungono altri 120 milioni relativi ad accordi di garanzia e i 46 milioni apportati dalle compagnie assicurative che detenevano i bond subordinati della banca ligure e oggetto dell’operazione di Lme. Prosegue positivamente anche la dismissione degli asset non core dopo che l’80,1% di Creditis, la controllata attiva nel credito al consumo, è stata ceduta per 80,1 milioni al fondo Chenavari. Inoltre, è stata approvata in via definitiva la cessione a Credito Fondiario di un pacchetto da 1,2 miliardi di npl (a un prezzo pari al 22,1% del valore lordo) e della piattaforma di servicing.