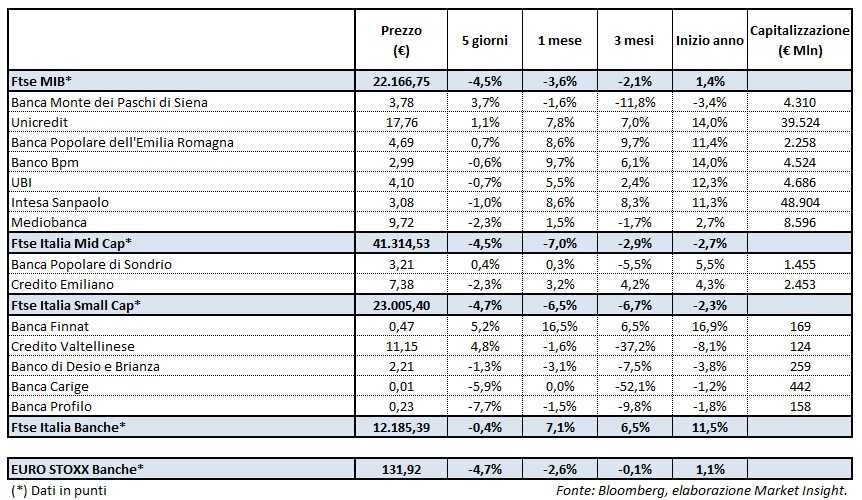

ll Ftse Italia Banche chiude l’ottava con un lieve calo dello 0,4% e tenendo nettamente meglio dell’analogo europeo (-4,7%), non impedendo però al Ftse Mib (-4,5%) di chiudere in pesante rosso poiché frenato dalle utility.

Il comparto, dunque, riesce a tenere dopo la fase di correzione della settimana precedente Il settore potrebbe avere beneficiato delle dichiarazioni del responsabile della vigilanza Bce, Danièle Nouy, che ha sottolineato che non è stata ancora presa nessuna decisione sul trattamento dello stock esistente di crediti deteriorati. In merito all’Addendum relativo ai nuovi flussi di npl, l’esponente di Francoforte ha fatto sapere che la versione definitiva sarà pubblicata entro metà marzo con la possibile entrata in vigore a partire dal 1° aprile. Il tutto nel pieno della stagione delle trimestrali.

Nel listino principale bene Unicredit (+1,1%) che ha evidenziato nel 2017 il ritorno all’utile in misura superiore alle attese, che testimonia il fatto che, come dichiarato dall’Ad, il piano ‘Transform 2019’ sta andando perfettamente in linea con le previsioni, se non addirittura a un ritmo più veloce. Inoltre, la banca di piazza Gae Aulenti ha deliberato il pagamento di una cedola di 0,32 euro che attesta il ritorno alla remunerazione degli azionisti, dopo la pesante ristrutturazione e la pulizia di crediti deteriorati messa a punto lo scorso anno e chiusa in questi giorni con il completamento dell’ultima fase del progetto Fino.

Tiene botta Banco Banco Bpm (-0,6%), dopo le ottime indicazioni arrivate dai risultati riportati nel quarto trimestre 2017. Il Ceo Giuseppe Castagna ha mostrato di avere affrontato e portato a termine nel primo anno di vita della banca la maggior parte delle sfide che il nuovo istituto si era posto, completando la riorganizzazione del settore della bancassurance e dell’asset management, completato con l’annuncio di ieri della cessione della banca depositaria e delle riserve assicurative. Operazioni che hanno determinato anche un rafforzamento patrimoniale che l’Ad ha subito colto per accelerare, in sintonia con le richieste della Bce, il de-risking dell’istituto i cui obiettivi sono stati incrementati di 5 miliardi.

In luce Bper (+0,7%) dopo che i conti 2017 hanno mostrato un notevole miglioramento della qualità dell’attivo, ragione per cui la banca intende accelerare nello smaltimento degli npl.

Perdita contenuta per Intesa Sanpaolo (-1%) a causa di qualche presa di profitto nella parte finale dell’ottava, dopo l’ottimo avvio in scia ai conti 2017 migliore delle attese e alla presentazione del piano strategico 2018/21. In merito a quest’ultimo, i principali target al 2021 sono: utile netto di 6 miliardi, Rote del 14,6%, Roe del 12,4%, dividendo di 4,2 miliardi, cost/income al 45,4% e Cet1 del 13,1 per cento.

Rimbalza Mps (+3,7%), il cui board lo scorso venerdì ha approvato i risultati relativi al 2017 che hanno messo in mostra una significativa riduzione della perdita netta rispetto all’anno precedente.

Nel Mid Cap moderato rialzo per Popolare Sondrio (+0,4%) su cui l’agenzia Dagong ha confermato i rating e che nel 2017 ha registrato dei buoni risultati, mentre termina in ribasso Credem (-2,3%), nonostante la buona performance messa in mostra dai conti 2017.

Tra le Small Cap scatta Creval (+4,8%) dopo che i conti del quarto trimestre 2017 hanno evidenziato il ritorno all’utile. L’andamento è stato sostenuto anche dalla finalizzazione del consorzio di garanzia che curerà l’aumento di capitale da 700 milioni, che dovrebbe essere lanciato dopo la metà di febbraio.

Pesante tonfo per Carige (-5,9%) dopo che il quarto trimestre 2017 ha evidenziato un calo di ricavi e margini, recependo però anche alcune componenti non ricorrenti legate al piano di rafforzamento patrimoniale implementato dal management.

Balza Banca Finnat (+5,2%) dopo la forte crescita dell’utile netto riportata nell’intero 2017.