In un quarto trimestre 2017 gravato dalla volatilità del settore biotech, Bb Biotech ha registrato una perdita di 156 milioni di Chf, a fronte di un deficit netto di 24 milioni di Chf del pari periodo 2016. Nav in calo del 4,2% in Chf, del 6,3% in euro e del 4,8% in Usd. Per il 2018 il management si attende significative approvazioni di prodotti e il raggiungimento di importanti traguardi per il settore delle biotecnologie, in particolare, per le società in portafoglio.

Bb Biotech chiude il quarto trimestre 2017 all’insegna della volatilità del settore biotech, riportando una perdita netta di 156 milioni di Chf a fronte di un deficit di 24 milioni di Chf del pari periodo 2016.

Per contro, archivia l’intero anno 2017 con un utile netto di 688 milioni di Chf, contro una perdita netta di 802 milioni di Chf realizzata nel 2016.

Nel quarto trimestre le azioni Bb Biotech hanno registrato un ribasso dello 0,8% in Chf e del 2,3% in euro.

Nello stesso periodo il Nav ha riportato un calo del 4,2% in Chf, del 6,3% in euro e del 4,8% in Usd.

Nell’anno 2017 il rendimento totale delle azioni della società è stato positivo per il 23,1% in Chf e 13,1% in euro, in scia alla solida performance delle società in portafoglio. E’ doveroso segnalare che il rafforzamento dell’euro sul dollaro ha gravato in particolar modo sulla performance in euro. Il Nav è cresciuto del 23,4% in Chf, del 12,5% in euro e del 29,2% in Usd.

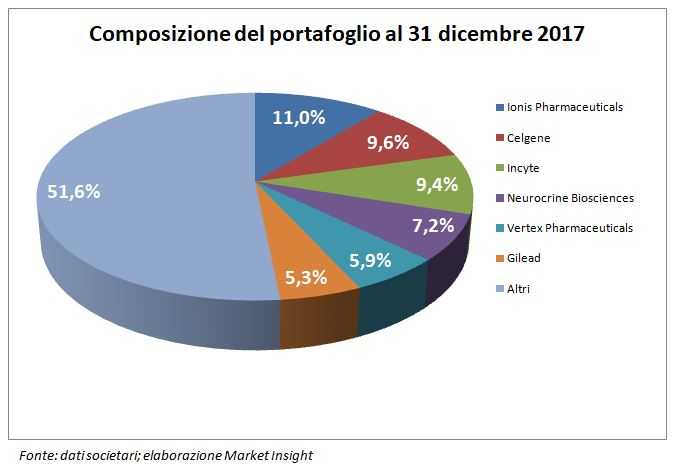

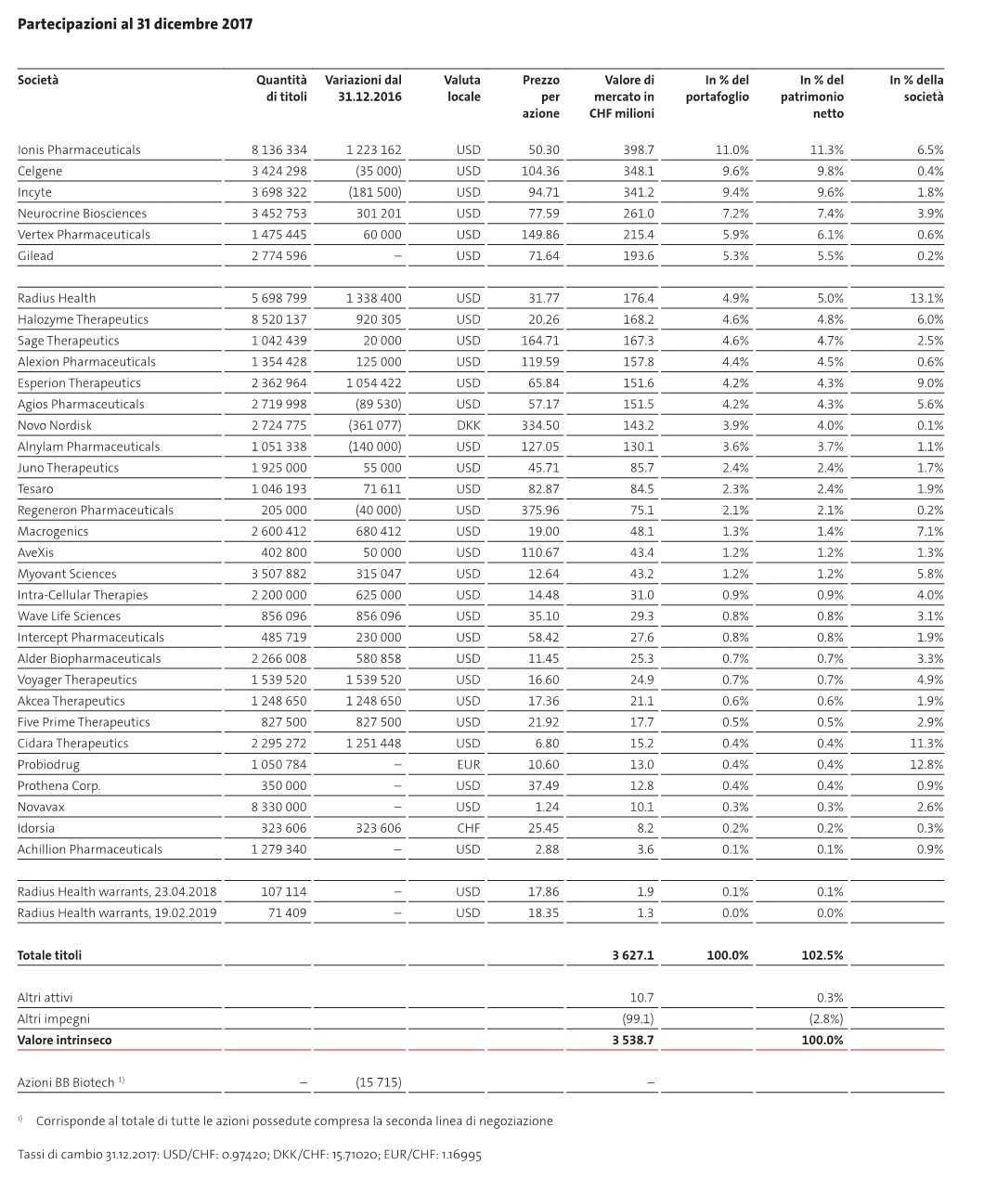

Dall’esame del portafoglio si rileva che le maggiori partecipazioni sono quelle detenute in Ionis Pharmaceuticals (11%), cui seguono Celgene (9,6%), Incyte (9,4%), Neurocrine Biosciences (7,2%), Vertex Pharmaceuticals (5,9%) e Gilead (5,3%).

Nel quarto trimestre la società ha venduto la partecipazione residua in Swedish Orphan Biovitrum, chiudendo così una posizione estremamente redditizia, aperta a inizio 2011, con rendimenti tali da triplicare il capitale totale investito.

Nel segmento delle società a grande capitalizzazione ha effettuato una presa di

beneficio su Novo Nordisk, a seguito del suo forte recupero, con contestuale reinvestimento della liquidità in Celgene durante un’accentuata fase ribassista del titolo a fine ottobre.

Nei segmenti a piccola e media capitalizzazione, ha incrementato le posizioni in Radius Health, Macrogenics ed Esperion, prendendo invece benefici su Juno Therapeutics, Idorsia e Alnylam alla luce delle solide performance conseguite da queste azioni.

Ha inoltre effettuato un investimento nel collocamento privato di Cidara Therapeutics.

Infine, si segnala che sono state aperte nuove posizioni in Wave Life Sciences, Voyager Therapeutics e Akcea Therapeutics.

Il Cda propone all’assemblea generale il pagamento di un dividendo ordinario di 3,30 Chf per azione, remunerazione che garantisce, come nell’esercizio precedente (dividendo di 2,75 Chf) e in linea con la politica dei dividendi introdotta nel 2013, un rendimento del 5% sul corso medio ponderato per i volumi dell’azione nel mese di dicembre 2017.

Per il 2018 il management prevede che nel settore delle biotecnologie si continuerà ad assistere a rilevanti approvazioni di prodotti e al raggiungimento di importanti traguardi, in particolare per le società in portafoglio.

Si segnala che la Fda sta migliorando sempre più l’efficienza del processo di revisione dei farmaci e, di conseguenza, i prodotti candidati all’approvazione che rispondono a esigenze terapeutiche gravi e finora non soddisfatte dovrebbero superare il processo di omologazione con maggiore rapidità.

La holding svizzera si attende inoltre una prosecuzione del dibattito sullo US Affordable Care Act e segnala che i timori in merito alle restrizioni sui prezzi dei farmaci da parte del governo statunitense sono più sporadici che sistematici. Tuttavia continua a monitorare i cambiamenti potenziali, in primis a seguito dell’attesa nomina di Alex Azar a segretario del dipartimento Salute e Servizi umani, noto per le sua attenzione verso il settore.

Il management segnala anche che ai livelli attuali le valutazioni delle società biotech appaiono interessanti e che gli aspetti finanziari della legge sulla riforma del sistema fiscale statunitense, tra cui aliquote tributarie più basse per le aziende e agevolazioni per il rimpatrio della liquidità detenuta al di fuori degli Usa, possono tradursi in bilanci migliori e più semplici per le case farmaceutiche statunitensi a grande capitalizzazione e probabilmente in un’ulteriore accelerazione delle attività di M&A nel comparto.

Infine, BB Biotech, che rimane focalizzata sull’individuazione di aziende biotech di assoluto rilievo, prevede un’ulteriore crescita del settore di riferimento, alla luce di una capacità di innovazione sempre maggiore e di una crescente quota di farmaci rivoluzionari nel corso del 2018 e degli anni successivi.