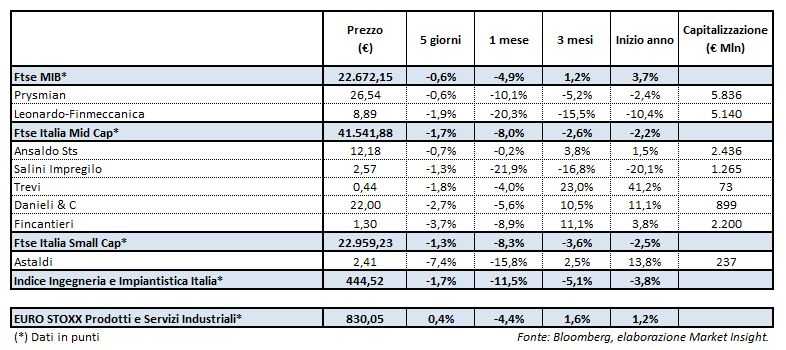

Torna a perdere terreno nella scorsa settimana, con tutti i titoli in rosso, l’Indice Ingegneria e Impiantistica Italia con un calo dell’1,7% w/w, andamento opposto a quello del corrispondente europeo che cresce dello 0,4% w/w.

Inverte la rotta anche Leonardo che lascia sul terreno l’1,9% w/w scambiando in chiusura di venerdì a 8,89 euro. Lo scorso lunedì sono arrivate buone notizie per la divisione elicotteri: Lease Corporation International (LCI) ha infatti comunicato di aver sottoscritto un nuovo finanziamento da 55 milioni di dollari per procedere all’acquisto di sei nuovi elicotteri di Leonardo, nello specifico i modelli AW139 e AW 169.

Poco sotto la parità l’altra big Prysmian (-0,6% w/w) che sovraperforma il settore in un’ottava caratterizzata da notizie positive.

Ad inizio settimana infatti la società ha incassato l’approvazione dell’offerta di acquisizione di General Cable da parte degli azionisti del Gruppo americano, la cui divisione tedesca NSW ha poi comunicato di aver ricevuto una nuova commessa nel settore dell’eolico.

Questo sta a segnalare come l’acquisizione di General Cable potrà aiutare Prysmian ad avere una maggiore presenza sul mercato tedesco in merito prossimi investimenti sulle energie rinnovabili.

Fra le altre, nonostante un news flow positivo perdono terreno Salini (-1,3% w/w) e Fincantieri (-3,3% w/w).

La prima ha comunicato nel corso della settimana di aver siglato un contratto da 1,3 miliardi di dollari per la costruzione di una cittadina ad est di Riyhad, in Arabia Saudita.

Il Gruppo guidato da Giuseppe Bono ha invece ricevuto, attraverso la controllata Marinette Marine, una nuova commessa da 15 milioni di dollari da parte della Us Navy per lo studio di una versione customizzata del progetto FREMM per le nuove fregate multiruolo di futura generazione del programma FFG(X).

La flessione più marcata nell’ottava è stata però quella di Astaldi che ha ceduto il 7,4% w/w, ritracciando dopo il rally della settimana precedente.

A margine di un convegno, il presidente del Gruppo Paolo Astaldi ha parlato con la stampa in merito alla ricapitalizzazione del gruppo, affermando che si terrà entro l’anno e sarà un’operazione unica di mercato.

Sulla ricapitalizzazione da 400 milioni, che dovrebbe avvenire in parte tramite un aumento cash e in parte tramite l’emissione di strumenti partecipativi sui quali sono ancora in corso le valutazioni, si saprà forse qualcosa di più dopo il CdA di approvazione del bilancio, che dovrebbe avvenire in queste settimane.