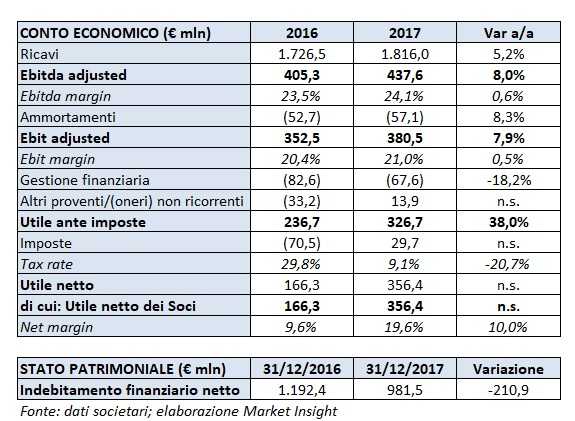

Nel 2017 il gruppo riporta un giro d’affari pari a 1.816 milioni, in progresso del 5,2% rispetto all’anno precedente. La crescita organica è stata pari al 6,3%, trainata dalla continua sovraperformance dei brand a priorità globale (+7,7%), grazie ad Aperol e Campari, e regionale (+13,0%), trainati da Espolòn, Bulldog e GlenGrant.

Una dinamica positiva che prosegue a livello sia di Ebitda adjusted (+8% a 437,6 milioni) sia di Ebit adjusted (+7,9% a 380,5 milioni), grazie al mix favorevole delle vendite, e nonostante ammortamenti aumentati dell’8,3% a 57,1 milioni.

La gestione finanziaria passa da -82,6 milioni a -67,6 milioni, grazie in particolare alla riduzione del costo medio dell’indebitamento a seguito delle recenti operazioni di liability management.

La gestione straordinaria salda con proventi netti per 13,9 milioni (contro oneri netti paria a 33,2 milioni), al cui interno si saldano la plusvalenza derivante dalla cessione dei Carolans e Irish Mist, pari a 47,9 milioni, e i costi riferiti a progetti di ristrutturazione.

L’utile netto risulta così più che raddoppiato a 356,4 milioni.

Dal lato patrimoniale, l’indebitamento finanziario netto si attesta a 981,5 milioni, in calo di 210,9 milioni rispetto a fine 2016, grazie al free cash flow operativo pari a 227 milioni, alla vendita di business non strategici, al netto dell’acquisizione di Bulldog, nonostante il pagamento di dividendo per 52 milioni, operazioni di liability management e l’acquisto di azioni proprie.

Per il 2018 il management si attende un andamento positivo dei principali indicatori, trainato dalla continua sovraperformance delle marche a priorità globale e regionale a elevata marginalità nei principali mercati sviluppati.

Sul fronte della crescita organica, prevede un continuo miglioramento della marginalità lorda, grazie al mix favorevole delle vendite in grado di controbilanciare l’aumento atteso

del prezzo dell’agave. Inoltre, la crescita degli investimenti pubblicitari è attesa in linea con la crescita organica delle vendite, con una maggiore concentrazione nel primo trimestre del 2018, e costi di struttura stabili in percentuale sulle vendite in termini organici.

In relazione al perimetro, stima un impatto negativo pari a circa 70 milioni sulle vendite e 16 milioni sul risultato della gestione corrente, riflettendo l’ulteriore razionalizzazione del portafoglio e la terminazione di contratti di distribuzione.

Inoltre, stima che la crescita esterna avrà un effetto sostanzialmente neutrale sull’Ebit in termini di margine percentuale sulle vendite, in quanto l’atteso effetto accrescitivo sul margine lordo, derivante dalle cessioni di business non strategici, sarà compensato dall’effetto diluitivo degli investimenti pubblicitari e dei costi di struttura generato dalle cessioni stesse.

In relazione ai cambi, si attende un impatto negativo di circa 90 milioni sulle vendite nette e circa 24 milioni sul risultato della gestione corrente, per effetto del progressivo rafforzamento dell’euro nei confronti del dollaro USA.

Il management ritiene inoltre che i costi non ricorrenti relativi alle nuove iniziative, quali lo spostamento della sede americana e l’ottimizzazione delle attività produttive in Brasile, saranno sostanzialmente compensati dalla plusvalenza dalla cessione del business dei soft drink. Si attende infine che la tassazione potrà continuare a beneficiare dei risparmi fiscali legati al Patent Box (pari a 17,3 milioni nel 2017), mentre i benefici attesi dalla riforma fiscale introdotta negli Stati Uniti all’inizio del 2018 avranno un impatto più significativo a partire dal 2019, quando gli oneri non ricorrenti legati al trasferimento della sede americana saranno interamente assorbiti.

Il Cda propone all’assemblea la distribuzione di un dividendo per l’esercizio 2017 di 0,05 euro per ciascuna azione (+11,1% rispetto al 2016), che verrà messo in pagamento il prossimo 23 maggio.