La scorsa giornata ha visto i principali i listini europei chiudere le negoziazioni in rialzo, con l’Ibex 35 di Madrid che ha guadagnato lo 0,5% e il Ftse 100 di Londra a +0,6%, mentre più distaccati sono stati il Dax di Francoforte (+0,9%) e il Cac 40 di Parigi (+1,3%). Positivo anche il Ftse Mib (+1,1%) a 22.731 punti.

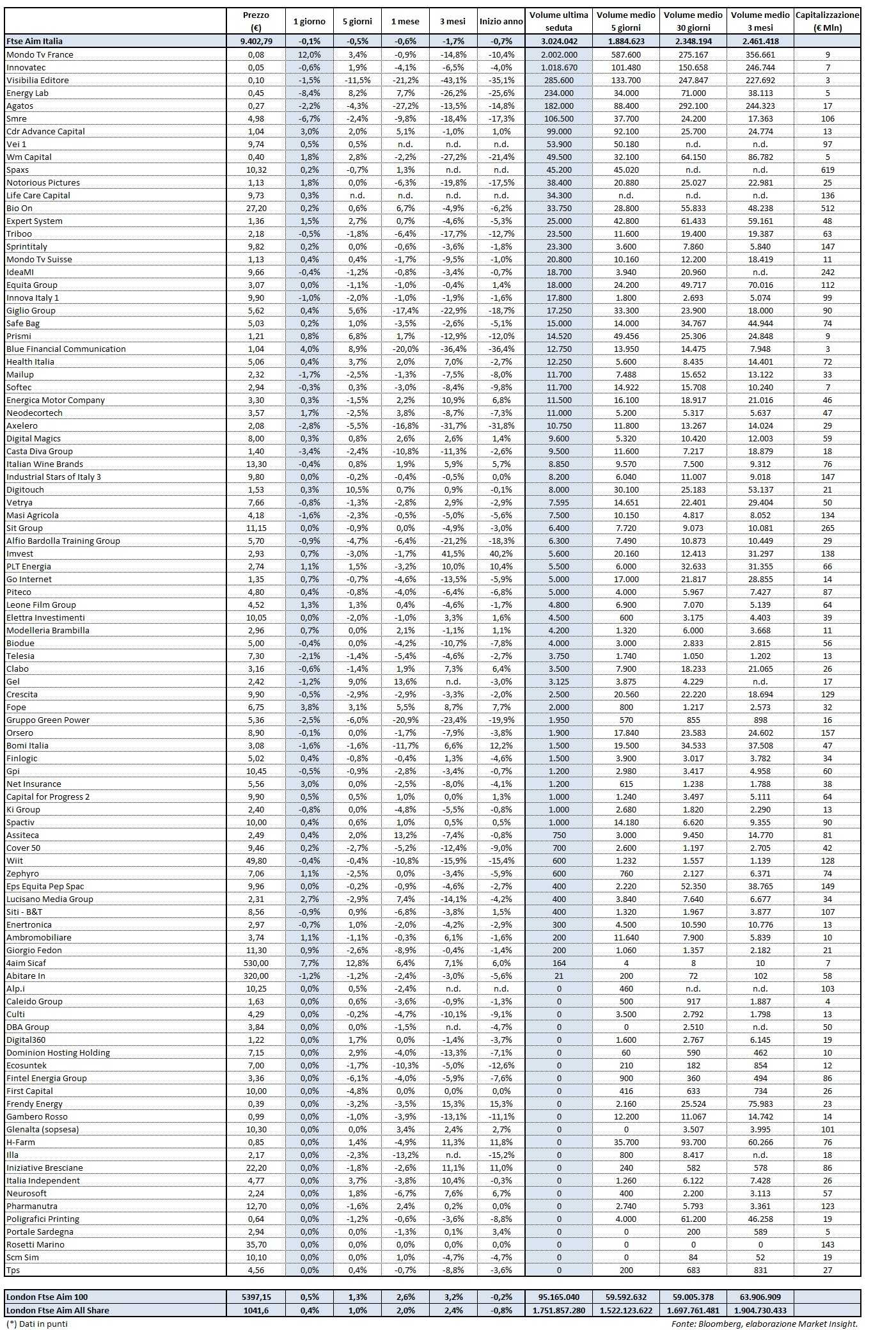

Il Ftse Aim Italia ha terminato la seduta cedendo lo 0,1%, sottoperformando sia il London Ftse Aim 100 (+0,5%) sia il London Ftse Aim All Share (+0,4%). Il volume dei titoli trattati si è attestato a 3.024.042 azioni scambiate, in aumento rispetto a quello mediamente scambiato nelle precedenti 5 sessioni.

Buona la performance di Neodecortech (+1,7%), che nella passata sessione ha visto 11.000 azioni trattate. La società, attiva nella produzione di carte decorative per pannelli nobilitatiti e del flooring per il settore dell’interior design, è stata oggetto di uno studio da parte di KT&Partners, che ne ha confermato un fair value di 5,42 euro per azione. Il target incorpora un upside di circa il 48% rispetto al prezzo di chiusura del 28 febbraio 2017 a 3,66 euro. La valutazione prende le mosse dalla recente comunicazione dei ricavi del 2017, che si sono attestati a 127,7 milioni segnando un progresso del 10,4% rispetto al 2016. Si segnala anche che l’indebitamento finanziario netto a fine dicembre scorso si riduce di 13 milioni, in relazione alla liquidità introitata in occasione dell’Ipo (11 milioni), pur in presenza di investimenti che hanno assorbito 7 milioni.

Seduta positiva anche per Health Italia, in rialzo dello 0,4%, con 12.250 titoli scambiati. La società capitolina, attiva nella promozione di soluzioni di sanità integrativa e sostitutiva, ha sottoscritto un accordo vincolante per acquisire il 51% di Fingerlinks, software house che offre servizi e consulenze per lo sviluppo e la realizzazione di soluzioni tecnologiche integrate. L’operazione verrà completata entro il prossimo 31 marzo per un corrispettivo complessivo di 204mila euro. In aggiunta Health Italia effettuerà, con mezzi propri, investimenti volti a sviluppare l’attività di Fingerlinks per 450mila euro, da effettuarsi nei prossimi tre anni. Si segnala inoltre che Health Italia e i soci fondatori di Fingerlinks hanno siglato un contratto di opzione attraverso cui Health Italia avrà la possibilità, entro 36 mesi dalla data della compravendita, di acquisire le restanti quote di Fingerlinks ad un prezzo pari a tre volte la media dell’Ebitda normalizzato degli esercizi dal 2018 al 2020.

Vendite su Bomi Italia, che cede l’1,6% con 1.500 azioni trattate. La capofila di un gruppo attivo nella logistica biomedicale e nella gestione di prodotti ad alta tecnologia per la tutela della salute, ha recentemente sottoscritto un accordo vincolante finalizzato all’acquisizione di una quota aggiuntiva del 10% del capitale di Biomedical Distribution Colombia, attiva nel settore della logistica e dei servizi per il settore biomedicale in Colombia, accordo finalizzato anche all’acquisizione della quota residua pari al 20% del capitale di Biocarrier, attiva nella gestione del trasporto di prodotti biomedicali in Colombia. Operazioni che portano il gruppo Bomi a detenere il 90% di Bomi Colombia e il 100% di Biocarrier e che si inseriscono nella strategia di consolidamento delle minoranze. Il controvalore di suddette acquisizioni è pari a 550.000 euro, di cui 450.000 per l’acquisto delle quote di Bomi Colombia e 100.000 euro per le restanti quote di Biocarrier. Nel 2017 le società colombiane e la società peruviana, Biomedical Logistics, controllata al 51% da Bomi Colombia, hanno realizzato un fatturato di circa 8 milioni di euro, con un Ebitda margin di circa il 15% e una posizione finanziaria netta di circa 2,5 milioni di euro.

Giornata negativa per Smre, che cede il 6,7% con 106.500 azioni trattate. La società, specializzata nello sviluppo di soluzioni altamente tecnologiche nei settori Automation e Green Mobility, ha ricevuto da Atlas Special Opportunities una richiesta di conversione di parte della seconda tranche del prestito obbligazionario, emessa lo scorso 16 gennaio. Tale richiesta riguarda 50 obbligazioni, per un controvalore complessivo di 500.000 euro. Si ricorda che in relazione alla seconda tranche del prestito sono state emesse 300 obbligazioni, per un valore di 3 milioni, di cui 90 sono state già oggetto di richiesta di conversione. Pertanto, risultano ancora da convertire 210 obbligazioni, per un valore di 2,1 milioni. Il prezzo, secondo quanto previsto dal contratto, è stato fissato a 4,7197 euro per azione e quindi le obbligazioni, oggetto di suddetta richiesta, daranno diritto a sottoscrivere 105.939 azioni Smre, pari allo 0,50% del capitale sociale post conversione.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Health Italia