Ambromobiliare, advisor in finanza strategica orientato alle imprese di piccole/medie dimensioni, si rafforza nel core business e intende completare la filiera della propria offerta alla clientela affiancando alla tradizionale attività di advisory quella di distribuzione, mirando a diventare un punto di riferimento per l’imprenditore nelle scelte di finanza straordinaria. Un percorso avviato nel 2005 che ha vissuto una straordinaria accelerazione con la nascita dell’AIM, di cui Ambromobiliare è stata pioniere e protagonista accompagnando su quel mercato 33 aziende. Financial advisor indipendente rispetto a banche e investitori istituzionali, la società intende cogliere appieno opportunità di crescita anche per linee esterne, senza tralasciare l’attuale contesto di mercato che con l’introduzione dei Pir ha visto aumentare la domanda di investimento e le opportunità per le aziende di quotarsi.

- Il management presenta i piani per il futuro

- AIM: un mercato in pieno sviluppo e sempre più importante

- Il ruolo del financial advisor del percorso di quotazione

- Prima il veicolo di investimento, oggi il tassello della distribuzione

- Struttura leggera e conti in ordine

- Un convegno per celebrare il successo passato e dare visibilità per il futuro

- L’esperienza e i track record come barriere all’ingresso in un settore in forte sviluppo

- I conti del 1° semestre 2017 segnano un’inversione di tendenza

- Il titolo sovra-performa l’indice di riferimento

“Il nostro obiettivo è oggi rafforzare il nostro posizionamento nel mercato italiano dell’advisory finanziario e consolidare il nostro ruolo nel mercato domestico dell’M&A con focus sugli effetti di cross-selling con il reparto dell’equity capital markets nonché sfruttare le sinergie strategiche commerciali con 4Aim Sicaf.

In queste parole Corinna zur Nedden, direttore generale di Ambromobiliare, sintetizza la strategia che Ambromobiliare, forte di un marchio conosciuto, intende perseguire nel panorama italiano dell’advisory finanziario.

Con la creazione di 4Aim Sicaf, avvenuta nel 2016, è stato compiuto un passo importante e logico nello sviluppo di Ambromobiliare e oggi la società intende colmare la mancanza di un “braccio operativo” per completare la propria offerta di servizi finanziari in un contesto di mercato favorevole che, oltre all’impulso agli investimenti impresso dai Pir, offre opportunità altrettanto straordinarie per le aziende per quotarsi.

Il management presenta i piani per il futuro

“Dagli uffici di palazzo Serbelloni a Milano, sono uscite nell’ultimo decennio ben 33 IPO ed abbiamo in questo momento in pipeline 12 nuove operazioni. Il marchio Ambromobiliare è ben conosciuto ed il nostro obiettivo è oggi rafforzare il nostro posizionamento nel mercato italiano dell’advisory finanziario e consolidare il nostro ruolo nel mercato domestico dell’M&A con focus sugli effetti di cross-selling con il reparto dell’equity capital markets nonché sfruttare le sinergie strategiche commerciali con 4Aim sicaf”.

In queste poche parole, espresse con convincimento da Corinna zur Nedden, direttore generale di Ambromobiliare, si riassume la strategia per il futuro. “Miriamo inoltre alla verticalizzazione della catena del valore anche tramite la crescita per linee esterne, diventando pertanto polo di aggregazione di altre realtà aventi caratteristiche complementari alle nostre quali SIM, SGR o altre realtà di corporate finance“.

AIM: un mercato in pieno sviluppo e sempre più importante

Era novembre 1998 quando è stato emanato il regolamento di Borsa per il segmento AIM. Sono passati quindi 10 anni circa dalla sua nascita, consentendo fino ad oggi a oltre 100 aziende di rendersi “pubbliche” e finanziare per questa via il proprio sviluppo.

“La prima quotazione risale al maggio dell’anno successivo e fu tenuta a battesimo proprio da Ambromobiliare” ricorda il direttore generale, mostrando con orgoglio e soddisfazione i numerosi Tombstone (cornici commemorative delle singole operazioni) “Da quel giorno ne sono seguite oltre 30, tra le quali,va ha detto, rientriamo noi stessi sia come Ambromobiliare che come 4Aim Sicaf, ma quello che più importa è il futuro che vediamo dinnanzi”.

“Se siamo riusciti a collocare 33 aziende in anni di vacche magre – aggiunge Corinna zurNedden – credo che nei prossimi anni il mercato, in sensibile crescita tanto nel numero di emittenti potenziali che nell’importo delle singole operazioni, continuerà a premiare la nostra esperienza e capacità di delivery”. E aggiunge: “siamo fermamente convinti che il segmento AIM si sia dimostrato altamente competitivo in passato sia per i minori costi connessi al processo di quotazione quanto soprattutto alla maggiore speditezza dell’intero iter. Pensiamo pertanto che anche in futuro molte aziende, che potrebbero tranquillamente mirare ai segmenti maggiori di Borsa Italiana, preferiranno considerare il percorso preferenziale dell’AIM per accedere alla quotazione. Di qui il nostro ottimismo per il ruolo sempre più importante che intendiamo giocare sul mercato anche in futuro.”

Il ruolo del financial advisor del percorso di quotazione

“Comprendere il ruolo del financialadvisor, ma soprattutto spiegare nel dettaglio tutte le attività in cui esso si articola, è un compito difficile – sostiene il direttore generale – e forse sarebbe più opportuno domandarlo ai nostri clienti passati e presenti che ci hanno sempre riconosciuto appieno il valore della nostra attività”.

E così andando a riprendere dagli archivi di rassegna stampa interviste di articoli, Corinna zurNedden cita testualmente, per esempio, Pierluigi Bocchini, presidente e amministratore delegato di Clabo, “nella mia esperienza, l’advisor finanziario è stato l’artefice principale della quotazione perché determinante in tutte le fasi: scelta del team e gestione dei rapporti all’interno dello stesso, affiancamento soluzione dei problemi nel corso delle varie due diligence, rapporti con borsa e istituzioni varie, facilitazione del rapporto con i potenziali investitori. Credo che senza la sua presenza sarebbe stato impossibile arrivare all’obiettivo”. E subito dopo le parole di Franz de Bettin, presidente e amministratore delegato di DBA group: “Il vantaggio di avere ingaggiato un advisor esperto ha consentito le giuste risonanze di processo con l’ottenimento di risultati eccellenti ed un continuo a piantamento di spigoli o divergenze. “

Coordinare l’attività di tutte le figure professionali che partecipano al complesso processo di quotazione, aiutare il cliente nella comunicazione e nell’approcciare per la prima volta una platea di investitori professionali per loro stessa natura molto attenti ed esigenti, essere in grado di mediare le attese, a volte molto elevate, con la realtà di un mercato molto più cinico sono solo alcune delle principali mansioni svolte dall’advisor.

Il percorso di quotazione, per quanto semplificato sul segmento AIM, è comunque un passaggio anche culturalmente difficile per un’azienda quale tipicamente la PMI italiana, con un frequente trascorso di azienda familiare e un rapporto col mercato finanziario molte volte limitato al dialogo con settore creditizio. “Inoltre, com’è tipico in Italia, il processo di quotazione, inizialmente molto snello, si è col tempo complicato, – sottolineazurNedden- e la figura del financialadvisor è divenuta ancor più cruciale per rendere l’intero iter più fluido ed efficace”.

Prima il veicolo di investimento, oggi il tassello della distribuzione

Nel febbraio 2016 è stata costituita 4AIM Sicaf, Società di Investimento per azioni a Capitale Fisso autorizzata da Banca d’Italia, quotata al segmento Aim nel successivo luglio e di cui è oggi presidente Giovanni Natali, fino al 2017 amministratore delegato di Ambromobiliare, carica che ha dovuto abbandonare proprio per poter assumere il nuovo ruolo. “4Aim Sicaf, – precisa Corinna zur Nedden – seppur completamente separata dalla capogruppo, ha rappresentato il logico sviluppo della nostra attività in senso verticale della filiera. Il controvalore complessivo delle risorse raccolte in IPO ammontava a 6 milioni di euro. Ad oggi, il portafoglio di partecipazioni di 4AIM Sicaf risulta superiore al valore di carico e sta sovraperformando l’indice Ftse AIM Italia” aggiunge il direttore generale.“Le relazioni strategiche, professionali e manageriali tra Ambromobiliare e 4AIM Sicaf sono enfatizzate inoltre dal fatto che Ambromobiliare detiene azioni di categoria speciale A (non quotate),che danno al socio fondatore il diritto di nominare l’amministratore delegato di 4AIM Sicaf e diritto di veto su qualsiasi deliberazione assembleare in merito alla modifica dell’oggetto sociale o della politica di investimento della sicaf (golden share)”.

Se 4AIM Sicaf è stato quindi un passo importante e logico nello sviluppo di Ambromobiliare, oggi, anche a seguito del varo deiPir (piani individuali di risparmio), non solo la domanda d’investimento è straordinariamente cresciuta, ma si sono in parallelo aperte opportunità altrettanto straordinarie per le aziende per quotarsi ed è proprio su questo aspetto che da Palazzo Serbelloni si stanno delineando le strategie per l’immediato futuro.

“Ciò che manca al gruppo oggi è poter disporre di un braccio operativo complementare alla tradizionale attività di advisory e a quella d’investimento” aggiunge quindi il direttore generale: “Paradossalmente riteniamo che il vero collo di bottiglia al momento sia rappresentato dalla capacità distributiva ed in quella direzione vogliamo muoverci e ci stiamo già muovendo con la serenità di poter compiere un passo assolutamente adeguato ai nostri mezzi”.

“Abbiamo guardato con attenzione alcuni dossier, ma non abbiamo al momento trovato quanto desiderato e stiamo a questo punto valutando di costituire ex novo una Sim di nostra proprietà, pur consci del fatto che si tratta di un processo più articolato e più lungo. Peraltro, non abbiamo fretta, ma soprattutto desideriamo poter disporre di una struttura efficiente, flessibile ed in perfetta sintonia con lo spirito e la filosofia che ci contraddistingue”.

Struttura leggera e conti in ordine

“Abbiamo da pochi giorni annunciato i risultati preliminari del 2017 che verranno presentati nel CdA del prossimo 23 marzo e che vedono una sostanziale stabilità dei ricavi totali (poco più di 4 milioni di euro), ma una forte crescita di quelli da advisory saliti oltre i 3 milioni di euro (2,5 milioni nel 2016) – sottolinea il direttore generale – ma quello che più importa, come abbiamo riferito nel nostro comunicato stampa,è di aver invertito la nostra posizione finanziaria che da un indebitamento di quasi 600.000 euro nel 2016 mostra oggi un saldo netto di cassa di oltre 400.000 euro”.

“Il conto economico di Ambromobiliare risente inevitabilmente della vivacità del mercato: un mercato Toro come quello che stiamo vivendo nell’ultimo periodo, pur con qualche eccezione che è comunque salutare al suo corretto sviluppo, dovrebbe accompagnarsi ad una crescita dei numeri importante. La nostra struttura è altamente professionale e flessibile e ci consente di adattare prontamente la nostra offerta alle esigenze dei clienti senza porre sotto stress né l’organizzazione né i conti – aggiunge Corinna zurNedden – e l’idea di completare la filiera ci è venuta proprio dal convincimento di poter governare in questo modo meglio la catena del valore a vantaggio nostro ma anche dei nostri clienti. Come detto, ci aspettiamo un mercato in forte crescita nei prossimi anni, che vedrà moltiplicarsi il numero di aziende avvicinarsi alla Borsa, ed in particolare al segmento AIM, ed aumentare anche la size media delle operazioni.”

“Il conto economico di Ambromobiliare risente inevitabilmente della vivacità del mercato: un mercato Toro come quello che stiamo vivendo nell’ultimo periodo, pur con qualche eccezione che è comunque salutare al suo corretto sviluppo, dovrebbe accompagnarsi ad una crescita dei numeri importante. La nostra struttura è altamente professionale e flessibile e ci consente di adattare prontamente la nostra offerta alle esigenze dei clienti senza porre sotto stress né l’organizzazione né i conti – aggiunge Corinna zurNedden – e l’idea di completare la filiera ci è venuta proprio dal convincimento di poter governare in questo modo meglio la catena del valore a vantaggio nostro ma anche dei nostri clienti. Come detto, ci aspettiamo un mercato in forte crescita nei prossimi anni, che vedrà moltiplicarsi il numero di aziende avvicinarsi alla Borsa, ed in particolare al segmento AIM, ed aumentare anche la size media delle operazioni.”

Un convegno per celebrare il successo passato e dare visibilità per il futuro

“Visto che la nostra storia aziendale e i successi ottenuti sono indiscutibilmente collegati alla nascita e allo sviluppo dell’AIM, abbiamo deciso di festeggiare il decennale con un convegno che si terrà il prossimo 9 aprile qui a palazzo Serbelloni, che vedrà alternarsi molte testimonianze davanti ad una platea che ci aspettiamo molto numerosa” ci anticipa il direttore generale.

“Saranno presenti i nostri clienti, investitori istituzionali, operatori di settore, banche, studi legali evorremmo veramente, e siamo convinti, che questo evento possa rappresentare un momento di confronto e un veicolo di conoscenza di quello che AIM è e deve essere per le aziende che intendono quotarsi e per gli investitori che vedono moltiplicarsi le società su cui credere per il futuro”.

L’esperienza e i track record come barriere all’ingresso in un settore in forte sviluppo

“Se il mercato cresce, come ci aspettiamo, e con i numeri che abbiamo in mente, riteniamo che la nostra posizione di leadership sul segmento AIM non potrà che rafforzarsi”, sostiene zur Nedden.

“Molte realtà si stanno attrezzando o meditano l’ingresso nel nostro settore, ma siamo convinti che l’esperienza e il track record rappresentino la vera barriera all’entrata. Ci siamo fatti le ossa ed abbiamo dimostrato le nostre capacità quando in pochi erano disposti a scommettere sul mercato, complice il contesto economico complicato e la difficoltà di traghettare in Borsa nomi sconosciuti agli investitori. Abbiamo oggi 12 operazioni in pipeline, che sono la testimonianza che il mercato ci conosce e si fida di noi. Il lavoro serio e costante premia e penso che,soprattutto se riusciremo a chiudere la filiera, la nostra posizione di mercato ne risulterà ulteriormente rafforzata”.

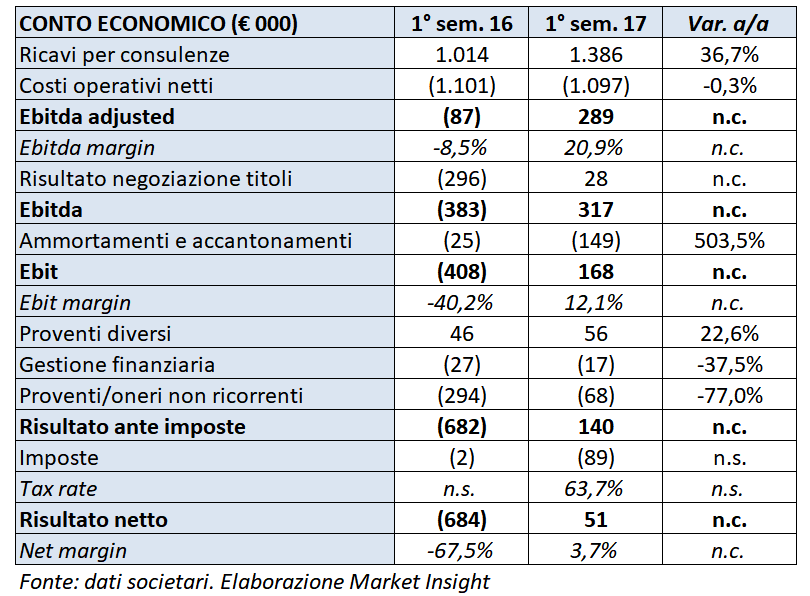

I conti del 1° semestre 2017 segnano un’inversione di tendenza

Dalla lettura della relazione semestrale al 30 giugno 2017 emerge che i ricavi netti totali si sono incrementati del 44,2% a 1,9 milioni rispetto al pari periodo del 2016. Nel dettaglio, i ricavi da attività di advisory (attività “core”) sono passati da 1 a 1,4 milioni, con un incremento del 36,7% con una significativa inversione di tendenza che si è tradotta anche in termini di redditività.

Nell’area Equity Capital Markets nel semestre si è conclusa con successo la quotazione su Aim Italia di Telesia e in luglio si sono concluse le quotazioni di Culti Milano e di Alfio Bardolla Training Group.

L’Ebitda adjusted, passato da -87 mila euro a +289 mila euro, ha beneficiato, oltre che dell’incremento dei ricavi, anche del piano di riduzione dei costi, sia di personale che degli altri costi operativi.L’attività di trading ha evidenziato un saldo positivo di 28 mila euro, a fronte di una perdita di 296 mila euro nel periodo di confronto. Si tratta della negoziazione di titoli, in parte anche ricevuti quali “fee” in operazioni di equity, che rappresenta un’attività non-core per la società.

Nonostante l’incremento della voce ammortamenti e accantonamenti, l’Ebit è passato da -408 mila euro a +168 mila euro. Anche il risultato netto di periodo evidenzia la citata inversione di tendenza, passando da una perdita di 684 mila al 30 giugno 2016 a un utile di 51 mila euro al 30 giugno 2017. Da rilevare però che la perdita del primo semestre 2016 scontava alcuni costi straordinari.

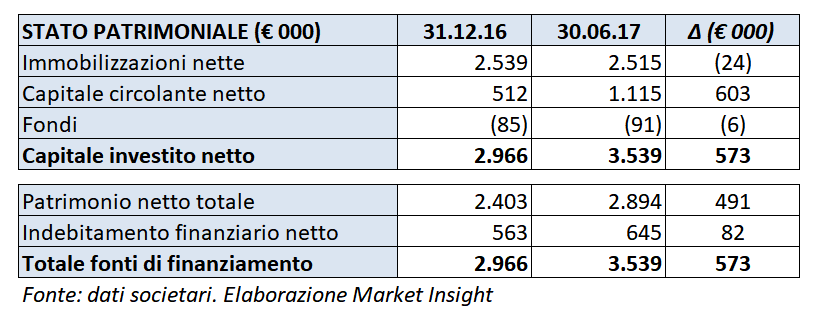

Dl lato patrimoniale, l’indebitamento finanziario netto è salito a 645 mila euro, soprattutto in relazione alla sensibile diminuzione delle attività finanziarie che non costituiscono immobilizzazioni (i cosiddetti titoli ricevuti in “fee for equity”).

Il titolo sovra-performa l’indice di riferimento

Ambromobiliare è quotata in Borsa dal 23 dicembre 2011, attualmente nel segmento Aim. Prendendo a riferimento l’andamento del titolo negli ultimi dodici mesi e ponendolo a confronto con l’indice Ftse Aim si rileva come in una prima fase il titolo abbia sotto-performato l’indice per poi recuperare e sovra-performarlo di circa il 15 punti percentuali.

Il 13 marzo 2017 Ambromobiliare quotava 2,58 euro, prezzo rettificato per gli aumenti di capitale. A metà settembre quotava intorno ai 3,10 euro recuperando l’indice, per poi strappare a 3,782 euro il 5 ottobre. E’ poi seguito un movimento laterale che l’ha portato agli attuali 3,74 euro (+15% circa rispetto all’indice).

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Ambromobiliare