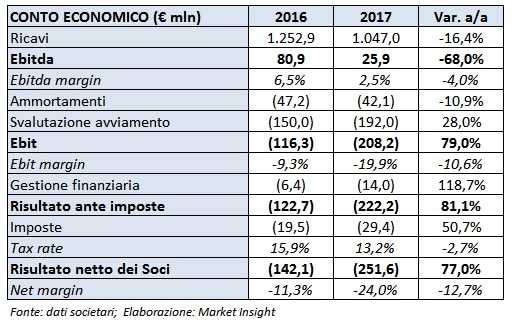

L’azienda veneta dell’occhialeria ha presentato i conti dell’esercizio 2017 confermando i dati preliminari delle vendite già comunicati a gennaio. Ricavi che si sono attestati a 1.047 milioni (-16,4% a cambi correnti; -15,6% a cambi costanti).

Il calo delle vendite sconta sia la transizione di Gucci da licenza a contratto di fornitura, per un totale di 155 milioni (-12%), sia l’implementazione ad inizio anno del nuovo sistema informativo per la gestione globale degli ordini e del magazzino, che ha influenzato negativamente le consegne.

A livello operativo, l’Ebitda si riduce da 80,9 milioni a 25,9 milioni nel 2017, mentre l’Ebit registra un deficit di 208,2 milioni. A pesare sul risultato operativo netto la svalutazione non monetaria dell’avviamento allocato alle cash generating unit del gruppo di 192 milioni (come da comunicazione del 27 febbraio 2018).

Gli oneri finanziari netti risultano più che raddoppiati a 14 milioni e, dopo aver spesato imposte per 29,4 milioni, il conto economico si chiude con una perdita netta di 251,6 milioni (+77%). Depurando il risultato finale della sopracitata svalutazione e di oneri non ricorrenti per 12,5 milioni, il deficit finale si esprime in 47,1 milioni, rispetto ad un utile netto adjusted di 15,4 milioni del 2016, al netto di suddette poste non ricorrenti (svalutazioni per 150 milioni e altri oneri straordinari per 7,5 milioni).

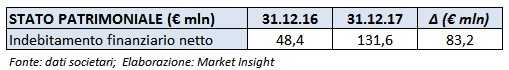

Al 31 dicembre 2017 l’indebitamento finanziario netto del gruppo sale di 83,2 milioni a 131,6 milioni sopratutto in relazione all’assorbimento di liquidità da parte del capitale circolante netto.

Outlook 2018

Nel 2018, il gruppo si attende un progressivo recupero delle normali condizioni del business nei mercati maturi, mentre i paesi emergenti dovrebbero continuare a crescere più marcatamente, supportando così lo sviluppo del portafoglio marchi nell’anno in corso. Aspettative finora confermate dai primi trend di vendita del primo trimestre.

A cambi costanti, il gruppo si attende che le vendite del portafoglio dei marchi tornino a crescere nel 2018, compensando l’uscita della licenza Celine.

Il management prevede inoltre, un solido livello di investimenti focalizzati nella supply chain e nei progetti IT, con l’obiettivo di far leva sugli asset creati negli ultimi tre anni.