Il Cda di Aedes ha approvato il bilancio consolidato del 2017.

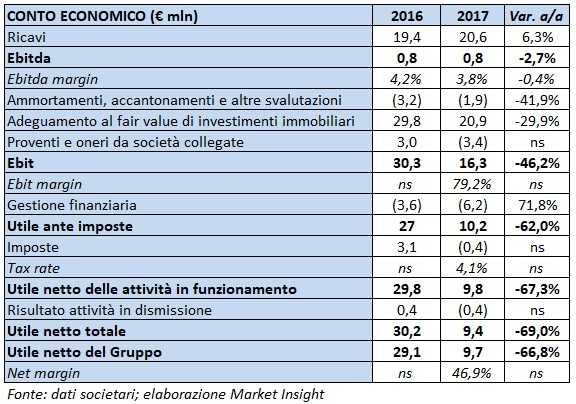

Nel periodo in esame il giro d’affari del gruppo è aumentato del 6,3% a 20,6 milioni. Si segnala che coerentemente con il modello di property company adottato, la quota dei ricavi da affitti è salita all’84% (era il 78% nel 2016). Nello specifico, i ricavi lordi da affitto sono saliti a 17,4 milioni da 15,1 milioni, un incremento riconducibile alle acquisizioni di asset e portafogli immobiliari a reddito.

L’Ebitda è rimasto sostanzialmente stabile a 0,8 milioni. L’aumento dei ricavi è stato infatti compensato da un incremento dei costi connesso a maggiori imposte sugli immobili (strettamente legate alla crescita del patrimonio immobiliare) e alle commissioni di gestione del fondo Petrarca (la cui gestione precedentemente era in mano ad Aedes Sgr, successivamente deconsolidata). I costi totali diretti, inoltre, sono aumentati in relazione al potenziamento della struttura organizzativa.

L’Ebit si è ridotto del 46,2% a 16,3 milioni, un andamento che sconta la contrazione dell’adeguamento al fair value degli investimenti immobiliari a 20,9 milioni (29,8 milioni nel 2016), iscritto sulla base di perizie effettuate da un esperto indipendente che hanno evidenziato un valore di 8,3 milioni per l’area di sviluppo di Caselle, 5,7 milioni per il Retail Park di Serravalle e 9,6 milioni relativi agli immobili acquistati nel 2017 (tra i quali figurano le due torri in Via Richard). Inoltre, sull’Ebit hanno pesato anche oneri da società collegate e Joint Ventures per 3,4 milioni (contro proventi netti per 3 milioni nel 2016) a seguito del risultato negativo del fondo Leopardi.

Gli oneri finanziari netti sono saliti del 79,2% a 6,2 milioni per il maggior indebitamento per l’acquisto di nuovi portafogli.

Il conto economico si è chiuso con un utile netto di competenza del gruppo ridotto del 66,8% a 9,7 milioni.

Dal lato patrimoniale, l’indebitamento finanziario netto pari a 215,7 milioni ha subito un peggioramento del 43,2% rispetto al 2016, per effetto dei nuovi contratti di finanziamento sottoscritti, dei prestiti obbligazionari collocati, nonché del finanziamento soci ricevuto da Augusto Spa.

Si segnala inoltre un inasprimento del Long Term Value che al 31 dicembre 2017 ammontava al 49,6% rispetto al 40,9% dell’anno precedente.

Nel 2017 il GAV (Gross Asset Value) consolidato è salito del 20% a 481,6 milioni, sopratutto per effetto dell’acquisizione degli immobili relativi al Serravalle Retail Park e delle due torri di Via Richard a Milano.

Il Gav consolidato è ripartito nel seguente modo:

- portafoglio a reddito per 304,7 milioni (63,2% del totale);

- portafoglio a reddito in via di sviluppo per 124,7 milioni (25,8% del totale);

- portafoglio da vendere per 50,9 milioni (11% del totale);

Ulteriore indicatore funzionale ad una maggiore comprensione dell’anno di Aedes è il NNNAV, che nel 2017 è stato pari a 316,7 milioni (300,1 milioni nel 2016), mentre il NNNAV per azione è salito a 0,99 euro per azione rispetto ai 0,95 euro dell’anno precedente.