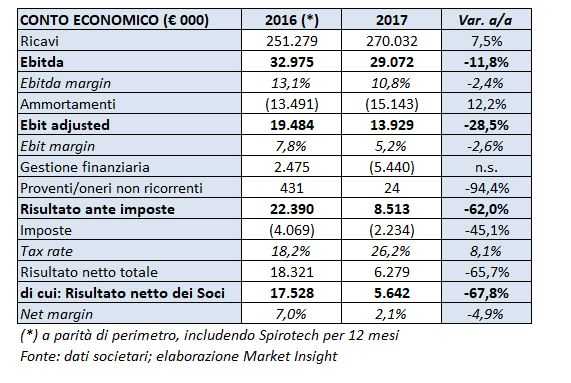

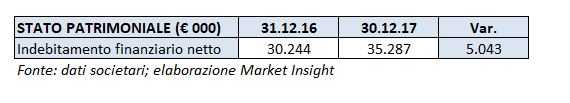

Nel 2017 LU-VE ha realizzato ricavi consolidati pari a 270 milioni (+7,5% a/a a parità di perimetro). Diminuiscono i margini operativi, con l’Ebitda (-11,8% a/a) e l’Ebit adjusted (-28,5% a/a) rispettivamente pari a 29 e 13,9 milioni. L’esercizio si è chiuso con utile netto consolidato dei soci a 5,6 milioni (-67,8% a/a). Peggiora l’indebitamento finanziario netto, aumentato di 5 milioni rispetto a fine anno 2016.

LU-VE, attiva nella produzione degli scambiatori di calore, ha chiuso il 2017 con ricavi consolidati per 270 milioni (+7,5% a/a a parità di perimetro, includendo Spirotech per l’intero anno 2016), un andamento riconducibile al recupero sui prezzi di vendita dell’aumento del costo delle materie prime utilizzate.

Considerando le tipologie di applicazioni, il fatturato riferito alla refrigerazione è cresciuto del 2% a 171,1 milioni. Al netto del calo delle vendite nelle porte di vetro, la crescita nella refrigerazione si sarebbe attestata al 6,3% con quasi l’11% di aumento negli apparecchi ventilati. La diminuzione dell’impatto di tale mercato sul totale dei ricavi (passato da oltre il 70% al 63,4%) conferma la strategia del gruppo di puntare allo sviluppo di mercati alternativi per ampliare ulteriormente il campo delle applicazioni servite e ridurre la concentrazione nel mercato della refrigerazione

Le vendite realizzate nell’ambito del condizionamento, che rappresentano il 17,7% dei ricavi totali, hanno segnato un aumento del 9,3% a 47,7 milioni, grazie alla crescita negli scambiatori.

Per quanto concerne le “applicazioni speciali”, che incidono per il 14% sul totale dei ricavi, i ricavi sono cresciuti del 15,7% a 37,4 milioni, beneficiando della conquista di crescenti quote di mercato nel campo delle asciugabiancheria a pompa di calore ad alta efficienza energetica ed alla crescita nelle applicazioni mobili (trasporto refrigerato e condizionamento ferroviario).

Infine, i mercati del power gen e dei processi industriali, che pesano per il 3,1% sul totale dei ricavi, hanno realizzato un fatturato pari a 8,3 milioni (+82%) grazie principalmente all’acquisizione di alcune grandi commesse con clienti di primaria rilevanza mondiale durante il secondo semestre 2016.

L’Ebitda si fissa a 29 milioni (-11,8% a/a), con una marginalità in calo di 2,4 punti percentuali. Su tale voce, hanno gravato alcuni costi non ricorrenti legati alla quotazione all’MTA (circa 1,5 milioni) e ai piani di ristrutturazione (circa 0,4 milioni).

L’incremento degli ammortamenti (+12,2% a/a), legato sostanzialmente all’accelerazione degli investimenti, fa scendere l’Ebit adjusted, al netto delle variazioni del fair value dei derivati, a 13,9 milioni (-28,5% a/a), con la relativa marginalità in diminuzione di 2,6 punti percentuali.

Il saldo della gestione finanziaria inverte segno divenendo negativo per 5,4 milioni, a fronte di un importo positivo di 2,4 milioni a fine 2016.

Il conto economico si chiude con un utile netto pari a 5,6 milioni (-67,8% a/a), dopo aver spesato imposte per 2,2 milioni (-45,1% a/a).

Dal lato patrimoniale, l’indebitamento finanziario netto sale a 35,3 milioni, in aumento di 5 milioni rispetto a fine anno 2016, un andamento che sconta 4,7 milioni di dividendi distribuiti e a 24 milioni degli investimenti, al netto di circa 23,7 milioni di flusso positivo della gestione operativa.

In merito all’evoluzione prevedibile della gestione, nel corso del 2018 il management ritiene che lo scenario generale rimarrà molto competitivo e la visibilità della domanda sarà piuttosto limitata. Tuttavia, alcuni progetti in corso di definizione con alcuni clienti fanno prevedere che nel 2018 il gruppo realizzerà vendite in crescita in linea con le aspettative di budget.

Il Cda proporrà all’Assemblea un dividendo lordo pari a 0,22 euro per azione (invariaro rispetto al 2016).