Il 2017 è stato un anno fortemente positivo per Saras che si prepara a crescere anche nei prossimi anni forte di uno scenario particolarmente favorevole. Il gruppo punta a conservare la propria posizione di leadership nel settore della raffinazione attraverso un piano di investimenti che supporteranno l’eccellenza operativa anche grazie alla digitalizzazione, mantenendo sempre alta l’attenzione alla remunerazione degli azionisti.

- Le priorità strategiche del Gruppo nel piano industriale 2018-2021

- Lo scenario di riferimento

- Le opportunità della normativa IMO

- Supply chain e ottimizzazione costi

- Investimenti e digital

- Generazione di cassa e remunerazione degli azionisti

- Il 2021 un anno di discontinuità

- I risultati 2017

- Il margine di raffinazione

- L’outlook per il 2018

- I target 2018-2021

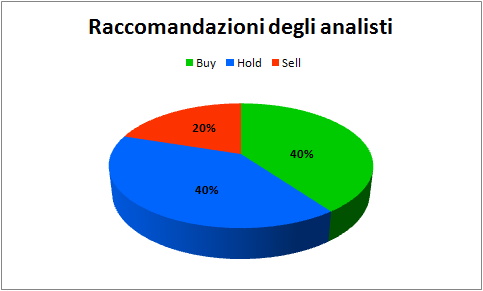

- Analisti

- Borsa

- Criticità

Il gruppo mira a conservare la propria posizione di leadership nel settore della raffinazione e punta all’eccellenza operativa attraverso 800 milioni di Capex focalizzati sul mantenimento di impianti all’avanguardia, anche grazie al piano di digitalizzazione che Saras sta realizzando per rafforzare le caratteristiche di efficienza e flessibilità.

Il management ha individuato come priorità strategiche del nuovo piano 2018-2021 il completamento del ciclo di investimenti avviato nel 2015, l’ottimizzazione della produzione e miglioramento delle performance, il consolidamento del modello di business basato sulla gestione integrata della supply chain e l’ottimizzazione dei costi.

Il tutto all’interno di uno scenario di riferimento molto favorevole, supportato da una forte domanda di prodotti raffinati che, a partire dalla seconda metà del 2019, beneficerà degli effetti della regolamentazione “IMO – Marpol VI”.

E’ opinione diffusa, infatti, che la nuova regolamentazione sul contenuto di zolfo nei fumi di motori marini avrà come conseguenza un trasferimento di parte della domanda verso altri prodotti compliant con la normativa come diesel e gasolio, portando a un aumento dei margini di raffinazione per gli impianti ad alta conversione come quello del gruppo Saras.

Opportunità e iniziative che dovrebbero contribuire al miglioramento della gestione operativa, con una generazione di cassa attesa nel prossimo triennio pari a 2 miliardi che rende da un lato il piano sostenibile da un punto di vista finanziario e dall’altro garantisce la remunerazione degli azionisti.

Prospettive apprezzate anche dal mercato, che ha accolto positivamente il nuovo piano, e dagli analisti, che per la maggior parte mantengono una view positiva sul titolo.

Le priorità strategiche del Gruppo nel piano industriale 2018-2021

Completamento del ciclo di investimenti avviato nel 2015, ottimizzazione della produzione e miglioramento delle performance, consolidamento del modello di business basato sulla gestione integrata della supply chain e ottimizzazione dei costi.

Sono queste le priorità strategiche individuate dal gruppo per massimizzare la capacità di cogliere le opportunità di mercato e garantire la sostenibilità del business anche nel prossimo decennio.

Il nuovo piano industriale si pone l’obiettivo di conservare una posizione di leadership nel settore della raffinazione e punta all’eccellenza operativa attraverso 800 milioni di investimenti focalizzati sul mantenimento di impianti all’avanguardia, anche grazie al contributo dell’innovazione tecnologica e della digitalizzazione.

Tra le iniziative aziendali, infatti, si inserisce l’importante piano di digitalizzazione che la società sta realizzando e che mira a rafforzare le caratteristiche di efficienza e flessibilità che contraddistinguono l’attività di Saras.

La completa integrazione dell’impianto IGCC con la raffinazione ne permetterà il pieno sfruttamento anche dopo il 2021 e permetterà di cogliere le opportunità che si presenteranno a partire dalla seconda metà del 2019 con l’introduzione della normativa IMO che ridurrà la percentuale di zolfo nei fumi dei motori marini.

Lo scenario di riferimento

Il piano si fonda su uno scenario molto favorevole per l’industria della raffinazione, supportato da una forte domanda di prodotti raffinati che, a partire dalla seconda metà del 2019, beneficerà degli effetti della regolamentazione “IMO – Marpol VI”. Tale normativa prevede che dal 1° gennaio 2020 il contenuto di zolfo nei fumi dei motori marini dovrà scendere dall’attuale 3,5% allo 0,5 per cento.

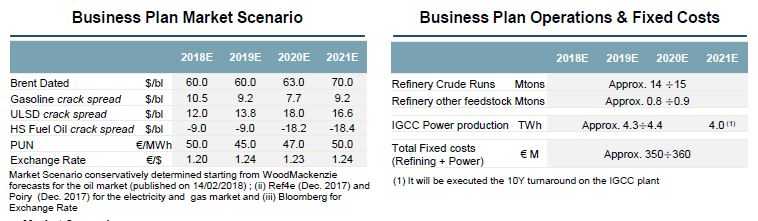

Pur in presenza di premesse molto positive, “abbiamo scelto di basare le nostre proiezioni economico-finanziarie su uno scenario più prudente rispetto a quello previsto dagli esperti del settore, soprattutto per quanto riguarda i crack spread dei distillati medi” afferma Dario Scaffardi, Vice Presidente Esecutivo e Direttore Generale di Saras.

Le quotazioni del Brent sono stimate in graduale aumento da 60 $/bl nel 2018 fino a 70 $/bl nel 2021. Il differenziale di prezzo tra i grezzi leggeri a basso tenore di zolfo (light sweet) e quelli pesanti ad alto tenore di zolfo (heavysour) è previsto inizialmente su valori contenuti e sostanzialmente allineati a quelli 2017.

Le quotazioni del Brent sono stimate in graduale aumento da 60 $/bl nel 2018 fino a 70 $/bl nel 2021. Il differenziale di prezzo tra i grezzi leggeri a basso tenore di zolfo (light sweet) e quelli pesanti ad alto tenore di zolfo (heavysour) è previsto inizialmente su valori contenuti e sostanzialmente allineati a quelli 2017.

A partire dal 2020 dovremmo assistere a un incremento degli sconti rispetto al Brent dei grezzi heavy-sour e medium-sour e un contestuale lieve aumento dei premi dei grezzi light sweet, maggiormente adatti a produrre carburante per i motori marini allo 0,5% di zolfo.

Per quanto riguarda l’andamento dei prodotti raffinati, il crack spread della benzina è previsto in calo da +10,5 $/bl a 9,2 $/bl nel 2021 in quanto l’incremento atteso delle vendite di vetture a benzina dovrebbe essere bilanciato dalla maggiore efficienza dei motori a combustione e dalla crescente penetrazione dei veicoli elettrici.

Il crack spead del diesel è atteso pari a +12,0 $/bl nel 2018, per poi salire fino a 16,6 $/bl nel 2021, anche grazie alla sopra citata normativa IMO che dovrebbe inoltre portare a un indebolimento del crack spread dell’olio combustibile ad alto tenore zolfo da -9 $/bl nel 2018 a -18 $/bl nel 2021.

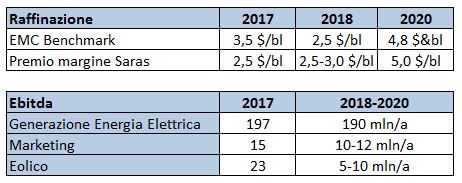

In base a tale scenario, “è stato calcolato un margine di riferimento EMC Benchmark pari a circa 2,5 $/bl nel 2018, che dovrebbe salire a 4,8 $/bl nel 2020, quando la nuova normativa dovrebbe avere pieno effetto, per poi normalizzarsi a 3,5 $/bl nel 2021”.

Le opportunità della normativa IMO

Importante pilastro dello scenario di riferimento da cui Saras intende trarre beneficio durante, ed oltre, l’arco del piano è la normativa IMO (International Maritime Organization), che riguarda la regolamentazione del contenuto di zolfo nei fumi dei motori marini che dal 1° gennaio 2020 dovrà essere ridotto dal 3,5% allo 0,5 per cento.

Attualmente nel mercato dell’oil la domanda di olio combustibile ad alto contenuto di zolfo è pari a 8 milioni di barili/giorno, di cui 3-4 milioni vengono utilizzati per i motori delle navi: dal 2020 questa fetta di domanda si dovrà necessariamente trasferire verso altri prodotti compliant con la normativa IMO.

Dunque, afferma il Direttore Generale Dario Scaffardi, sul mercato “non ci sarà abbastanza olio combustibile a bassissimo contenuto di zolfo e perciò una parte della domanda verrà soddisfatta da diesel e gasolio”.

Il crack del diesel dovrebbe dunque passare da 12 $/bl nel 2018 a 16,6 $/bl nel 2021, favorendo raffinerie ad alta conversione come quella di Saras.

Saras inoltre sta studiando la possibilità di produrre oli combustibili sostenibili compatibili con IMO. Il piano è quello “di produrre solo carburanti compliant con IMO, – afferma Scaffardi – potremo addirittura acquistare olio combustibile ad alto contenuto di zolfo dalle raffinerie che non sono in grado di essere compliant, si spera a prezzi molto bassi, e trasformarlo nelle nostre unità”.

L’obiettivo proposto è dunque arrivare a produrne “circa un milione di tonnellate l’anno” e “lanciare nei prossimi mesi un programma per vendere e promuovere direttamente questi oli combustibili”, aprendo un nuovo business per il gruppo.

Infine, la normativa IMO si rifletterà sui grezzi pesanti da cui si produce molto olio combustibile ad alto contenuto di zolfo e che dopo il 2020 “molte meno raffinerie, se non sono complesse come la nostra, vorranno o potranno utilizzare”. Se dunque ci sarà minore domanda di grezzi pesanti, che rappresentano ancora molta produzione a livello mondiale, si tornerà a una fase ancor più favorevole a Saras, con grezzi pesanti a sconti maggiori rispetto al Brent.

Supply chain e ottimizzazione costi

Punto di forza di Saras è il modello di business basato sulla gestione integrata della supply chain, che il gruppo considera una delle priorità strategiche da consolidare in arco di piano.

Infatti Saras, come sottolinea Dario Scaffardi, è “una raffineria diversa, trading oriented, senza nessun supplier di grezzo e senza nessun cliente predefinito captive”. Ciò da un lato “espone alla volatilità del mercato” ma spinge anche a “essere proattivi e capaci di cambiare strategia commerciale: cambiare i grezzi che compriamo e raffiniamo, ma anche cambiare clienti”. Questo ha da sempre consentito a Saras di avvantaggiarsi, adeguandosi al mercato e comprando i grezzi più convenienti, in modo da non trovarsi in difficoltà nell’approvvigionamento di greggio.

Questo modello di business è favorito dalla posizione centrale nel Mar Mediterraneo che occupa la raffineria di Sarroch, situata sulle coste Sud della Sardegna, che permette al gruppo di essere molto flessibile sul mercato, oltre che dalla presenza di una società di trading basata a Ginevra.

Altra priorità strategica indicata nel piano industriale è l’ottimizzazione dei costi, che per Saras sono rappresentati a livello di costi fissi da manutenzioni, personale e, in parte, dal materiale che salgono con l’inflazione, e a livello di costi variabili dalle utilities, che salgono con lo scenario, per cui a prezzi dell’oil più elevati corrisponderanno costi variabili maggiori.

Durante l’arco del piano, il management si è proposto di mantenere flat rispetto al 2017 sia i costi fissi che i costi variabili: i costi fissi complessivi dei segmenti Raffinazione e Power Generation sono previsti in 350-360 milioni di euro annui, bilanciando la deriva inflazionistica con il piano di efficientamento lanciato ad inizio 2017, mentre i costi variabili verranno tenuti sostanzialmente flat grazie alle iniziative di miglioramento poste in essere.

Investimenti e digital

Il nuovo piano conferma la volontà del gruppo di mantenere l’eccellenza operativa e tecnologica, consolidando la propria posizione competitiva con un Capex previsto di 800 milioni.

“Tali investimenti includono quelli ordinari di mantenimento della capacità produttiva, gli interventi per il rispetto delle normative HSE e quelli dedicati al miglioramento dell’affidabilità e le iniziative di digitalizzazione”.

Iniziative che dovrebbero generare un contributo a livello di Ebitda che passerà da circa 15 milioni nel 2018 fino a circa 65 milioni nel 2021.

Iniziative che dovrebbero generare un contributo a livello di Ebitda che passerà da circa 15 milioni nel 2018 fino a circa 65 milioni nel 2021.

In particolare, è doveroso sottolineare i benefici attesi dall’ambito digital. “Abbiamo avviato dei progetti nel campo della programmazione delle manutenzioni, della digitalizzazione dell’operatività della forza lavoro in campo aumentando la sicurezza e in strumenti avanzati per ottimizzare le performance e l’affidabilità”.

L’investimento previsto nella digitalizzazione è di circa 50 milioni, coperto dai benefici fiscali derivanti dalla normativa dell’Industria 4.0 e dal contributo atteso a livello di Ebitda nell’arco di piano di 30 milioni.

“Numeri su cui abbiano preferito rimanere prudenti, riteniamo però che i pieni effetti si svilupperanno anche oltre l’orizzonte del piano, in quanto le nuove tecnologie saranno fondamentali per rimanere competitivi nel lungo periodo”.

Generazione di cassa e remunerazione degli azionisti

Le iniziative sopra illustrate dovrebbero contribuire al miglioramento della gestione operativa, con un free operating cash flow complessivo nel 2018-2021 atteso pari a circa 2 miliardi, che rende il piano sostenibile da un punto di vista finanziario.

“Oltre agli 800 milioni di Capex, abbiamo circa 460 milioni in capitale circolante, tasse e interessi. Di conseguenza avremo disponibilità liquide di circa 680-780 milioni, che verranno impegnate principalmente per pagare i dividendi” sottolinea Scaffardi.

Dopo aver aumentato il dividendo 2017 da 0,1 a 0,12 euro per azione, grazie all’utile del 2017 che ha anche beneficiato del cambio dell’aliquota di ammortamento dell’impianto IGCC, “il piano conferma l’attenzione alla remunerazione degli azionisti, con una politica aziendale che prevede un pay-out compreso tra il 40% e il 60% del risultato netto comparable”.

Il 2021 un anno di discontinuità

Il 2021 sarà un anno di discontinuità per Saras: la scadenza in maggio della tariffa CIP6/92, che permette di vendere energia elettrica a forte premio rispetto al prezzo di mercato (87 vs ca. 50-55 euro/MWh), porterà ad un cambio di configurazione dell’impianto power (IGCC), che ad oggi destina tutta l’energia prodotta alla vendita.

Da quella data dunque si procederà alla manutenzione decennale dell’impianto, prolungandone la vita utile di altri 10 anni, con un grosso investimento da 45 milioni di turnaround e la sostituzione di molti pezzi che lo renderanno quasi nuovo.

L’impianto verrà riconfigurato destinando un terzo della produzione, circa 150 MW, all’autoconsumo e i restanti 425 MW alla vendita a terzi a PUN.

Questo, afferma Dario Scaffardi, “dà una serie di vantaggi: noi diventiamo indipendenti, ma più che altro possiamo risparmiare risorse sull’acquisto dell’elettricità, perché quando si compra elettricità sul mercato bisogna pagare anche gli oneri di dispacciamento e di sistema. Invece, autoproducendo, compriamo elettricità al costo, e ciò ci permette di risparmiare 20-25 milioni di euro”.

Questo, afferma Dario Scaffardi, “dà una serie di vantaggi: noi diventiamo indipendenti, ma più che altro possiamo risparmiare risorse sull’acquisto dell’elettricità, perché quando si compra elettricità sul mercato bisogna pagare anche gli oneri di dispacciamento e di sistema. Invece, autoproducendo, compriamo elettricità al costo, e ciò ci permette di risparmiare 20-25 milioni di euro”.

Mandare avanti l’impianto power è importante anche per un’altra funzione essenziale per il business di Saras. Infatti, l’impianto “non produce solamente energia elettrica, ma anche vapore e idrogeno che sono molto importanti per la raffinazione”.

Questo secondo Saras è “l’assetto migliore” e data la nuova configurazione, che vede una quasi totale integrazione fra raffinazione e power, dal 2021 il segmento Power Generation verrà assorbito dalla Raffinazione. Perciò la guidance indicata per la Raffinazione nel 2021 incorpora anche la Power Generation, evidenziando un premio unico sull’EMC Benchmark pari a 7 $/bl. Inoltre, il prolungamento delle vita utile dell’impianto ha già dato effetti contabili visibili sul 2017, con minori ammortamenti per circa 50 milioni di Euro.

In conclusione, dice Scaffardi, “noi avremo finalmente ciò che abbiamo sempre provato a spiegare: un sito industriale che è una raffineria, che produce prodotti petroliferi e anche elettricità, e le due cose hanno bisogno di essere guardate insieme, non separatamente, perché uno non può esistere senza gli altri”.

I risultati 2017

Saras ha chiuso il 2017 con ricavi in crescita del 12% a 7.687 milioni, principalmente grazie al rialzo delle quotazioni petrolifere medie rispetto all’anno precedente. Nel dettaglio, le quotazioni della benzina hanno segnato un incremento a/a del 18,6% a 548 $/ton, quella del diesel del 24,3% a 491 $/ton e quelle dell’olio combustibile a basso tenore di zolfo del 41,3% a 315 $/ton.

Tutto ciò ha consentito al segmento Raffinazione di generare ricavi in aumento per circa 650 milioni (anche per effetto di maggiori lavorazioni), mentre il segmento Marketing ha generato un fatturato superiore per circa 135 milioni. Infine, i ricavi del segmento Generazione di Energia Elettrica sono risultati maggiori di circa 30 milioni rispetto al 2016.

Dal lato operativo, l’Ebitda comparable ha segnato un +3,3% a 522,5 milioni, con il segmento Raffinazione risultato sostanzialmente stabile a 282,2 milioni, con un margine di raffinazione Saras pari a +6,0 $/bl (+6,6 $/bl nel 2016) in quanto i maggiori volumi prodotti hanno compensato il calo dei margini unitari e le minori performance operative.

Dal lato operativo, l’Ebitda comparable ha segnato un +3,3% a 522,5 milioni, con il segmento Raffinazione risultato sostanzialmente stabile a 282,2 milioni, con un margine di raffinazione Saras pari a +6,0 $/bl (+6,6 $/bl nel 2016) in quanto i maggiori volumi prodotti hanno compensato il calo dei margini unitari e le minori performance operative.

Il segmento Marketing, invece, ha recuperato profittabilità grazie alle azioni di efficientamento intraprese, con un Ebitda comparable più che triplicato a 15,2 milioni, mentre il segmento di Generazione di Energia Elettrica è rimasto sostanzialmente stabile, con l’incremento del valore della tariffa CIP6/92 /+7%, mentre l’aumento delle vendite di vapore e idrogeno hanno più che compensato l’incremento dei costi fissi legato al ciclo di manutenzione e ai minori volumi prodotti.

Il risultato netto comparable è cresciuto del 39,4% a 217,4 milioni, anche grazie alla revisione del piano di ammortamento dell’impianto IGCC alla luce dell’estensione della vita utile dello stesso sino al 2031, rispetto al termine precedentemente previsto al 2021 in concomitanza con la scadenza del contratto CIP6/92, con un impatto pari a circa 48 milioni.

Dal lato patrimoniale, la posizione finanziaria netta si mantiene saldamente positiva per 87 milioni (99 milioni al 31 dicembre 2016), nonostante il completo rimborso dei debiti relativi agli acquisti di grezzo iraniano del 2012, il pagamento di 94 milioni di dividendi e investimenti per oltre 200 milioni.

Infine, il Cda ha proposto la distribuzione di un dividendo pari a 0,12 euro per azione, pari a un pay-out di circa il 52% del risultato netto comparable e in aumento rispetto agli 0,10 euro dell’anno precedente.

Il margine di raffinazione

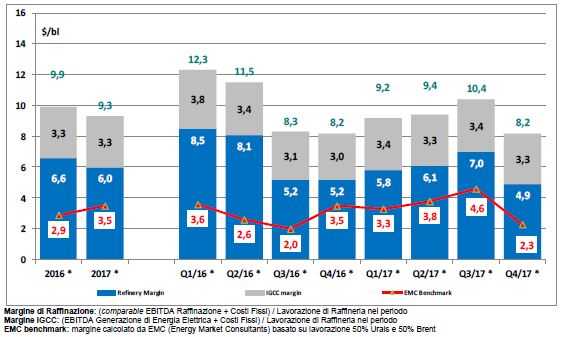

L’EMC Benchmark nel 2017 si è attestato su una media di 3,5 $/bl, con una media di 3,3 $/bl nel primo trimestre rafforzandosi poi nel secondo trimestre a 3,8 $/bl e accelerando ulteriormente nel terzo trimestre a 4,6 $/bl, grazie agli elevati crack spreads della benzina e del diesel durante i mesi estivi.

Nel quarto trimestre, invece, il margine medio ha rallentato a 2,3 $/bl a causa di un indebolimento stagionale dei crack della benzina oltre che dell’olio combustibile e della rapida ascesa del prezzo del Brent. In particolare, il crack spread dell’olio combustibile ha dato segno di indebolimento in relazione al calo della domanda e alle maggiori quantità disponibili sul mercato dovute agli elevati livelli di utilizzo della capacità di raffinazione a livello globale.

Grazie alle caratteristiche di flessibilità e complessità dei propri impianti, la raffineria del gruppo Saras riesce a realizzare un margine di raffinazione superiore al margine EMC Benchmark. Nel dettaglio, il livello più elevato del crack spread dell’olio combustibile rispetto al 2016 ha portato a un innalzamento del margine di riferimento EMC Benchmark, colto solo parzialmente da Saras avendo una produzione di olio combustibile significativamente più bassa rispetto a quella modellizzata nel margine di riferimento.

Grazie alle caratteristiche di flessibilità e complessità dei propri impianti, la raffineria del gruppo Saras riesce a realizzare un margine di raffinazione superiore al margine EMC Benchmark. Nel dettaglio, il livello più elevato del crack spread dell’olio combustibile rispetto al 2016 ha portato a un innalzamento del margine di riferimento EMC Benchmark, colto solo parzialmente da Saras avendo una produzione di olio combustibile significativamente più bassa rispetto a quella modellizzata nel margine di riferimento.

Al netto di tale effetto, pari a circa 0,3 $/bl, il margine di riferimento EMC Benchmark sarebbe risultato pari a 3,2 $/bl (rispetto a 3,5 $/bl) e il premio del margine Saras pari a 2,8 $/bl (rispetto a 2,5 $/bl).

L’outlook per il 2018

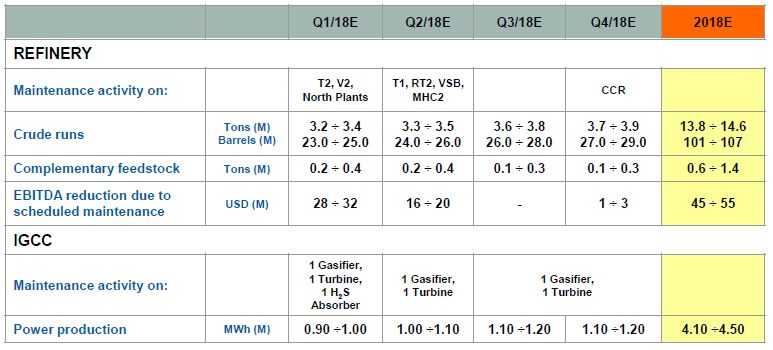

Saras intende proseguire anche quest’anno le iniziative di miglioramento delle prestazioni operative e dell’affidabilità degli impianti, oltre alla razionalizzazione dei costi e al completamento del piano di investimenti avviato nel 2015.

Sul fronte dei consumi, la domanda per quest’anno è attesa estremamente bullish, con un incremento previsto di +1,4 mbl/g.

Per quanto riguarda l’analisi della marginalità dei principali prodotti raffinati, gli esperti internazionali stimano il crack spread della benzina a una media annuale pari a 10,5 $/bl (in calo di circa 1 $/bl rispetto al 2017), implicando una risalita dopo essere stato penalizzato nei primi mesi dell’anno dal rialzo del prezzo del greggio.

Il crack del diesel è invece previsto a circa 12 $/bl (sostanzialmente in linea al 2017), sostenuto dai consumi di gasolio per usi industriali. L’EMC Benchmark è atteso pari a circa 2,5 $/bl, con Saras che punta a realizzare un premio al di sopra del margine pari a circa 2,5-3 $/bl, al netto delle manutenzioni concentrate principalmente nella prima parte dell’anno.

Il crack del diesel è invece previsto a circa 12 $/bl (sostanzialmente in linea al 2017), sostenuto dai consumi di gasolio per usi industriali. L’EMC Benchmark è atteso pari a circa 2,5 $/bl, con Saras che punta a realizzare un premio al di sopra del margine pari a circa 2,5-3 $/bl, al netto delle manutenzioni concentrate principalmente nella prima parte dell’anno.

Dal lato operativo, nel segmento Raffinazione la lavorazione annuale di grezzo è attesa pari a circa 13,8-14,6 milioni di tonnellate (ovvero 101-107 milioni di barili), cui si aggiungerà circa 1 milione di tonnellate di carica impianti complementare al grezzo (pari a circa 7 milioni di barili).

Nel segmento Generazione di Energia Elettrica, invece, la produzione totale per l’anno è attesa in recupero attorno ai 4,30 TWh, rispetto ai 4,09 TWh prodotti nel 2017, mentre nel Marketing si prevede un consolidamento del miglioramento dei margini realizzato nel 2017, grazie alle azioni di ottimizzazione dei costi e di razionalizzazione del portafoglio clienti.

I target 2018-2021

Per quanto riguarda gli obiettivi del piano strategico, il segmento Raffinazione dovrebbe generare un premio, rispetto al margine EMC Benchmark, in crescita graduale tra il 2,5-3,0 $/bl nel 2018 a 5,0 $/bl nel 2020, includendo il contributo delle iniziative di miglioramento, la riduzione dei costi variabili e al netto delle manutenzioni.

La Generazione di Energia Elettrica è attesa generare un Ebitda Comparable pari a circa 190 milioni di euro/anno nel periodo 2018-2020, valorizzando la produzione sulla base del contratto CIP6/92. Si ricorda che a partire dal 2021, l’impianto IGCC verrà considerato un’unità di conversione della raffineria e i relativi risultati saranno incorporati nel segmento Raffinazione, prevedendo un premio complessivo pari a circa 7,0 $/bl.

La Generazione di Energia Elettrica è attesa generare un Ebitda Comparable pari a circa 190 milioni di euro/anno nel periodo 2018-2020, valorizzando la produzione sulla base del contratto CIP6/92. Si ricorda che a partire dal 2021, l’impianto IGCC verrà considerato un’unità di conversione della raffineria e i relativi risultati saranno incorporati nel segmento Raffinazione, prevedendo un premio complessivo pari a circa 7,0 $/bl.

Nel segmento Marketing, l’Ebitda comparable è stimato pari a circa 10-12 milioni di euro/anno, grazie ai benefici in termini di redditività derivanti dalle attività di razionalizzazione realizzate nel corso del 2017.

Infine, nell’Eolico il gruppo si attende un Ebitda di circa 5-10 milioni di euro/anno, considerando che termineranno i meccanismi di incentivazione su circa l’80% della capacità installata a partire dal 2018.

Analisti

Ubs conferma la raccomandazione ‘buy’ e alza il target price da 2,20 a 2,30 euro, in quanto “Saras è particolarmente ben posizionata per approfittare di un più ampio diesel/fueloil spread derivante dalla nuova normativa IMO”. “Mentre la guidance societaria sullo scenario macro è leggermente inferiore alle nostre previsioni, i target forniti dal management suggeriscono un potenziale upside rispetto alle nostre stime grazie ai miglioramenti delle performance operative”.

Kepler Cheuvreux rilancia il ‘buy’ e migliora il prezzo obiettivo a 2,2 euro dai precedenti 2 euro in scia alle indicazioni del nuovo business plan. “Abbiamo alzato le nostre stime sull’eps 2018/2019 del 30% dopo i forti risultati dello scorso esercizio, con i margini che dovrebbero essere sostenuti dalla nuova normativa IMO”.

Intermonte mantiene una posizione cauta sul titolo con rating ‘sell’ e target price pari a 1,70 euro poiché “nonostante i multipli interessanti, crediamo che un primo trimestre potenzialmente difficile ed eventuali revisioni al ribasso del consensus 2018 potrebbero continuare a mettere sotto pressione i corsi azionari nel breve periodo”.

Mediobanca ribadisce la raccomandazione ‘outperform’ e alza il target price a 2,2 euro. “Riteniamo che con il nuovo piano strategico il management abbia dato un forte messaggio sul miglioramento dell’outlook per i margini di raffinazione del gruppo al 2020. Nonostante abbiamo migliorato le nostre stime per allinearle al nuovo business plan, il titolo tratta ancora a sconto del 40% rispetto ai peers sull’EV/EBITDA 2018”.

Mediobanca ribadisce la raccomandazione ‘outperform’ e alza il target price a 2,2 euro. “Riteniamo che con il nuovo piano strategico il management abbia dato un forte messaggio sul miglioramento dell’outlook per i margini di raffinazione del gruppo al 2020. Nonostante abbiamo migliorato le nostre stime per allinearle al nuovo business plan, il titolo tratta ancora a sconto del 40% rispetto ai peers sull’EV/EBITDA 2018”.

Merrill Lynch mantiene il giudizio ‘buy’ sul titolo con un target price pari a 2,50 euro, dopo che “l’incremento del dividendo e l’aggiornamento del piano 2018-2021 danno un outlook sugli utili significativamente maggiore rispetto alla guidance precedente”. “Riteniamo che lo sconto del 40% rispetto ai peers sia ingiustificato in quanto l’equity story di Saras parla di una forte generazione di cassa che permette un alto dividendo, mentre il gruppo dovrebbe beneficiare dell’up-cycle dei margini di raffinazione atteso nel 2020 grazie alle nuove normative”.

Equita conferma il ‘buy’ e il target price a 2,30 euro, in scia alla presentazione di risultati del quarto trimestre superiori alle attese e di un forte outlook sulla seconda parte del periodo di piano. “Alziamo le nostre stime sull’eps dell’1% e del 5% per il periodo 2018-2019. Mentre lo scenario della raffinazione resta positivo nel breve termine, gli utili dovrebbero accelerare nella seconda parte del 2019, poco prima dell’introduzione della nuova regolamentazione IMO nel 2020”.

Fidentis rimane ‘hold’ sul titolo ma abbassa il prezzo obiettivo da 2,25 a 1,95 euro per effetto dei più alti Capex previsti nel nuovo piano industriale e della recente debolezza nei margini di raffinazione. “Nonostante la recente sottoperformance rispetto ai peers, non vediamo un significativo upside del prezzo delle azioni nel breve termine. L’incremento del 20% del dividendo 2017 sarà difficilmente ripetibile quest’anno considerando la recente debolezza dei margini di raffinazione e la svalutazione del dollaro. Riteniamo inoltre che l’outlook sul 2018 sia troppo ottimistico, in quanto l’EMC benchmark nel primo trimestre dovrebbe essere pari a circa $1,5/b e dovrebbe circa raddoppiare nella restante parte dell’anno per raggiungere la media 2017 di $2,5/b”.

Barclays mantiene il giudizio ‘underweight’ e il target price a 1,6 euro. “Il gruppo teoricamente sarà tra i principali beneficiari della nuova normativa IMO, mentre i margini di raffinazione continueranno probabilmente a recuperare terreno nei prossimi mesi”.

“Preferiamo tuttavia rimanere cauti sul titolo poiché riteniamo che le stime di consensus siano troppo alte almeno del 15% e non sembrano tenere in considerazione l’impatto del Forex e delle manutenzioni. A ciò si aggiungono i rischi relativi a nuove sanzioni all’Iran”.

Borsa

Le azioni Saras hanno chiuso le ultime cinque sedute in calo di circa l’1,8% in area 1,84 euro, rispetto al -1,6% del Ftse Italia Mid Cap e all’andamento sostanzialmente piatto del Ftse Italia Petrolio e Gas Naturale.

Un andamento che sconta parziali prese di profitto dopo il rialzo superiore al 10% messo a segno nell’ottava precedente in scia alla diffusione dei risultati 2017 e del piano industriale, oltre al clima di incertezza sui mercati legato ai timori di guerre commerciali.

Estendendo il periodo di analisi agli ultimi 12 mesi si rileva che Saras ha segnato un rialzo di circa il 3,7%, sottoperformando il Ftse Italia Mid Cap ma battendo l’indice settoriale italiano. Nel dettaglio, dopo la reazione negativa del mercato alla diffusione dei risultati semestrali lo scorso luglio, il titolo è risalito fino a toccare un massimo a 2,39 euro lo scorso 31 ottobre.

Estendendo il periodo di analisi agli ultimi 12 mesi si rileva che Saras ha segnato un rialzo di circa il 3,7%, sottoperformando il Ftse Italia Mid Cap ma battendo l’indice settoriale italiano. Nel dettaglio, dopo la reazione negativa del mercato alla diffusione dei risultati semestrali lo scorso luglio, il titolo è risalito fino a toccare un massimo a 2,39 euro lo scorso 31 ottobre.

A partire da inizio novembre poi, le quotazioni del gruppo sono state messe sotto pressione dal contesto meno favorevole, con un deterioramento del margine medio di raffinazione a causa di un indebolimento stagionale dei crack della benzina oltre che dell’olio combustibile e della rapida ascesa del prezzo del Brent.

Uno scenario proseguito anche a inizio 2018, con l’esercizio che si è aperto con i prezzi del greggio sui massimi da tre anni in scia all’accordo tra i paesi Opec e altri produttori, alle tensioni geopolitiche in Medio Oriente e a problemi tecnici su oleodotti in Europa e Stati Uniti.

Il titolo è arrivato lo scorso 14 febbraio a toccare un minimo in area 1,57 euro, livello da cui è iniziata la risalita con un’ulteriore accelerazione in concomitanza alla presentazione del nuovo piano industriale.

Criticità

Il gruppo ha ripreso un percorso di crescita dopo le difficoltà emerse a seguito della crisi, con un nuovo piano strategico apprezzato da analisti e mercato basato su uno scenario favorevole.

La strada resta però lastricata di alcuni elementi di criticità, in un settore volatile come quello petrolifero influenzato spesso da fattori esogeni non direttamente controllabili dai singoli player.

In primis, bisogna sottolineare l’incertezza legata all’evoluzione del mercato del diesel, particolarmente importante per un gruppo come Saras il cui business è fortemente orientato verso questo tipo di carburante.

Lo scoppio della scandalo del Dieselgate ha avuto un significativo impatto sul mercato i cui strascichi sembrano essere destinati a influenzare il settore in futuro, causando il progressivo abbandono del diesel da parte dell’industria dell’auto.

Questo avrà un impatto nel lungo periodo sulla domanda, stimata nel 2025 a circa 29 milioni di barili al giorno. Di questi, però, solo 4 milioni sono riconducibili all’automotive, mentre la maggior parte della crescita prevista del diesel deriva dal trasporto pesante, più legato a fattori quali il ciclo economico.

Altro elemento di criticità riguarda la possibile volatilità dei prezzi del petrolio legata a tensioni geopolitiche o a situazioni one-off che provocano un incremento dei prezzi non riconducibile a un aumento della domanda, con conseguenti effetti negativi sui margini.

Gli sforzi dell’Opec e degli altri paesi produttori per riequilibrare il mercato petrolifero dovrebbero garantire una sostanziale stabilità delle quotazioni, ma improvvise e non prevedibili interruzioni nei rifornimenti possono innescare repentini aumenti dei prezzi. Infine, l’impegno di Saras sarà rivolto a evitare il più possibile manutenzioni non programmate degli impianti che possono avere effetti abbastanza dirompenti sui risultati, causando il mancato raggiungimento dei target. In tal senso, il piano di investimenti nel digital dovrebbe aiutare a ottimizzare la programmazione e a ridurre gli stop imprevisti.