Si avvicina la scadenza delle trattative tra Intrum Justitia e Intesa Sanpaolo per la cessione del portafoglio di crediti deteriorati da 12 miliardi oggetto di trattative insieme alla piattaforma di servicing. Secondo le ultime indiscrezioni di stampa, l’operatore svedese starebbe cercando di organizzare i finanziamenti dell’operazione di modo da poter offrire una cifra che abbia come base di partenza il 25% del nominale degli npl in questione, per avvicinarsi ove possibile a un prezzo del 30 per cento.

D’altronde Carlo Messina, Ad di Intesa Sanpaolo, ha messo ben in chiaro il proprio approccio e cioè che se le condizioni non sono interessanti per la banca e i propri azionisti, l’istituto non si sente obbligato a portare avanti la cessione.

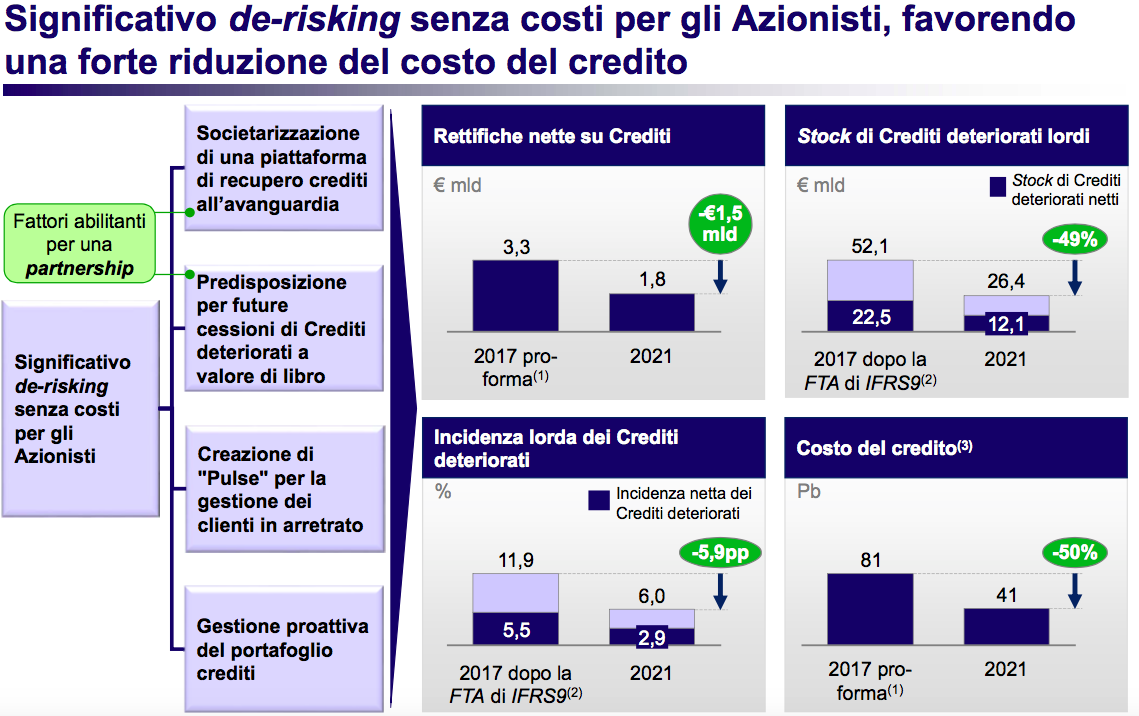

L’obiettivo è accelerare l’attività di de-risking derogando dalla strategia tenuta finora, che ha privilegiato la gestione interna, per adattarsi alle richieste dei regolatori e del mercato. Ma senza che questa strada penalizzi gli azionisti con minusvalenze sui valori di carico dei portafogli messi sul mercato.

In ogni caso, secondo le indiscrezioni, un accordo tra la banca milanese e l’operatore scandinavo potrebbe arrivare entro fine aprile.

A Piazza Affari i titoli di Intesa Sanpaolo segnano un +0,3% a 3,03 euro, contro l’indice di settore che cala dello 0,1 per cento.

COMMENTO

Se Intesa Sanpaolo riuscirà a vendere 12 miliardi di npl a una cifra in linea con il valore netto di carico avrà ottenuto un ottimo risultato. Oltre tutto riuscirebbe a realizzare già nel primo anno di avvio la metà dei tagli degli npl previsti dal nuovo piano d’impresa 2018/21 che punta alla riduzione dei crediti deteriorati lordi da 52,1 miliardi a 26,4 miliardi, con quindi una diminuzione di 23,8 miliardi.

L’obiettivo dell’istituto guidato da Carlo Messina è arrivare a fine piano 2021 a un livello di rapporto tra crediti deteriorati e crediti totali attorno al 6% lordo e al 2,9% netto.