ChemChina, intende rimanere un investitore a lungo termine in Pirelli, sostenendo l’espansione del gruppo in Cina dove vede grandi opportunità di crescita soprattutto nel mercato delle auto elettriche. Questo è quanto dichiarato dal principale azionista del gruppo della Bicocca che ne detiene una quota del 63% tramite la Holding Marco Polo. Il gruppo cinese conferma inoltre di aver piena fiducia nel management e che gli obiettivi del piano industriale 2017 – 2020 creeranno valore per tutti gli azionisti.

La strategia del gruppo è quella di focalizzarsi sul segmento high value, ossia su quei prodotti tecnologicamente più avanzati, ad alta crescita e ad alta redditività, portandone l’incidenza sul fatturato complessivo al 63% rispetto al 57,5% nel 2017, con una crescita a un cagr superiore del 9%.

Il margin Ebit Adjusted dovrebbe passare dal 16,4% nel 2017 al 18,5%-19,5% a fine piano. Per Ebit Adjusted la società intende l’Ebit ante oneri non ricorrenti, di ristrutturazione e ante costi di start – up.

Dovrebbe proseguire inoltre il percorso di deleveraging con un rapporto Net Debt/Ebitda Adjusted sceso a 2,7 nel 2017, e che dovrebbe calare ulteriormente a un valore inferiore a 2 a fine 2020.

Dopo aver chiuso lo scorso esercizio con risultati sostanzialmente in linea alle attese e con il percorso delineato dal piano industriale 2017-2020, per il 2018 Pirelli prevede ricavi in crescita del 6% (+10% a parità di cambi), Ebit Adjusted superiore a 1 miliardo e un Net Debt/Ebitda Adjusted pari a circa 2,3 volte.

Secondo i dati raccolti da Bloomberg, i giudizi degli analisti su Pirelli si dividono in 9 ‘buy’, 7 ‘neutral’ e nessun ‘sell’, con un target price medio a 12 mesi pari a 7,88 euro pari a un up side potenziale di 10,5% rispetto alle quotazioni attuali.

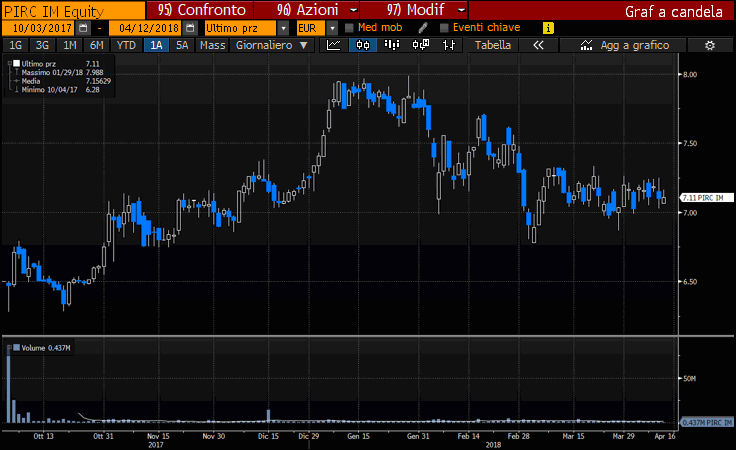

Dal suo ritorno a Piazza Affari lo scorso 4 ottobre con un prezzo IPO fissato a 6,5 euro, il titolo ha guadagnato circa il 10% toccando un massimo in area 8 euro lo scorso 29 gennaio.