Buona tenuta di Banca Generali nel primo trimestre 2018, caratterizzato da maggiori tensioni sui mercati finanziari rispetto all’anno precedente. Il margine di intermediazione si è attestato a 114 milioni (-6,9% a/a), a causa del dimezzamento delle commissioni variabili, mentre quelle ricorrenti sono cresciute. Un andamento legato all’incremento delle masse che a fine marzo 2018 hanno raggiunto i 56,4 miliardi.

Banca Generali ha archiviato il primo trimestre 2018 con risultati che hanno risentito dell’andamento dei mercati, ma che hanno evidenziato una certa solidità nelle componenti non variabili.

Il margine di intermediazione si è attestato a 114,1 milioni, con un calo del 6,9% rispetto ai 122,5 milioni dello scorso esercizio. Alla tenuta hanno contribuito soprattutto le componenti ricorrenti, cioè commissioni di gestione e margine di interesse che insieme si sono attestati a 91 milioni, +20% a/a) mentre le componenti variabili, ossia trading income e commissioni di performance, si sono fissate a 23 milioni (-50% a/a) legate all’andamento di breve termine dei mercati.

Nella tabella seguente riportiamo i conti del primo trimestre di Banca Generali.

Nel complesso, le commissioni nette sono risultate pari a 85,6 milioni (-17,2% a/a), per via del citato calo delle commissioni variabili che hanno mostrato un sensibile ridimensionamento a 7,6 milioni contro i 42,8 milioni del primo trimestre 2017 (-82% a/a), risentendo della volatilità e della maggiore incertezza dei mercati. Al contrario, le commissioni nette ricorrenti sono cresciute del 29% a/a a 78 milioni, grazie all’incremento delle masse gestite e amministrate degli ultimi 12 mesi.

Il margine d’interesse è stato pari a 13,2 milioni (-15,9% a/a), per effetto del contesto di bassi tassi d’interesse e la scelta strategica di aumentare il profilo difensivo del portafoglio di tesoreria a cavallo del nuovo anno. Tale decisione ha comunque prodotto un aumento degli utili da trading, che sono quasi quintuplicati dai 3,4 milioni del primo trimestre 2017 a 15,2 milioni del periodo in esame.

Dalla seconda metà di marzo, parte della liquidità della Tesoreria è stata parzialmente reinvestita in un processo che continuerà nei prossimi mesi, mantenendosi fedele alla tradizionale linea prudenziale della banca. Alla fine del trimestre il portafoglio obbligazionario si attestava a 5,9 miliardi (+4% da inizio anno) con una duration complessiva pari a 2 anni e una maturity di 3,4 anni.

La banca specializzata nell’asset management è riuscita a migliorare l’efficienza operativa riducendo i costi operativi dell’1% annuo a 46,5 milioni, grazie a una contrazione del 3,1% degli altri costi operativi a 25,4 milioni, mentre il costo del personale è salito meno che proporzionalmente a 21,1 milioni (+1,9% a/a).

L’incidenza dei costi sulle masse complessive si è ulteriormente ridotta a 33 bps (34 bps a fine 2017), mentre il cost/income ratio si è portato a 39% (con una contrazione di quasi un punto percentuale da inizio anno). Ancora più significativa la riduzione del cost/income al netto delle commissioni variabili al 39,3% (dal 52,3% dell’anno precedente).

Le dinamiche riportate hanno determinato un risultato netto di gestione pari a 67,5 milioni (-10,7% a/a).

Praticamente inesistente il tema dei crediti deteriorati, con rettifiche positive per 0,2 milioni. In calo anche gli altri accantonamenti e poste straordinarie (negativo per 4,9 milioni), mentre la differente composizione del mix dei ricavi ha determinato un incremento del tax rate e delle imposte di periodo pari a 13,8 milioni (+35,5% a/a).

L’utile netto si è quindi attestato a 49 milioni (-12,8% rispetto ai 56,2 milioni dell’anno precedente).

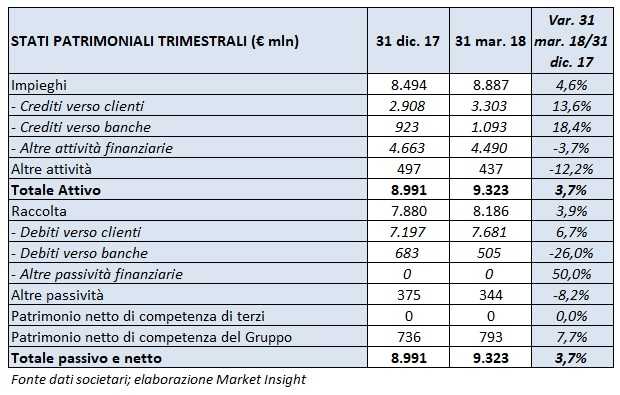

Nella tabella seguente riportiamo lo stato patrimoniale.

Nel corso del 2018 si è ulteriormente aumentata la patrimonializzazione della banca: il patrimonio netto consolidato è aumentato a 792,4 milioni (+7,7% da inizio 2018).

Gli indici di solidità si sono rafforzati ulteriormente di 180 bps da inizio anno: il Cet1 è salito al 20,3% e il Total Capital ratio al 22 per cento. Entrambi i valori sono ampiamente superiori ai requisiti specifici fissati per la società da Bankitalia per il 2018 (Cet1 ratio al 6,5% e Total Capital ratio al 10,2%) come minimo richiesto dal periodico processo di revisione e valutazione prudenziale Srep.

L’eccedenza di capitale rispetto ai requisiti regolamentari si è attestato a 357 milioni (+14%).

Le masse totali al 31 marzo 2018 sono risultate pari a 56,4 miliardi, con un incremento del 13% su base annuale.

Nel dettaglio, le masse gestite e amministrate sono salite a 43,2 miliardi a fine marzo in aumento del +13% su base annuale. Tra queste le soluzioni contenitore hanno raggiunto i 14,6 miliardi a fine marzo in crescita del 25% rispetto allo scorso anno.

Le polizze assicurative tradizionali hanno toccato i 15 miliardi, con una dinamica più contenuta su base annua. Il ritorno della volatilità nel primo trimestre, tuttavia, ha favorito una ripresa di interesse per queste soluzioni per il loro profilo difensivo.

I prodotti di risparmio amministrato sono risultati pari a 13,2 miliardi, in crescita dell’11% su base annua, a conferma della costante attività di acquisizione di nuove masse e di nuovi clienti.

Si segnala infine che il valore delle masse che hanno sottoscritto il contratto di consulenza evoluta (advisory) hanno raggiunto gli 1,7 miliardi nei primi dodici mesi dal lancio.

Infine, la raccolta netta nel primo trimestre 2018 è stata pari a 1.574 milioni, di cui 0,8 miliardi in soluzioni gestite, 0,2 miliardi in polizze assicurative tradizionali e 0,6 miliardi in prodotti di risparmio amministrato. La composizione della raccolta nel trimestre riflette scelte di investimento più conservative legate alla volatilità dei mercati e all’attesa per il lancio della nuova Sicav Lux Im con innovative strategie di investimento.

L’amministratore delegato e direttore generale di Banca Generali, Gian Maria Mossa, ha commentato: “Un avvio d’anno molto solido e soddisfacente con risultati che, a dispetto di una maggiore incertezza sui mercati, continuano ad espandersi nelle voci commerciali e nelle dimensioni complessive della banca, a conferma della capacità di stare al fianco dei clienti anche nei momenti di crescente volatilità. La forza delle voci ricorrenti e l’attenzione all’efficienza operativa confermano la sostenibilità di un modello di business che si rafforza sempre di più, come indicato dalla solidità degli indici patrimoniali, dando slancio alla capacità di innovazione. Il crescente riscontro alle nostre soluzioni di wealth management e le diverse novità in fase di lancio ci danno grande fiducia per la crescita dei prossimi mesi”.