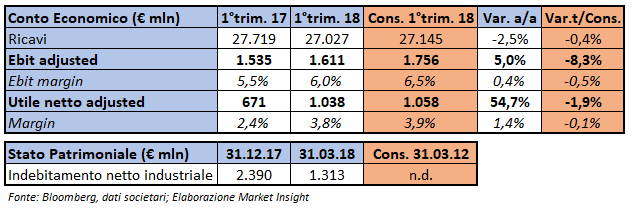

Il gruppo ha archiviato i primi tre mesi dell’esercizio con risultati leggermente inferiori alle attese, risentendo in particolare dell’effetto negativo dei cambi di conversione. I ricavi sono diminuiti del 2,5% a 27 miliardi, nonostante l’incremento dei volumi, mentre l’Ebit adjusted ha segnato un +5% a 1,6 miliardi, con una marginalità al 6% (+50 punti base). Deciso aumento dell’utile netto adjusted, balzato del 55% oltre 1 miliardi grazie a una diminuzione degli oneri finanziari netti e a un minor carico fiscale per effetto della riforma Usa. Significativo miglioramento dell’indebitamento netto industriale, quasi dimezzato a 1,3 miliardi.

Fca ha chiuso il primo trimestre 2018 con ricavi in calo del 2,5% a circa 27 miliardi, in linea alle attese degli analisti, nonostante un incremento delle consegne globali a oltre 1,2 milioni di veicoli (+5%) grazie alla crescita in area Nafta e Latam e al balzo del marchio Jeep. Il fatturato ha risentito in particolare dell’impatto negativo dei cambi di conversione, evidenziando una crescita a parità di cambi del 9 per cento.

A livello geografico, l’area Nafta ha segnato un -4% a 16,4 miliardi (+10% a parità di cambi), con l’incremento dei volumi e il miglioramento del mix di prezzi più che compensato dall’andamento sfavorevole delle valute. Le consegne sono aumentate del 6% a 646 mila unità, grazie soprattutto alle nuove Jeep Wrangler e Compass, nonché alla Chrysler Pacifica, in parte compensato dalla contrazione dei volumi per le flotte.

Positivo l’andamento in area Latam, che ha evidenziato un +13% a 1,89 miliardi (+35% a parità di cambi), mentre i ricavi in area Emea sono rimasti sostanzialmente stabili a 5,64 miliardi. In calo, infine, l’area Apac, che ha segnato un -7% a 619 milioni (+3% a cambi costanti) per effetto di un mix veicoli meno favorevole e dell’effetto cambi negativo.

Cresce meno delle attese l’Ebit adjusted, registrando un incremento del 5% a 1,6 miliardi (+19% a parità di cambi) con una marginalità al 6% (+50 punti base). In particolare, in area Nafta (-2% a 1,216 miliardi; +14% a parità di cambi) i maggiori costi per il lancio di nuovi veicoli e l’effetto cambi negativo hanno più che compensato l’aumento dei volumi e il miglioramento del mix prodotti.

La solida performance operativa ha comunque contribuito a un balzo del 54,7% a oltre 1 miliardo dell’utile netto adjusted, che ha inoltre beneficiato di una diminuzione degli oneri finanziari netti per effetto della riduzione dell’indebitamento e del minor carico fiscale conseguente alla riforma fiscale Usa.

Dal lato patrimoniale, deciso miglioramento dell’indebitamento in vista dell’obiettivo di azzeramento del debito già nel secondo trimestre. L’indebitamento netto industriale è diminuito a 1,3 miliardi, rispetto ai 2,4 miliardi al 31 dicembre 2017, dopo investimenti in calo di 0,9 miliardi rispetto al pari periodo 2017 per effetto di uno slittamento dei capex al secondo trimestre.

Infine, il gruppo ha confermato i target 2018, che prevedono ricavi pari a circa 125 miliardi, un Ebit adjusted oltre 8,7 miliardi, un utile netto adjusted pari a circa 5 miliardi e liquidità netta industriale per circa 4 miliardi.