L’istituto modenese delinea i pilastri del piano strategico che caratterizzerà i prossimi anni. Progetti all’interno dei quali il miglioramento della redditività avrà un ruolo centrale insieme all’attenzione sulla qualità dell’attivo con l’obiettivo di giungere in una posizione di forza all’appuntamento con le aggregazioni che trasformeranno il settore nei prossimi 18 mesi. Scenario apprezzato dagli analisti e dal mercato come testimonia l’andamento del titolo che dopo avere a lungo sotto-performato sta recuperando terreno da fine 2017.

- Alessandro Vandelli, Ceo di Bper, illustra le priorità strategiche

- Lo scenario si conferma moderatamente favorevole

- La solidità della struttura patrimoniale

- I nuovi target sui crediti non performanti

- Il rilancio reddituale: dal wealth management alla bancassurance

- Le commissioni – Il ruolo del corporate e del retail

- Come gioca il margine di interesse

- Aumento dell’efficienza e lavoro sui costi

- I risultati 2017 – Significativa contrazione delle rettifiche su crediti

- Lo scenario per i prossimi 18-24 mesi

- Le attese del consensus per il biennio 2018-2019

- Borsa – Iniziata una solida fase rialzista a partire da fine 2017

Bper ha archiviato il 2017 “con un forte miglioramento della qualità degli attivi, un elevato livello patrimoniale ed una soddisfacente redditività. L’utile netto” – sottolinea il Ceo Alessandro Vandelli – “ha raggiunto i 176,4 milioni, a fronte dei 14,3 milioni registrati nel 2016 ed è stato accompagnato da un elevato indice di solidità patrimoniale al 13,7% che posiziona il Gruppo ai vertici del sistema bancario italiano”.

Tali risultati, prosegue il capo azienda, “costituiscono una solida base di partenza per il 2018 che si preannuncia particolarmente impegnativo considerando gli importanti progetti pianificati dal Gruppo, tra cui la scelta strategica di imprimere un ulteriore forte impulso alla riduzione dei crediti deteriorati”.

Iniziativa che, prosegue il Ceo di Bper, si combina “al rilancio della redditività e all’aumento dell’efficienza sui costi. Tre elementi che rappresentano gli assi portanti del nuovo piano industriale che sarà illustrato al mercato dopo la pausa estiva”.

Lo scenario delineato è stato apprezzato dagli analisti, tra i quali prevalgono le indicazioni di acquistare o di mantenere le azioni in portafoglio, e dal mercato, ove il titolo dopo avere a lungo sotto-performato, a partire dallo scorso novembre ha imboccato un robusto trend rialzista.

Alessandro Vandelli, Ceo di Bper, illustra le priorità strategiche

“Fare leva sulla solidità patrimoniale che ci caratterizza e ridare forza alla redditività del Gruppo proseguendo nel miglioramento della qualità del credito e sfruttando i potenziali impliciti nel percorso di ottimizzazione dei costi”.

Sono queste, ricorda Alessandro Vandelli, amministratore delegato di Bper, “le priorità strategiche a cui lavoriamo come naturale evoluzione di quanto realizzato in questi anni e come lavoro propedeutico al nuovo piano industriale che verrà illustrato al mercato dopo la pausa estiva”.

Un piano, aggiunge il capo azienda, “i cui pilastri non potranno prescindere da quanto sopra esposto e cioè: salvaguardare la solidità patrimoniale e rilanciare la redditività adottando un modello di sostenibilità che ci consenta di essere all’altezza delle sfide future”.

Lo scenario si conferma moderatamente favorevole

“Il sistema ha superato le difficoltà che hanno caratterizzato gli anni della crisi e oggi il peggio è alle nostre spalle. Gli indicatori economici volgono al bello e il Paese ne sta cogliendo i benefici, anche se le difficoltà non mancano e non dobbiamo distogliere l’attenzione dalle problematiche implicite in un debito pubblico che continua a crescere”.

Scenario all’interno del quale, aggiunge Vandelli, “noi abbiamo conseguito ottimi risultati e ciò ci ha permesso di costruire una solida base di partenza per le sfide che dovremo affrontare”.

Più in particolare, prosegue il Ceo di Bper, “siamo consapevoli che ci attende un intenso periodo di lavoro, in presenza di uno scenario economico/finanziario ancora complesso e incerto, ma allo stesso tempo vogliamo cogliere la grande opportunità di rendere il nostro Gruppo ancora più moderno, efficiente e competitivo. Un Gruppo capace di affrontare le nuove sfide da una posizione di forza per continuare a essere un solido punto di riferimento per i territori serviti e migliorare ulteriormente la posizione competitiva”.

La solidità della struttura patrimoniale

La nostra struttura patrimoniale è decisamente solida e ci colloca ai vertici del sistema, mentre nel 2017, sottolinea Vandelli, “abbiamo attuato una forte accelerazione anche sul versante del miglioramento della qualità del credito”.

Più in particolare, aggiunge il Ceo di Bper, “abbiamo aumentato le coperture e ridotto l’incidenza dello stock dei crediti dubbi per il sesto trimestre consecutivo, con l’indicatore tornato sotto la soglia del 20% dei crediti totali. Questo significa che in 18 mesi abbiamo registrato un progresso di oltre 3,5 punti percentuali dimostrando l’efficacia delle politiche di gestione del credito”.

E a tutto ciò “si associa una rilevante diminuzione dei passaggi a credito problematico, oltreché un notevole incremento del tasso di rientro in bonis dei crediti anomali”. Ma c’è pure altro poiché, completa il capo azienda, “abbiamo conseguito anche una performance particolarmente positiva nell’azione di recupero sulle sofferenze attuata dalla nostra società Bper Credit Management”.

I nuovi target sui crediti non performanti

L’ampia dotazione patrimoniale si sposa con una qualità del credito migliore delle aspettative e questo, puntualizza Vandelli, “ci permetterà di aggiornare il piano Npe con obiettivi di riduzione dello stock ancora più ambiziosi di quelli comunicati in precedenza”. Ora l’obiettivo è un Npe ratio sotto il 14% nel 2018, per poi scendere sotto la soglia del 10% entro il 2021.

Il tutto sulla base di un piano Npe 2018-2020 che prevede di “cedere un portafoglio di sofferenze da 3 miliardi nel 2018 tramite cartolarizzazioni, mentre altri crediti problematici per circa un miliardo saranno gestiti internamente e in alcuni casi sottoposti a write-off”.

Nel contempo è stata già decisa “un’azione straordinaria per un importo lordo intorno al miliardo sfruttando la prima adozione dei nuovi principi contabili IFRS 9 e quindi senza gravare sul conto economico, per aumentare ulteriormente i livelli di copertura, agevolare le cessioni e favorire così anche l’immediata e significativa diminuzione dell’Npe ratio”.

Il Ceo completa l’analisi ricordando che “la cartolarizzazione da un miliardo circa del Banco di Sardegna è già in fase avanzata e verrà finalizzata entro il primo semestre del 2018, mentre abbiamo avviato i lavori per quella da circa 2 miliardi che riguarda la capogruppo, con l’obiettivo di completarla entro l’anno”.

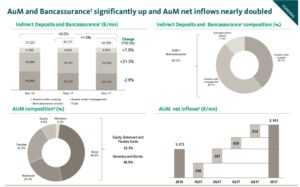

Il rilancio reddituale: dal wealth management alla bancassurance

Il secondo pilastro del piano che verrà approvato dopo la pausa estiva è rappresentato dalla redditività. Il rilancio dei profitti, ricorda il Ceo di Bper, “avrà come driver principale la componente commissionale, in particolare dal comparto dell’asset management e dalla bancassurance”.

Nel risparmio gestito, sottolinea Vandelli, “ci concentreremo sullo sviluppo del wealth management, lavorando soprattutto sui segmenti personal e private dove ci sono ampi spazi di crescita. Per sostenere i progetti è stato potenziato il team con nuovi ingressi, fra i quali Fabrizio Greco quale responsabile di questa area, il cui ulteriore sviluppo sarà uno degli assi portanti del nuovo piano industriale”.

L’altra leva è rappresentata dalla bancassurance, settore in cui “vogliamo accelerare la crescita per portare il peso di queste commissioni al 10% del totale entro tre-cinque anni”. Un ambito di business in cui si colloca il recente rinnovo dell’accordo che riguarda le polizze assicurative ramo vita e ramo danni di Arca Vita. Questo accordo prevede una particolare attenzione ai processi d’innovazione di prodotto. Ciò permetterà di ampliare e rafforzare l’offerta assicurativa, massimizzando l’efficacia della value proposition del comparto.

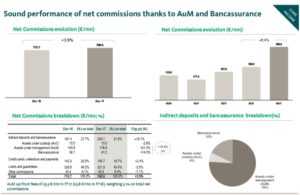

Le commissioni – Il ruolo del corporate e del retail

Lo sviluppo delle commissioni avverrà anche nell’ambito delle attività bancarie più tradizionali e quindi anche nel business corporate e in quello retail, al cui interno vi sono comunque tutte le attività connesse alle Pmi.

Più in particolare, sottolinea il capo azienda, “ci focalizzeremo sul mondo delle aziende di medie dimensioni, ove vogliamo consolidare la leadership nelle nostre aree di operatività”.

Ancora più forte lo sviluppo atteso nel retail, “ove abbiamo già da tempo avviato un importante progetto sul credito al consumo, facendo leva su una fabbrica interna al Gruppo, mentre ci attendiamo la stabilizzazione della componente relativa al business commerciale”.

Come gioca il margine di interesse

L’evoluzione dei tassi dovrebbe confermare la crescita attesa, anche se non ci sarà una accelerazione sui tempi e la dimensione del fenomeno resterà contenuta così come la sua intensità.

La pressione sul margine di interesse dovrebbe quindi confermarsi, anche se meno forte del passato, poiché il mercato continuerà ancora per un po’ a essere caratterizzato da tassi contenuti.

Nel contempo, però, tutto ciò dovrebbe essere bilanciato dall’atteso aumento dei volumi e dall’allentamento delle tensioni competitive a seguito della chiusura del programma Tltro2 della Bce.

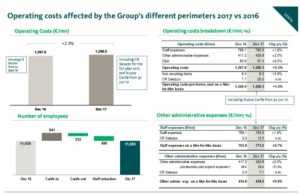

Aumento dell’efficienza e lavoro sui costi

I costi della gestione registreranno nel prossimo futuro un ulteriore, seppur graduale calo in quanto, come sottolinea Vandelli, “siamo consapevoli che nel contesto competitivo di oggi non è possibile continuare a servire la clientela con una struttura dei costi come quella attuale. Dobbiamo quindi lavorare sull’efficienza e agire anche sul modello organizzativo”.

Più in particolare, prosegue il Ceo di Bper, “ci muoveremo su quattro direttrici, di cui tre comporteranno una riduzione: dal numero delle società a quello delle filiali, transitando per la struttura organizzativa, mentre sui processi lavoreremo sull’efficienza. Sui primi tre abbiamo già agito negli ultimi anni, ma continueremo a farlo per rendere il business sostenibile, mentre il quarto andrà migliorato per adeguarlo all’attuale contesto, includendo anche i processi distributivi”.

L’elemento che permetterà di congiungere tutto ciò, come sottolinea Vandelli, “sarà la piattaforma multicanale sviluppata negli ultimi anni e che continueremo a migliorare. Inoltre dall’Information Technology è atteso un contributo fondamentale”. Nel frattempo – completa il capo azienda – “raccoglieremo i frutti del lavoro realizzato, come testimoniano anche i risultati dello scorso anno”.

I risultati 2017 – Significativa contrazione delle rettifiche su crediti

Nell’esercizio 2017, il margine di intermediazione ha evidenziato un leggero calo a 1.980,7 milioni (-1,6% a/a). Nel dettaglio, il calo margine di interesse (-3,9% a/a a 1.124,5) è stato ben assorbito dall’aumento delle commissioni nette (+3,9% a/a a 740,6 milioni).

I costi operativi hanno registrato una moderata riduzione a 1.276 milioni (-1,1% a/a), nonostante il consolidamento di Cr Saluzzo e Carife.

Dopo la significativa la contrazione delle rettifiche su crediti (-13,5% a/a a 536 milioni), il risultato netto di gestione è balzato del 63,6% a 168,6 milioni rispetto al periodo di confronto.

I proventi straordinari netti, al cui interno si saldano 190,9 milioni legati al badwill generato dall’acquisizione di Carife e alcuni oneri straordinari di sistema, si attestano a 58,8 milioni

Il conto economico si è chiuso con un utile netto di 176,4 milioni, un risultato che consente al cda di proporre ai soci la distribuzione di un dividendo unitario di 0,11 euro (0,06 euro nel 2016).

In termini di solidità patrimoniale, a fine 2017 il Cet1 phased in si attesta al 13,89% (13,80% di fine anno 2016), mentre quello fully phased è pari al 13,68% (13,27% al 31 dicembre 2016).

Lo scenario per i prossimi 18-24 mesi

Le variabili chiave per il prossimo futuro dovrebbero confermarsi moderatamente positive in quanto, come sottolinea Vandelli, “il quadro macroeconomico presenta segnali incoraggianti, con la ripresa che si sta consolidando, anche se non mancano le problematiche: dal livello del debito pubblico alle incertezze sul clima politico”.

In ogni caso i segnali di ripresa sono evidenti, i momenti più difficili della crisi sono alle spalle e la crescita si sta consolidando, anche se tutto ciò non comporta ancora una proporzionata crescita degli impieghi.

Nel contempo le prospettive del settore bancario italiano, secondo Vandelli, “lasciano intravvedere uno scenario di consolidamento, ma ciò si potrà attuare solo una volta che il problema della qualità del credito sarà definitivamente risolto. Questo anche se si tratta di un percorso obbligato, non solo per le pressioni sui margini o per i necessari salti dimensionali”.

Le attese del consensus per il biennio 2018-2019

L’esercizio in corso, sottolineano da Modena, è partito “in uno scenario caratterizzato dal notevole miglioramento della qualità dell’attivo; ci aspettiamo una significativa riduzione del costo del credito i cui effetti si dovrebbero intravvedere già nel primo trimestre di quest’anno, con relativi benefici sulle prospettive di redditività del Gruppo per l’anno in corso. Il tutto unito alle iniziative sul fronte dei ricavi e dei costi”.

Secondo quanto riportato da Bloomberg, il consensus degli analisti indica una crescita dei ricavi a 2.055 milioni per l’anno in corso (+3,8% rispetto al 2017), sostenuta dalla tenuta del margine di interesse e, soprattutto, dall’aumento delle commissioni nette su cui la banca intende spingere, in particolare nel risparmio gestito e nella bancassurance.

Il proseguimento nell’ottimizzazione della struttura dei costi grazie anche al maggiore ricorso alla tecnologia, unito all’ulteriore significativa riduzione delle rettifiche su crediti, secondo il consensus consentirà alla bottom line di toccare 224,8 milioni nel 2018 (+27,4% rispetto all’anno precedente).

Il trend di crescita del margine di intermediazione, secondo le proiezioni del consensus, si irrobustirà ulteriormente nel 2019 raggiungendo 2.110 milioni (+2,7% rispetto al 2018), spinto ancora una volta dalle commissioni nette, il cui peso salirà ancora di più sul totale dei ricavi.

L’utile netto, a sua volta, dovrebbe balzare a 294,3 milioni (+30,9% a/a), grazie all’ulteriore accelerata nel controllo dei costi e al continuo miglioramento del costo del credito.

Borsa – Iniziata una solida fase rialzista a partire da fine 2017

Osservando l’andamento del titolo Bper a Piazza Affari nelle ultime 52 settimane, emerge la sotto-performance del titolo sia rispetto all’indice di riferimento sia rispetto al settore di appartenenza. La causa è riconducibile soprattutto a fattori esogeni, includendo anche la volatilità dei mercati, più che a vicende specifiche della banca.

Tale andamento, tuttavia, non è pienamente spiegabile con le indicazioni degli analisti che in maggioranza hanno una view positiva sull’azione. Se si prende infatti in considerazione il panel di broker selezionato da Bloomberg, si evince che oltre la metà raccomanda di acquistare, mentre la parte restante consiglia di tenere il titolo in portafoglio. Sono assenti le indicazioni a vendere.

Tornando alla performance degli ultimi 12 mesi, si nota che le quotazione della banca modenese hanno perso circa il 3%, mentre il Ftse Mib e il Ftse Italia Banche hanno guadagnato rispettivamente circa il 16% e circa il 18%.

Per gran parte del 2017 il titolo è stato protagonista di un andamento oscillatorio, per poi intraprendere, a partire dall’inizio di novembre, uno robusto trend rialzista che sta proseguendo nei primi mesi del 2018 e ha permesso al titolo di recuperare oltre il 20%.

A innescare il recupero è stato l’annuncio della banca di volere dare una drastica sforbiciata allo stock di crediti deteriorati nel prossimo triennio, accelerando ulteriormente i già notevoli progressi effettuati negli ultimi trimestri ed evidenziati dai conti del 2017. L’obiettivo è ritenuto alla portata dell’istituto, il cui Cet1 si pone tra i livelli di eccellenza nel panorama bancario italiano.

L’intenzione del management di proseguire su questa strada ha migliorato notevolmente la percezione della banca presso gli investitori, che nei mesi precedenti avevano posto una significativa attenzione sull’elevato livello di npl in seno alle banche tricolore, ignorando spesso i notevoli miglioramenti già conseguiti su questo fronte.

Se si fa riferimento agli ultimi cinque anni, invece, si nota anche in questo caso la sotto-performance del titolo, accentuatasi a partire da metà 2016 per le stesse ragioni sopra citate. Le azioni, nel periodo in esame, hanno perso circa il 17% del valore, mentre l’indice di appartenenza e il settore di riferimento sono saliti rispettivamente di circa il 44% e di circa il 28%.