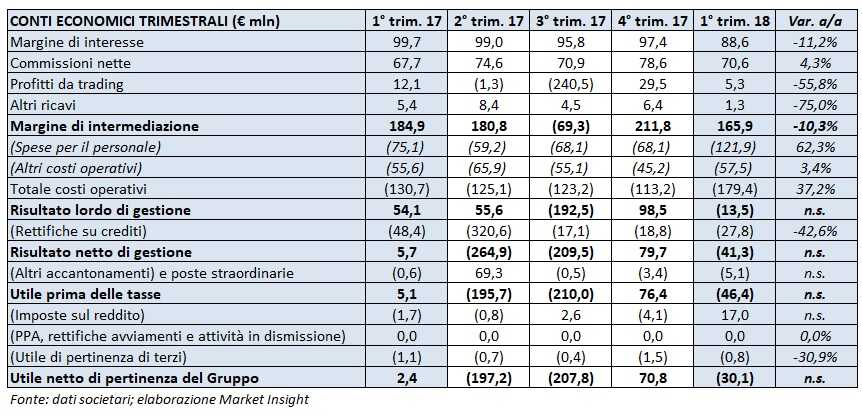

Creval ha archiviato il primo trimestre 2018 con una perdita netta consolidata di 30,1 milioni, a fronte di un utile netto di 2,4 milioni nel periodo di confronto. Un risultato appesantito dal calo del margine di intermediazione a 165,9 milioni (-10,3% rispetto ai primi tre mesi del 2017) e da un costo one off di 57,5 milioni legato alla riduzione del personale.

Il margine di intermediazione del gruppo Creval, nel primo trimestre 2018, ha registrato una riduzione del 10,3% a 165,9 milioni rispetto al corrispondente periodo dell’anno precedente.

Un andamento dovuto principalmente alla contrazione del margine di interesse a 88,6 milioni (-11,2% rispetto al primo trimestre 2017), risentendo della contrazione dei volumi e del minore apporto del portafoglio titoli.

In crescita, invece, le commissioni nette a 70,6 milioni (+4% annuo), supportate dalla buona performance di quelle di gestione, intermediazione e consulenza (+25% rispetto al periodo gennaio-marzo 2017). Stabili le commissioni attive relative ai servizi di incasso e pagamento, mentre continua la riduzione di quelle relative all’area crediti e alla gestione dei conti correnti.

I costi operativi sono aumentati del 37,2% a 179,4 milioni rispetto ai primi tre mesi del 2017. Nel dettaglio, le spese per il personale sono salite a 121,9 milioni (+62,3% annuo) includendo 57,5 milioni di oneri non ricorrenti a seguito del recente accordo sindacale sugli esuberi. Al netto di tale voce, il costo del lavoro sarebbe diminuito del 14 per cento. Crescita più contenuta per le altre spese amministrative a 57,5 milioni (+3,4% rispetto al primo trimestre 2017), che comprendono 9,1 milioni legati a oneri di sistema.

Tali dinamiche hanno portato a un risultato lordo di gestione in deficit per 13,5 milioni, a fronte di un risultato positivo di 54,1 milioni nel periodo di confronto.

Dopo rettifiche su crediti scese a 27,8 milioni (-42,7% rispetto al periodo gennaio-marzo 2017), il risultato netto di gestione riporta si tinge di rosso per 41,3 milioni (positivo per 5,7 milioni nel corrispondente periodo del 2017).

Il conto economico si chiude con una perdita netta di 30,1 milioni, a fronte di un utile netto di 2,4 milioni.

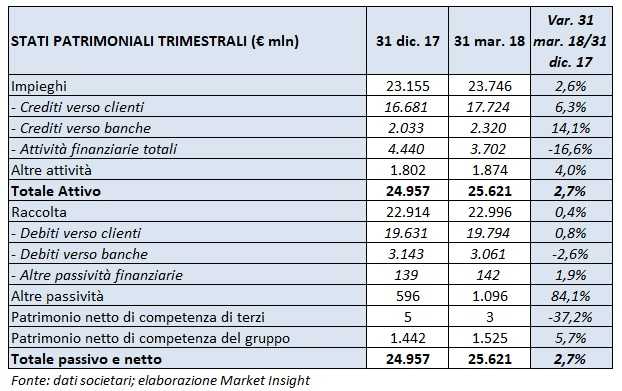

Dal lato patrimoniale, gli impieghi salgono a 23,7 miliardi (+2,6% rispetto al 31 dicembre 2017) grazie alla crescita dei crediti verso la clientela a 17,7 miliardi (+6,3% a fine 2017). I crediti deteriorati netti, al cui interno le sofferenze si attestano a 0,4 miliardi con una copertura pari al 76,2% e le inadempienze probabili a 1 miliardo con una coverage ratio del 44,9%, si riducono a 1,5 miliardi (2,2 miliardi al 31 dicembre 2017), con un livello di copertura pari al 58,9% (45,3% a fine 2017). L’aumento delle coperture è stato effettuato sfruttando la first time adoption del nuovo principio contabile Ifrs 9 entrato in vigore il 1° gennaio 2018.

La raccolta rimane sostanzialmente stabile a 23 miliardi, grazie alla tenuta di quella proveniente dalla clientela a 19,8 miliardi.

Sul fronte della solidità patrimoniale, il Cet1 phased in al 31 marzo 2018 si fissa al 14,4% (10,6% al 31 dicembre 2017). L’aumento è dovuto al successo dell’aumento di capitale da 700 milioni.