Nel pomeriggio di ieri, il Consiglio di amministrazione del gruppo attivo nella produzione di energia elettrica da fonti rinnovabili ha approvato i conti relativi al periodo gennaio-marzo dell’anno in corso.

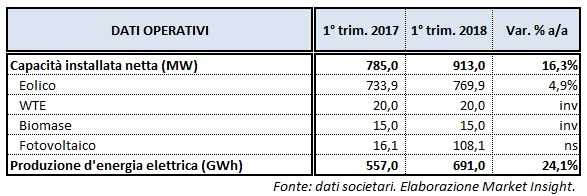

Nel dettaglio, i ricavi di Falck Renewables nel 1° trimestre del 2018 sono stati pari a 92 milioni di euro, in progresso del 18,9% rispetto allo stesso periodo dello scorso anno. Un incremento sostenuto dalla maggiore produzione di energia eolica realizzata grazie alla maggiore ventosità che ha interessato i Paesi in cui il gruppo è presente. In aggiunta, l’impatto positivo legato all’ampliamento del perimetro a seguito dell’entrata a pieno regime dell’impianto di Auchrobert in Scozia e all’acquisizione dell’impianto fotovoltaico Innovative Solar 42 negli USA.

Esaminando l’andamento delle singole divisioni emerge che il settore eolico ha registrato un incremento dei ricavi del 19,6% su base annua. Oltre alla maggiore ventosità, tali entrate hanno beneficiato dell’incremento dei prezzi nel Regno Unito che ha subito un effetto compensazione dovuto sia alla svalutazione della divisa inglese rispetto all’euro (-2,6%), sia alla flessione dei prezzi di cessione di energia in Italia (-7%) e in Spagna (-17%). In flessione (-3,2% su base annua), invece, il giro d’affari proveniente dal Wte e dalle Biomasse, mentre il fotovoltaico, pur ricordando il peso marginale sul totale dei ricavi (3%), ha segnato un aumento dei ricavi del 47,4% su base annua. I prezzi dell’energia elettrica per quanto riguarda gli impianti WTE e Biomasse hanno riportato una riduzione rispettivamente del 20% e del 3% su base annua, in crescita invece del 2% per gli impianti solari. Il business dei servizi ha aumentato a 2,9 milioni i propri ricavi (+7,4% a/a) a seguito del positivo contributo legato ai servizi di transactions ed engineering.

A livelli di risultati operativi, l’Ebitda del gruppo guidato da Toni Volpe è stato pari a 54,8 milioni, con un balzo del 21% su base annua per effetto soprattutto dei maggiori ricavi realizzati dal gruppo, con il relativo margine che è aumentato al 59,5% dal precedente 58,5 per cento.

Gli ammortamenti, pari a 16,3 milioni, hanno subito un calo principalmente a seguito della revisione della vita utile degli impianti, consentendo all’Ebit di lievitare a 38,5 milioni, cioè il 36,7% in più rispetto al 1° trimestre del 2017.

Al di sotto della gestione operativa, il gruppo milanese ha contabilizzato poi oneri finanziari netti per 9,8 milioni, sostanzialmente in linea con il primo trimestre del 2017. Ciò, nonostante l’adozione dell’IFRS9 abbia comportato maggiori interessi passivi per 1 milione di euro dopo la riesposizione delle passività finanziarie. Aspetto compensato grazie ad una migliore gestione del debito, alla svalutazione della sterlina e ai minori interessi legati al fair value dei royalty instruments. Il risultato ante imposte e prima della quota di terzi è stato pari a 29,8 milioni, in aumento del 52,7% su base annua.

Sul fronte dello stato patrimoniale, al 31 marzo 2018 l’indebitamento finanziario netto è stato pari a 534,5 milioni, in calo dell’8,4% rispetto a fine 2017. Una riduzione connessa alla generazione di cassa, alla variazione del fair value dei derivati e all’entrata in vigore dell’Ifrs 9 che ha comportato una riduzione di 17 milioni.

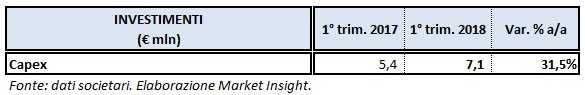

Gli investimenti del gruppo nel 1° trimestre del 2018 sono stati pari a 7,1 milioni, in progresso del 31,5% rispetto al primo trimestre del 2017. Nel dettaglio, per il parco eolico di Auchrobert sono stati destinati 0,3 milioni, 0,6 milioni per Brattmyrlden, 1,5 milioni per Aliden, 1,1 milioni per Falck Renewables Vind , 3,3 milioni per HG Solar.