Il gruppo della Bicocca diffonderà oggi i conti del primo trimestre 2018, con gli analisti che si attendono risultati influenzati negativamente dall’andamento dei cambi, solo in parte compensato dal miglioramento del price mix.

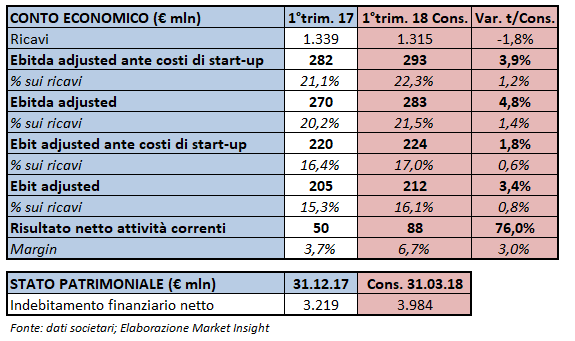

Secondo il consensus raccolto dalla società, i ricavi dovrebbero diminuire dell’1,8% a 1.315 milioni, penalizzati dal Forex e dalla riduzione dei volumi nel segmento standard a favore dell’High Value, in linea alla strategia della società.

A livello di gestione operativa, il miglioramento del mix prodotto dovrebbe più che compensare l’incremento del costo delle materie prime. L’Ebitda adjusted ante costi di start-up è atteso in aumento del 3,9% a 293 milioni, con un’incidenza sul fatturato al 22,3% (+120 punti base), mentre l’Ebit adjusted ante costi di start-up è stimato in crescita dell’1,8% a 224 milioni, con una marginalità al 17% (+60 punti base).

Il risultato netto delle attività correnti è atteso in progresso del 76% a 88 milioni, mentre l’indebitamento finanziario netto, rispetto al 31 dicembre 2017, dovrebbe aumentare di circa 700 milioni a 3.984 milioni per effetto della stagionalità del business.

Pirelli dovrebbe confermare inoltre la guidance 2018, che prevede ricavi in crescita del 6%, con un peso crescente della componente High Value al 60% del fatturato complessivo.

L’Ebit adjusted ante costi di start-up è oltre 1 miliardo, con un’incidenza del segmento High Value uguale o superiore all’83 per cento. Il rapporto net debt/ebitda adjusted ante costi di start-up, infine, è previsto pari a circa 2,3 volte.