Emak ha archiviato il primo trimestre 2018 con un giro d’affari in crescita a doppia cifra (+10% a 131,2 milioni), grazie alla variazione del perimetro. Infatti, a livello organico i ricavi sono diminuiti per le avverse condizioni meteorologiche che hanno colpito il mercato del giardinaggio, dinamiche che hanno poi frenato la crescita della gestione operativa. L’utile netto ha comunque registrato un deciso aumento (+21,9% a 11,1 milioni) grazie alla migliore gestione finanziaria e il minor tax rate. A livello patrimoniale, cresce l’indebitamento.

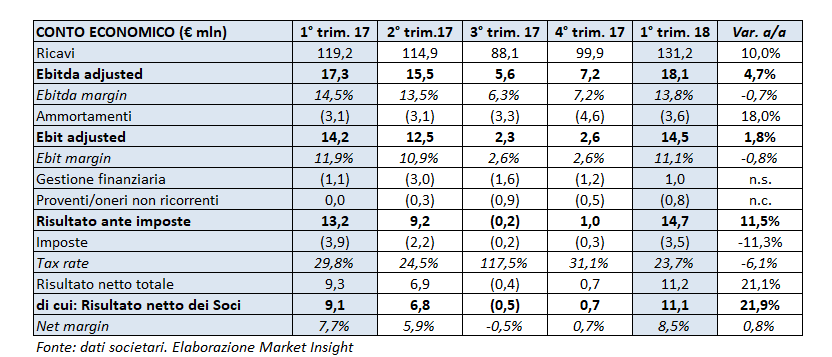

Nei primi tre mesi dell’anno, rispetto al pari periodo del 2017, il fatturato consolidato è aumentato del 10% a 131,2 milioni, grazie all’apporto derivante dalla variazione del perimetro di consolidamento (+15,3% e 18,3 milioni), compensata per il 2,3% dall’effetto negativo dei cambi e per il 3% dal calo a livello organico.

La crescita organica è stata infatti frenata dalle avverse condizioni metereologiche in Europa e Nord America che hanno ritardato la partenza della stagione sul mercato del giardinaggio, determinando dunque un calo dei volumi di vendita. Le attività legate al giardinaggio sono poi ripartite vero la metà di aprile, segnalando per riflesso un’entrata di ordini superiore rispetto al pari periodo del 2017.

A livello di singoli business, la crescita del giro d’affari è stata trinata dal segmento Pompe e High Pressure Water Jetting che, grazie alla variazione di perimetro derivante dall’acquisizione di Lavorwash, ha incrementato i propri ricavi del 62% a 49,9 milioni. In calo invece la divisione Componenti e Accessori, -9% a 35,5 milioni, e il business Outdoor Power Equipment che evidenzia una contrazione del 6,1% a 49,7 milioni, per effetto delle dinamiche sopra citate.

Nella gestione operativa, l’Ebitda adjusted, ante oneri non ricorrenti per 0,8 milioni, ha evidenziato una crescita del 4,7% a 18,1 milioni, con un’incidenza sul fatturato del 13,8% (-70 basis point), e l’Ebit adjusted ha riportato un incremento dell’1,8% a 14,5 milioni, con un ros all’11,1% (-80 basis point).

Nella bottom line, l’utile netto dei soci ha evidenziato un progresso del 22% a 11,1 milioni, beneficiando di una gestione finanziaria positiva e di un minor tax rate (-610 basis point) rispetto al 1Q17.

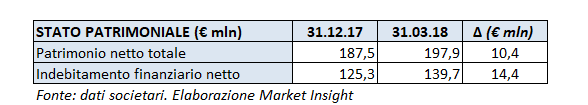

A livello patrimoniale, l’indebitamento finanziario netto è aumentato, rispetto allo scorso 31 dicembre, di 14,4 milioni a 139,7 milioni, che includono 23,6 milioni di debiti per impegni futuri relativi all’acquisto di residue quote di partecipazioni di minoranza.